PROMEMORIA

2010-12-09

Bilaga till 131 548360-10/113

En ny reglering för beskattning av lån

Förslag till lag om ändringar i inkomstskattelagen (1999:1229)

Innehållsförteckning

1 Sammanfattning

2 Promemorians lagförslag

3 Ärendet och dess beredning

4 Gällande rätt

4.1 De associationsrättsliga regleringarna av låneförbudet

4.1.1 Aktiebolagslagen (2005:551)

4.1.2 Lagen (1967:531) om tryggande av pensionsutfästelse m.m.

4.1.3 Stiftelselagen (1994:1220)

4.1.4 Ekonomiska föreningar

4.2 Den skatterättsliga regleringen av lånebeskattning

5 Övervägande och förslag

5.1 En ny reglering för beskattning av lån

5.2 Långivande subjekt

5.3 Låntagande subjekt

5.4 Undantag

6 Ikraftträdande- och övergångsbestämmelser

7 Konsekvensanalys

8 Författningskommentar

1 Sammanfattning

I denna promemoria lämnas förslag till ändringar i inkomstskattelagen (1999:1229) som avser beskattning av lån. Förslaget innebär att sambandet mellan de skatterättsliga reglerna i princip frikopplas helt från de associationsrättsliga reglerna om förbjudna lån.

Det övergripande motivet för beskattning av lån är att det inte ska vara möjligt att genom lånetransaktioner ta ut medel från ett företag och på så sätt skjuta upp eller helt undgå beskattning av transaktioner som utgör lön eller utdelning från företaget. Bestämmelserna bör avse alla beskattningsbara lånetransaktioner, oavsett om dessa sker inom landet eller har internationell anknytning. Den på området förekommande regleringen var ursprungligen enbart inriktad på lånetransaktioner som skedde inom landet. Den tilltagande globaliseringen ledde till en kraftig ökning av antalet lån med internationell anknytning. För att komma tillrätta med denna utveckling infördes skatterättsliga bestämmelser för utländska lån. Bestämmelserna var helt frikopplade från de associationsrättsliga regelverken. Utvecklingen har inneburit att dagens skattereglering innehåller bestämmelser som dels har nära anknytning till de associationsrättsliga bestämmelserna, dels är frikopplade från associationsrätten. Sambandet mellan de olika systemen leder fortfarande till problem och Skatteverkets förslag till bestämmelser för lånebeskattning innebär att sambandet mellan de skatterättsliga reglerna i princip frikopplas helt från de associationsrättsliga reglerna om förbjudna lån. Bestämmelserna innebär en anpassning till en globaliserad ekonomi och gäller oberoende av om långivaren är en svensk eller utländsk person. Avsikten med de föreslagna förändringarna är att dels förenkla de på skatteområdet förekommande bestämmelserna om lånebeskattning, dels komma tillrätta med systematiska brister som det nuvarande sambandet mellan systemen för med sig.

Utgångspunkten för de föreslagna bestämmelserna är att de ska omfatta lån som redan i dagsläget är föremål för beskattning. I några avseenden föreslås dock förändringar av beskattningsområdet. Det gäller bl.a. lån som lämnas av ekonomiska föreningar. Förslaget innebär att lån som lämnas av ekonomiska föreningar ska beskattas om låntagaren är styrelseledamot eller verkställande direktör i den långivande föreningen eller i ett företag som direkt eller indirekt ägs av den ekonomiska föreningen.

Det föreslås även att om ett handelsbolag är låntagare och långivaren är ett aktiebolag eller ekonomisk förening ska lånet beskattas hos en fysisk person om denne är delägare i det låntagande handelsbolaget. Lånebeloppet ska bara tas upp om handelsbolagets delägare, eller en närstående till denne, är delägare eller företrädare för det långivande aktiebolaget eller den ekonomisk förening. Om långivaren är en stiftelse och låntagaren ett handelsbolag som förvaltar stiftelsen ska lånebeloppet tas upp hos en fysisk person som är delägare i det låntagande handelsbolaget.

För att förhindra kringgåenden av lånebestämmelserna förslås att vissa lån som lämnas av handelsbolag ska beskattas. Det gäller lån som lämnas av handelsbolag när låntagaren direkt eller indirekt genom ett eller flera aktiebolag eller svenska handelsbolag är delägare eller närstående till delägaren i handelsbolaget. Detta gäller dock bara om ett lån skulle ha beskattats hos låntagaren om det istället hade lämnats av ett aktiebolag som är delägare i det långivande handelsbolaget.

Det föreslås även att, i likhet med vad som gäller idag, ett lånebelopp ska beskattas hos låntagaren om en långivare i stället för lån lämnar säkerhet för lån. Lånebeloppet ska dock inte tas upp om låntagaren är medlem i en bostadsrättsförening och föreningen på grund av medlemskapet lämnar säkerhet för lånet.

Det föreslås dessutom att det införs uttryckliga undantag för lån som inte ska beskattas. Undantagen gäller lån som

- lämnas på affärsmässiga grunder och används uteslutande i den av långtagaren bedrivna näringsverksamheten om det finns ett nära driftmässigt samband med den av långivaren bedrivna verksamheten,

- lämnas till delägare i det långivande företaget och dennes och närståendes sammanlagda aktieinnehav i det långivande företaget eller i ett annat företag i samma koncern inte överstiger en procent av bolagets aktiekapital eller

- avser ett erbjudande om förvärv av aktier som riktar sig till minst hälften av de anställda i det långivande aktiebolaget eller i något annat aktiebolag i samma koncern, enligt lånevillkoren ska återbetalas inom fem år genom regelbundna amorteringar av lånebeloppet och inte överstiger två prisbasbelopp enligt lagen (1962:381) om allmän försäkring.

Det föreslås slutligen att lånebelopp inte ska beskattas om det finns synnerliga skäl mot detta. Vid bedömningen ska särskilt beaktas

- förhållandena vid lånets tillkomst,

- lämnad säkerhet och låntagarens förmåga till återbetalning av lånet,

- lånetidens längd,

- syftet med lånet och

- risken för undandragande av skatt.

De nya bestämmelserna föreslås träda i kraft den 1 januari 2012.

2 Promemorians lagförslag

Förslag till lag om ändring i inkomstskattelagen (1999:1229)

Härigenom föreskrivs i fråga om inkomstskattelagen (1999:1229)

dels att 13 kap. 3 §, 15 kap. 3 § samt rubriken närmast före 15 kap. 3 § ska upphöra att gälla,

dels att 9 kap. 7 §, 11 kap. 45 §, 13 kap. 4 § och rubriken närmast före 11 kap. 45 § ska ha följande lydelse,

dels att det i lagen införs tre nya paragrafer, 11 kap. 45 a–c §§, av följande lydelse.

Härigenom föreskrivs i fråga om inkomstskattelagen (1999:1229)

dels att 13 kap. 3 §, 15 kap. 3 § samt rubriken närmast före 15 kap. 3 § ska upphöra att gälla,

dels att 9 kap. 7 §, 11 kap. 45 §, 13 kap. 4 § och rubriken närmast före 11 kap. 45 § ska ha följande lydelse,

dels att det i lagen införs tre nya paragrafer, 11 kap. 45 a—c §§, av följande lydelse.

Nuvarande lydelse

Föreslagen lydelse

9 kap.

7 §1

Följande räntor och avgifter får inte dras av:

- räntor enligt 4 kap. 1 § studiestödslagen (1999:1395),

- avgifter enligt 22 § tredje stycket lagen (1993:737) om bostads-bidrag,

- räntor enligt 36 § lagen (1996:1030) om underhållsstöd, och

- räntor på sådana lån som avses i 11 kap. 45 § eller 15 kap. 3 §.

- räntor på sådana lån som ska tas upp som intäkt hos låntagaren enligt 11 kap. 45 eller 45 a §§.

11 kap.

Vissa penninglån

Vissa lån

45 §2

Om penninglån har lämnats i strid med 21 kap. 1—7 §§ aktiebolagslagen (2005:551), 11 § lagen (1967:531) om tryggande av pensions-utfästel-se m.m. eller 2 kap. 6 § stiftelselagen (1994:1220), ska lånebeloppet tas upp som intäkt hos en fysisk person som är låntagare eller som direkt eller indirekt, genom ett eller flera svenska handelsbolag, är delägare i ett svenskt handels-bolag som är låntagare, om det inte finns synnerliga skäl mot detta.

Om en fysisk person är låntagare och långivaren är ett aktiebolag, en stiftelse eller en ekonomisk förening ska lånebeloppet tas upp som intäkt hos låntagaren om denne

1. direkt eller indirekt genom ett eller flera aktiebolag eller svenska handelsbolag, är delägare i det långivande aktiebolaget eller använder lånet för att förvärva andelar i det långivande aktiebolaget eller i ett annat aktiebolag i samma koncern,

2. är styrelseledamot eller verkställande direktör i det långivande aktiebolaget eller i ett annat aktiebolag eller svenskt handelsbolag som ingår i samma koncern,

3. är stiftare, förvaltare eller företrädare för den långivande stiftelsen,

4. är styrelseledamot eller verkställande direktör i den långivande ekonomiska förenin-gen eller i ett företag som direkt eller indirekt ägs av föreningen, eller

5. är närstående till en person som avses i 1—4.

Om ett svenskt handelsbolag är låntagare och långivaren är ett aktiebolag eller en ekonomisk förening ska lånebeloppet tas upp som intäkt hos en fysisk person som direkt eller indirekt, genom ett eller flera svenska handelsbolag är delägare i det låntagande handelsbolaget. Lånebeloppet ska bara tas upp om handelsbolagets delägare, eller en närstående till denne, har en sådan ställning hos långivaren som anges i första stycket. Om långivaren är en stiftelse och låntagaren ett handelsbolag som förvaltar stiftelsen ska lånebeloppet tas upp hos en fysisk person som är delägare i det låntagande handelsbolaget.

Ett lånebelopp ska också tas upp som intäkt hos en fysisk person som är låntagare eller direkt eller indirekt, genom ett eller flera svenska handelsbolag är delägare i ett svenskt handelsbolag som är låntagare om någon av de i första stycket angivna långivarna i stället för lån ställer säkerhet för lån. Lånebeloppet ska inte tas upp om låntagaren är medlem i en bostadsrättsförening och föreningen ställer säkerhet för lån.

45 a §

Om en fysisk person är låntagare och långivaren är ett svenskt handelsbolag ska lånebeloppet tas upp som intäkt hos låntagaren om denne direkt eller indirekt genom ett eller flera aktiebolag eller svenska handelsbolag är delägare eller närstående till delägaren i handelsbolaget. Detta gäller bara om ett lånebelopp skulle ha tagits upp som intäkt hos låntagaren om lånet i stället hade lämnats av ett aktiebolag som direkt eller indirekt genom ett annat handelsbolag är delägare i det långivande handelsbolaget.

Vad som sägs i första stycket gäller även om låntagaren är styrelseledamot eller verkställande direktör i ett aktiebolag som direkt eller indirekt genom ett annat handelsbolag är delägare i det långivande handelsbolaget.

45 b §

Lånebeloppet ska inte tas upp om lånet

- lämnas på affärsmässiga grunder och används uteslutande i den av långtagaren bedrivna näringsverksamheten om det finns ett nära driftmässigt samband med den av långivaren bedrivna verksamheten,

- lämnas till delägare i det långivande aktiebolaget eller i något annat aktiebolag som ingår i samma koncern och dennes och närståendes sammanlagda aktieinnehav inte överstiger en procent av bolagets aktiekapital, eller

- avser ett erbjudande om förvärv av aktier som riktar sig till minst hälften av de anställda i det långivande aktiebolaget eller i något annat aktiebolag i samma koncern, enligt lånevillkoren ska återbetalas inom fem år genom regelbundna amorteringar av lånebeloppet och inte överstiger två prisbasbelopp enligt lagen (1962:381) om allmän försäkring.

Lånebeloppet ska inte heller tas upp om det finns synnerliga skäl mot detta. Vid denna bedömning ska särskilt beaktas

1. förhållandena vid lånets tillkomst,

2. lämnad säkerhet och låntagarens återbetalningsförmåga,

3. lånetidens längd,

4. syftet med lånet, och

5. risken för undandragande av skatt.

(11 kap. 45 § andra stycket)

Första stycket tillämpas även på lån som har lämnats av en utländsk juridisk person som motsvarar ett svenskt aktiebolag, en svensk pensionsstiftelse eller en svensk stiftelse om förhållandena varit sådana att lånebeloppet skulle ha tagits upp som intäkt, om den utländska juridiska personen hade varit ett svenskt aktiebolag, en svensk pensionsstiftelse eller en svensk stiftelse.

45 c §

Vad som i 45—45 b §§ sägs om aktiebolag, stiftelser och ekonomiska föreningar gäller på motsvarande sätt i fråga om en utländsk juridisk person som motsvarar ett svenska aktiebolag, en svensk stiftelse eller en svensk ekonomisk förening.

(11 kap. 45 § tredje stycket)

Vid tillämpning av denna paragraf likställs en i utlandet delägarbeskattad juridisk person med ett svenskt handelsbolag.

Vad som i 45—45 b §§ sägs om svenska handelsbolag gäller på motsvarande sätt i fråga om i utlandet delägarbeskattade juri-diska personer.

13 kap.

4 §3

Bestämmelserna i 2 och 3 §§ gäller också inkomster och utgifter hos svenska handelsbolag.

För delägare som är fysiska personer räknas handelsbolagets kapitalvinster och kapitalför-luster på näringsfastigheter och näringsbostadsrätter inte till inkomstslaget näringsverksamhet utan till inkomstslaget kapital samt handelsbolagets penninglån som avses i 3 § till inkomstslaget tjänst.

Bestämmelserna i 2 § gäller också inkomster och utgifter hos svenska handelsbolag.

För delägare som är fysiska personer räknas handelsbolagets kapitalvinster och kapitalförluster på näringsfastigheter och näringsbostadsrätter inte till inkomstslaget näringsverksamhet utan till inkomstslaget kapital samt handelsbolagets lån som avses i 11 kap. 45 andra stycket och 45 a § till inkomstslaget tjänst.

Penninglån som avses i 11 kap. 45 § eller 15 kap. 3§ och som lämnas till en i utlandet delägarbeskattad juridisk person, räknas till inkomstslaget näringsverksamhet för delägare som är juridiska personer och till inkomstslaget tjänst för delägare som är fysiska personer.

Lån som avses i 11 kap. 45 a § och som lämnas till en i utlandet delägarbeskattad juridisk person, räknas till inkomstslaget tjänst för delägare som är fysiska personer.

1. Denna lag träder i kraft den 1 januari 2012 och tillämpas första gången vid 2013 års taxering.

2. Bestämmelserna i 11 kap. 45 § i dess nya lydelse och 11 kap. 45 a § tillämpas på lån som lämnas efter den 1 januari 2012. Bestämmelserna i 11 kap. 45 § i deras äldre lydelser tillämpas på lån som har lämnats före den 1 januari 2012.

3. Bestämmelsen i 9 kap. 7 § i dess nya lydelse tillämpas bara på ränteutgifter som belöper sig på tiden efter den 1 januari 2012.

3 Ärendet och dess beredning

I inkomstskattelagen (1999:1229), förkortad IL, finns regler om beskattning av lån. Reglerna utgår till stor del från de associationsrättsliga regleringarna om låneförbud i aktiebolagslagen (2005:551), förkortad ABL, lagen (1967:531) om tryggande av pensionsutfästelse m.m., och stiftelselagen (1994:1220). Lån som stridet mot låneförbudet brukar benämnas förbjudna lån.

Reglerna i IL om beskattning av lån ändrades nyligen (regeringens skrivelse 2008/09:122, prop. 2009/10:12, bet. 2009/10:SkU11, rskr. 2009/10:76, SFS 2009:1412). Ändringarna innebar bl.a. att lån lämnade av vissa utländska juridiska personer beskattas och att lån lämnade till i utlandet delägarbeskattade juridiska personer beskattas hos den juridiska personens delägare. Dessa former av lån saknar associationsrättslig reglering och de nya beskattningsreglerna utformades därför som självständiga skatteregler fristående från de associationsrättsliga regleringarna om förbjudna lån. Det infördes även undantag från beskattning av lån som lämnas till aktiebolag och förbud mot avdrag för ränteutgifter hänförliga till lån som beskattas.

Regeringen konstaterade i anslutning till det då pågående lagstiftningsarbetet (prop. 2009/10:12 s. 22 f.) att en stor del av den av remissinstanserna framförda kritiken avsåg systemet med beskattning av lån i allmänhet. Enligt regeringen fanns det skäl att i linje med vad en del remissinstanser anfört i sina remissvar överväga om det är lämpligt att införa särskilda och från ABL fristående regler om beskattning av lån. Ett sådant arbete kunde dock på grund av tidsmässiga skäl inte ske inom ramen för det då aktuella lagstiftningsarbetet. I denna promemoria lämnar Skatteverket förslag till ändringar av nuvarande bestämmelser i IL om beskattning av lån. Förslaget innebär att sambandet mellan de associationsrättsliga regleringarna om förbjudna lån och bestämmelserna om beskattning av lån slopas. Beskattningen av lån föreslås i stället regleras genom skatterättsliga bestämmelser i princip utan samband med de associationsrättsliga regleringarna om förbjudna lån.

4 Gällande rätt

4.1 De associationsrättsliga regleringarna av låneförbudet

4.1.1 Aktiebolagslagen (2005:551)

Allmänt

I aktiebolagslagen (2005:551), förkortad ABL, finns regler gällande lån som lämnas av aktiebolag till dess aktieägare, företrädare och andra till aktiebolag knutna personkategorier. Bestämmelserna tillkom ursprungligen genom lagstiftning 1973 och innebär bl.a. att aktiebolag inte får lämna lån till fysiska och juridiska personer som är närstående till bolaget, s.k. förbjudna lån. Låneförbudet i ABL ska säkerställa att borgenärernas ställning inte urholkas genom lånetransaktioner och utgör därför ett komplement till de aktiebolagsrättsliga bestämmelserna om kapitalskydd. Regelverket ska upprätthålla en skiljelinje mellan bolagens ekonomier och deras ägares och företrädares ekonomier. För att förhindra kringgåenden av låneförbudet är bestämmelserna om lån även tillämpliga på ställande av säkerhet för lån.

Bakgrunden till förbudsregleringen var att det ansågs strida mot aktiebolagslagstiftningens grunder om en person kunde driva aktiebolag med den därav följande friheten från personligt betalningsansvar trots att bolagets tillgångar till stor del skulle kunna bestå av en fordran på aktieägaren själv om sådana utlåningsmöjligheter var möjliga för aktiebolag. Förbudet mot lån gäller oavsett om låntagaren skulle vara god för återbetalning av lånet eller inte. Förbudet är endast inriktad på lån lämnade av svenska aktiebolag och gäller inte t.ex. lån som lämnas av utländska företag. I den proposition som låg till grund för de ursprungliga bestämmelserna i den dåvarande aktiebolagslagen (1975:1385), förkortad 1975 års aktiebolagslag, om förbud att lämna lån till aktieägare framhölls bl.a. att frånvaron av ett förbud mot lån till aktieägare och personer i bolagsledningen i stor utsträckning utnyttjades för att undgå beskattning. Departementschefen ansåg det angeläget att komma till rätta med den form av skatteflykt som tog sig uttryck i att den som har ett dominerande inflytande över ett bolag tar ut pengar från bolaget för privat konsumtion och på det sättet undgår eller i vart fall skjuter upp beskattningen (prop. 1973:93 s. 90 ff.). Syftet med förbudsregeln i ABL är således dels att skydda aktieägare, borgenärer och anställda mot förfaranden som urholkade den säkerhet som reglerna om bundet kapital var avsedda att ge, dels motverka skatteflykt.

Skatteverket kan medge dispens för lån som lämnas i strid med låneförbudet. För aktiebolag som står under Finansinspektionens tillsyn prövas dispensfrågorna av inspektionen.

Bestämmelserna om låneförbud finns i 21 kap. ABL. Förbudet omfattar i princip två former av lån. Det ena förbudet avser lån till personer som är närstående till bolaget (det allmänna låneförbudet) och det andra är inriktat på lån som lämnas i syfte att förvärva aktier i det långivande bolaget (förvärvslåneförbudet).

Det allmänna förbudet mot lån

21 kap. 1 § ABL innehåller det allmänna förbudet mot lån som lämnas till fysiska och juridiska personer som är närstående till långivande bolag. Dessa personer ingår i den s.k. förbjudna kretsen av låntagare. Personer i den förbjudna kretsen är i första hand aktieägare i bolaget eller annat bolag i samma koncern, styrelseledamot och verkställande direktör i bolaget eller annat bolag i samma koncern. Därutöver omfattas de personer i kretsen som ingår i den s.k. släktkatalogen. I den i katalogen förekommande uppräkningen anges bl.a. make, far, mor, farfar, farmor, morfar, mormor, styvfar, styvmor, fars eller mors styvfar eller styvmor, barn och barnbarn, barn och barnbarns make samt sambo. För att förhindra kringgåenden av det allmänna låneförbudet får inte heller penninglån lämnas till juridisk person över vilken en person som ingår i den förbjudna kretsen, ensam eller tillsammans med någon annan i kretsen, har ett bestämmande inflytande.

I 21 kap. 2 § första stycket ABL finns bestämmelser om undantag från förbudet om penninglån till närstående för fyra olika låneformer, nämligen kommunlån, koncernlån, kommersiella lån och lån hos Riksgäldskontoret.

Undantaget för koncernlån innebär att förbudet mot lån och ställande av säkerhet för lån inte gäller om gäldenären är ett företag i en koncern i vilket det långivande bolaget ingår. Undantaget innebär att ett dotterbolag kan lämna lån till t.ex. sitt moderbolag eller till något annat koncernbolag utan att omfattas av låneförbudet. Genom en i paragrafen utvidgad koncerndefinition utsträcks undantaget för lån till företagsgrupper med en moderorganisation som är t.ex. svensk ekonomisk förening, ideell förening, stiftelse och handelsbolag eller motsvarande utländsk juridisk person med hemvist inom EES.

Undantaget för kommersiella lån innebär att det är möjligt att lämna lån till en låntagare som bedriver rörelse om lånet är avsett för gäldenärens rörelse och lämnas av rent affärsmässiga skäl. Grunden för undantaget för sådana lån är att de kan vara företagsekonomiskt betingade. Undantaget omfattar lån som utgör led i en affärsförbindelse mellan det långivande aktiebolaget och gäldenären och är avsett uteslutande för gäldenärens rörelse (prop. 1973:93 s. 93 f). Med begreppet rörelse avses i detta sammanhang alla former av näringsverksamhet som bedrivs av fysiska eller juridiska personer som existerar vid lånetillfället. Lån i syfte att gäldenären ska påbörja en rörelse omfattas inte av undantagsbestämmelsen. Kravet på att lånet ska lämnas av affärsmässiga skäl ska bedömas utifrån det långivande bolagets intressen.

I 21 kap. 2 § tredje stycke ABL finns ytterligare undantag för lån till närstående som lämnas till aktieägare med smärre aktieinnehav, dvs. lån som lämnas till aktieägare om ägaren och dennes närstående sammanlagda aktieinnehav i bolaget inte överstiger en procent av aktiekapitalet.

Förbudet mot förvärvslån

Med förvärvslån avses lån som syftar till förvärv av aktier i ett aktiebolag eller i vissa andra bolag i samma koncern. Förbudet mot förvärvslån finns i 21 kap. 5 § ABL. Av bestämmelsen framgår att ett aktiebolag inte får ge förskott, lämna lån eller ställa säkerhet för lån i syfte att gäldenären eller denne närstående fysisk eller juridisk person som avses i 21 kap. 1 § ABL ska förvärva aktier i bolaget eller överordnat bolag i samma koncern. I motsats till det allmänna låneförbudet saknar förvärvslåneförbudet i princip undantag.

Reglerna om förvärvslån infördes 1995 och motsvarar de som finns i EG:s andra bolagsrättsliga direktiv (artikel 23.1) där det anges att ett bolag inte får ge förskott, lämna lån eller ställa säkerhet i syfte att tredje man ska förvärva aktier i det aktuella bolaget.

Av 21 kap. 6 § ABL framgår att anställda i bolaget eller i ett annat bolag i samma koncern har möjlighet till lån för förvärv av aktier om lånebeloppet inte överstiger två prisbasbelopp och erbjudande om lån riktar sig till minst hälften av bolagets anställda. Ifrågavarande lån ska dessutom återbetalas inom fem år genom regelbundna amorteringar.

Säkerheter

Av 21 kap. 3 § ABL framgår att bestämmelserna om penninglån även ska tillämpas i fråga om att ställa säkerhet för penninglån. Med sådana säkerheter avses bl.a. borgen, pant och olika former av garantiåtaganden som kan lämnas av företag. Vad som avses med bestämmelsen är att någon inom den förbjudna kretsen inte kan ta upp ett penninglån med hjälp av säkerhet som lämnas av bolaget utan att omfattas av bestämmelserna om låneförbud. Ett sådant ställande av säkerhet till förmån för de personer som ingår i den förbjudna kretsen jämställs således med att bolaget lämnar ett lån direkt till denna person. Bestämmelsen har tillkommit med hänsyn till att ställande av säkerhet för lån borgenärsmässigt i vissa fall kan vara ett lika stort hot mot bolagets kapital som att lämna penninglån.

Dispenser

Enligt 21 kap. 8 § ABL får Skatteverket medge undantag från såväl det allmänna låneförbudet som förvärvslåneförbudet. Undantag för lån enligt det allmänna låneförbudet kan bara medges om det finns synnerliga skäl. Undantag för lån för förvärv av aktier medges bara om det behövs på grund av särskilda omständigheter. Bland de särskilda omständigheter som kan föranleda undantag från förvärvslåneförbudet kan, enligt förarbetsuttalandena till bestämmelsen, förhållanden vid generationsskiften i företag beaktas. Bakgrunden till detta uttryckliga exempel på dispensmöjlighet är att arvsskiften allvarligt kan försvåras om det inte skulle kunna vara möjligt för bolag att låna ut medel som ett led i genomförandet av generationsskiften. Dispensmyndigheten kan vid prövning av undantag från förvärvslåneförbudet medge lån med en amorteringstid upp till 25 år. I undantagsfall kan även ännu längre amorteringstider vara aktuella. I dessa dispensärenden ingår i prövningen att låntagarens möjligheter att återbetala lånebeloppet klarläggs eftersom detta är en förutsättning för dispens mot förbudet.

Övrigt

Förbuden mot lån och ställande av säkerhet är straffsanktionerade enligt 30 kap. 1 § 4 ABL. Den som uppsåtligen eller av grov oaktsamhet medverkar till överträdelse av bestämmelserna döms till böter eller fängelse i högst ett år. Ett förbjudet lån är ogiltigt och ska oberoende av låntagarens onda eller goda tro betalas tillbaka.

4.1.2 Lagen (1967:531) om tryggande av pensionsutfästelse m.m.

Av 11 § tredje stycket lagen (1967:531) om tryggande av pensionsutfästelse m.m., förkortad tryggandelagen, framgår att bestämmelserna om lån som strider mot låneförbudet i aktiebolagslagen även gäller för pensionsstiftelser som har till ändamål att trygga utfästelse om pension i fåmansföretag vad gäller stiftelsens rätt att lämna lån och ställa säkerhet. Syftet med bestämmelserna är att skydda det av pensionsstiftelsen förvaltade pensionskapitalet.

4.1.3 Stiftelselagen (1994:1220)

I stiftelselagen (1994:1220) finns bestämmelser om förbud mot penninglån utformade på liknande sätt som lånebestämmelserna i ABL. Till skillnad från bestämmelserna i ABL är dock stiftelselagens bestämmelser i princip undantagslösa. I 2 kap. 6 § första stycket stiftelselagen anges att en stiftelse inte får lämna penninglån eller ställa säkerhet till förmån för stiftaren, förvaltaren eller den eller de som företräder stiftelsen eller förvaltaren. Om stiftelsen förvaltas av ett handelsbolag gäller förbudet mot lån den som är bolagsman i bolaget. Förbudet gäller även den som ensam eller tillsammans med andra har rätt att företräda ett dotterföretag till stiftelsen eller, om företaget är ett handelsbolag, är bolagsman i bolaget. I stiftelselagen finns även en släktkatalog vars personkrets motsvarar släktkatalogen i ABL.

Stiftelselagens låneförbud ska förhindra att lån lämnas till personer som sköter stiftelsens förvaltning eftersom sådana lånemöjligheter skulle kunna utnyttjas till skada för stiftelsen. Motivet för att även stiftare omfattas av förbudet är att en stiftelses förmögenhet inte ska kunna bestå av en fordran på stiftaren.

Av 2 kap. 6 § tredje stycket stiftelselagen framgår att förbudet mot penninglån inte gäller utlåning till någon som annars omfattas av förbudet, om stiftelsen ska främja sitt syfte genom att lämna penninglån eller ställa säkerhet för enskilda personer och låntagaren tillhör den personkrets som ska gynnas.

4.1.4 Ekonomiska föreningar

Ekonomiska föreningar regleras av bestämmelserna i lagen (1987:667) om ekonomiska föreningar, förkortad föreningslagen. En ekonomisk förening är en association vars mål är att främja medlemmarnas ekonomiska intressen. Medlemmarnas ekonomiska ansvar begränsas till det kapital som satsas i föreningen. Det ska finnas minst tre medlemmar. En förening företräds av föreningsstyrelsen och föreningen ska ha en revisor. Styrelse och revisor utses av föreningsstämman. Föreningen ska registreras hos Bolagsverket. Bostadsrättsföreningar och kooperativa hyresrättsföreningar är särskilda former av ekonomisk förening. Det kan i sammanhanget dessutom noteras att det även förekommer bostadsföreningar som drivs i aktiebolagsform.

Associationsrättsligt finns det många paralleller mellan de regelverk som gäller för aktiebolag och de som avser ekonomiska föreningar. En del av bestämmelserna för aktiebolag överensstämmer till stor del med vad som gäller för ekonomiska föreningar. Det i ABL förekommande förbudet mot lån saknar dock motsvarighet i föreningslagen.

4.2 Den skatterättsliga regleringen av lånebeskattning

Allmänt

I inkomstskattelagen (1999:1229), förkortad IL, finns bestämmelser om beskattning av lån med fysiska och juridiska personer som låntagare. Lån beskattas i både inkomstslaget tjänst och näringsverksamhet beroende på om låntagaren är en fysisk eller en juridisk person.

Skattebestämmelserna utgår i första hand från beskattning av lån som är lämnade i strid med låneförbuden i ABL, tryggandelagen och stiftelselagen. De ursprungliga lånebestämmelserna på beskattningsområdet, inriktade på beskattning av såväl fysiska som juridiska personer, infördes 1975 (SOU 1975:54, prop. 1975/76:79, SFS 1975:1385) och motiverades främst av att den som äger eller har ett bestämmande inflytande över ett företag inte genom lån borde kunna ta ut pengar från företaget och på så sätt skjuta upp eller helt undgå beskattning av sin privata konsumtion. I RÅ 2003 ref. 60 konstateras att ett konsumtionsutrymme uppkommer oavsett om någon genom lån från ett företag erhåller kontanta medel eller köper en tillgång från företaget mot en uppskjuten betalning som en kredit innebär.

När skattereformens bestämmelser infördes 1990 fanns bara bestämmelser om beskattning av lån med fysiska personer som låntagare. Senare infördes bestämmelser om beskattning av lån med juridiska personer som låntagare.

Beskattning av fysiska personer

Av 11 kap. 45 § första stycket IL framgår att om lån lämnas i strid med låneförbuden i ABL, tryggandelagen och stiftelselagen ska lånebeloppet tas upp som intäkt hos en fysisk person som är låntagare. Beloppet ska även tas upp som intäkt hos en fysisk person som direkt eller indirekt, genom ett eller flera svenska handelsbolag, är delägare i ett svenskt handelsbolag som är låntagare. Av 11 kap. 45 § tredje stycket IL framgår att när paragrafen tillämpas ska en i utlandet delägarbeskattad juridisk person likställas med ett svenskt handelsbolag. Detta utvidgade tillämpningsområde innebär att en fysisk person som är delägare i ett svenskt handelsbolag eller i en i utlandet delägarbeskattad juridisk person kan beskattas för lån som lämnas till handelsbolaget eller den i utlandet delägarbeskattade juridiska personen. Delägaren kan även beskattas om denne i stället genom ett eller flera andra handelsbolag eller i utlandet delägarbeskattade juridiska personer indirekt är delägare i ett svenskt handelsbolag eller en i utlandet delägarbeskattad juridisk person som är låntagare.

I 11 kap. 45 § andra stycke IL anges att första stycket tillämpas på lån som lämnats av en utländsk juridisk person som motsvarar ett svenskt aktiebolag, en svensk pensionsstiftelse eller en svensk stiftelse. Tillämpningen förutsätter dock att förhållandena varit sådana att lånebeloppet skulle ha tagits upp som intäkt om den utländska juridiska personen hade varit ett svenskt aktiebolag, en svensk pensionsstiftelse eller en svensk stiftelse.

Beskattning av juridiska personer

De grundläggande bestämmelserna om beskattning av juridiska personer för lån finns i 13 kap. 3 och 4 §§ IL. Av 13 kap. 3 § IL framgår att penninglån som avses i 15 kap. 3 § IL och som lämnas till en juridisk person räknas till inkomstslaget näringsverksamhet. Av 13 kap. 4 § IL framgår att bestämmelserna i den aktuella paragrafen också gäller inkomster och utgifter hos svenska handelsbolag. För delägare i handelsbolag som är fysiska personer räknas handelsbolagets penninglån som avses i 13 kap. 3 § IL till inkomstslaget tjänst. Penninglån som avses i 11 kap. 45 § eller 15 kap. 3 § IL och som lämnas till en i utlandet delägarbeskattad juridisk person räknas till inkomstslaget näringsverksamhet för delägare som är juridisk person och till inkomstslaget tjänst för delägare som är fysisk person.

Av 15 kap. 3 § första stycket IL framgår vidare att om penninglån lämnats i strid med låneförbuden i ABL, tryggandelagen och stiftelselagen ska lånebeloppet tas upp som intäkt hos en juridisk person som är låntagare. Beloppet ska även tas upp som intäkt hos en juridisk person som direkt eller indirekt, genom ett eller flera svenska handelsbolag, är delägare i ett svenskt handelsbolag som är låntagare. Av samma stycke framgår vidare att detta inte gäller om låntagaren är ett aktiebolag.

Bestämmelsen i 15 kap. 3 § andra stycket IL om utländska juridiska personer motsvarar bestämmelsen i 11 kap. 45 § andra stycket IL. Av 11 kap. 45 § tredje stycket IL framgår att när paragrafen tillämpas ska en i utlandet delägarbeskattad juridisk person likställas med ett svenskt handelsbolag. Denna bestämmelse motsvarar bestämmelsen i 11 kap. 45 § tredje stycket IL för fysiska personer och innebär att en juridisk person som är delägare i ett svenskt handelsbolag eller en i utlandet delägarbeskattad juridisk person kan beskattas för lån som lämnas till det svenska handelsbolaget eller den delägarbeskattade juridiska personen.

Undantag

Lånebelopp ska enligt 11 kap. 45 § och 15 kap. 3 § IL inte tas upp som intäkt om det finns synnerliga skäl mot att ta upp beloppet. Uttrycket synnerliga skäl innebär att det bara i extraordinära fall kan föreligga undantag från beskattning. Mot bakgrund av omständigheterna i det enskilda fallet ska en beskattning av lånebeloppet framstå som oskälig eller rentav stötande (RÅ 2004 ref. 115 och 116). I förarbetena till bestämmelserna (prop. 1989/90:110, del 1, s. 600 och 678) framhålls att bedömningen ska vara mycket restriktiv om återbetalning av lån ska utesluta beskattning. En omständighet som skulle kunna utesluta beskattning är att låntagaren återbetalar lånet definitivt före utgången av det aktuella beskattningsåret. I RÅ 2004 ref. 114−116 anger Regeringsrätten att den omständigheten att återbetalning av lånet skett kan vara skäl att beakta. Att ett lån återbetalats under det aktuella låneåret bör kunna vara en sådan omständighet som kan tala mot beskattning. Detta innebär emellertid inte att det är uteslutet med beskattning även om återbetalning görs samma år som lånet tas upp eller att beskattning alltid ska ske om lånet återbetalas efter detta års utgång.

5 Övervägande och förslag

5.1 En ny reglering för beskattning av lån

Promemorians förslag: Sambandet mellan de associationsrättsliga regleringarna om förbjudna lån och reglerna om beskattning av lån slopas. Beskattningen av lån ska i stället regleras genom skatterättsliga bestämmelser som är frikopplade från de associationsrättsliga reglerna om förbjudna lån. Bestämmelserna innebär en anpassning till en alltmer globaliserad ekonomi och gäller oberoende av om långivaren är en svensk eller utländsk person.

Skälen för promemorians förslag: De associationsrättsliga regleringarna i aktiebolagslagen (2005:551), förkortad ABL, lagen (1967:531) om tryggande av pensionsutfästelse m.m., förkortad tryggandelagen, och stiftelselagen (1994:1220) innehåller bestämmelser om förbud mot vissa lån. Lån som strider mot detta låneförbud, s.k. förbjudna lån, är civilrättsligt ogiltiga och straffsanktionerade. Låntagaren ska återbetala lånebeloppet till det långivande företaget. Förbudsbestämmelserna ska skydda associationernas kapital genom att upprätthålla en klar skiljelinje mellan vad som tillhör associationerna och vad som ingår i deras ägares och företrädares ekonomier.

I ABL finns två former av låneförbud, det allmänna förbudet mot lämnade av lån och förbudet mot förvärvslån. Låneformerna uppvisar stora skillnader, är förhållandevis omfattande och i vissa delar mycket detaljerade. Regelverket är komplicerat och svårtillämpat framförallt beroende på att låneformerna inte hanteras regleringsmässigt enhetligt. Eftersom det övergripande syftet med bestämmelserna är inriktat på borgenärsskyddet finns ett stort antal undantag för lån enligt det allmänna låneförbudet som inte hotar företagets kapital. Den på området utvidgade koncerndefinitionen innebär att lån inom en företagsgrupp som regel inte omfattas av förbudet. Undantagen för ett stort antal lån avser både lån med fysiska och juridiska personer som är låntagare vilket har fört med sig gränsdragningsproblem och att området för låneförbudet inte alltid är helt klart. När det gäller förskottsbetalningar och lån som används för förvärv av bolag med dess egna tillgångar saknas i princip undantag. Bestämmelserna om förvärvslån kan ibland föra med sig komplicerade bedömningar eftersom prövningen av förbudet ska göras mot bakgrund av att ett låns syfte är att förvärva andelar i ett aktiebolag eller i ett bolag som är ett överordnat bolag i samma koncern. Bedömningen av om det föreligger ett lån som strider mot låneförbudet kan ytterligare kompliceras av att ett företags ställande av säkerhet för lån jämställs med långivning. Om ett företag lämnar säkerhet för ett lån kan detta medföra att ett lån är förbjudet enligt bestämmelserna i ABL även om det rör sig om t.ex. ett normalt och vanligt förekommande banklån.

I några bolagsrättsliga utredningar föreslås att de associationsrättsliga reglerna om förbjudna lån mildras eller utformas på ett annat och framförallt enklare sätt (SOU 1997:168 s. 87 ff. och SOU 2001:1 s. 373 ff.). I SOU 2009:34 (Slutbetänkande av utredningen om ett enklare aktiebolag) föreslås bl.a. att lån ska tillåtas i privata aktiebolag under förutsättning att skyddet för bolagets bundna kapital och försiktighetsregeln är uppfyllda. Utredningen påpekar att lån som lämnas till aktieägare vars ekonomi vid tillfället för lånet är sådan att återbetalning inte kan påräknas är att bedöma som värdeöverföring enligt 17 kap. ABL. Enligt utredningen är nuvarande reglering i ABL inkonsekvent och anger som exempel på detta att lagen förbjuder ett svenskt aktiebolag att låna ut medel till en styrelseledamot i bolaget eller i ett av dess dotterbolag eller i dess svenska moderbolag. Den hindrar dock inte lån till en styrelseledamot i ett holländskt bolag som äger aktierna i bolaget. Det finns inte heller något som förhindrar att lån lämnas till en styrelseledamot i ett svenskt systerbolag till bolaget som också ägs av det svenska bolaget. Enligt utredningen går det inte att bortse från att det finns ytterligare möjligheter att kringgå förbudsreglerna genom att utnyttja andra associationsformer än svenska aktiebolag eftersom reglerna inte omfattar lån som lämnas av t.ex. handelsbolag eller ekonomiska föreningar. Därigenom skapas en inte önskvärd konkurrens mellan aktiebolagsformen och andra associationsformer. Som ytterligare exempel på kringgående av låneförbudet anger utredningen att ett svenskt bolag kan ägas genom ett utländskt holdingbolag och att det kan vara möjligt att låna från det utländska bolaget utan att omfattas av låneförbudet.

Bestämmelserna i inkomstskattelagen (1999:1229), förkortad IL, om lån är inriktade på att förhindra uppkomsten av obeskattade förmåner för fysiska personer som är företagsägare eller har ställning som företrädare för den aktuella associationen. Lånebestämmelserna i IL ska vara ett hinder mot uttag av medel ur företag för privat konsumtion i syfte att skjuta upp eller helt undgå beskattning av det aktuella lånebeloppet. En grundläggande utgångspunkt för bolagsbeskattningen är att ett aktiebolags inkomster ska vara föremål för ekonomisk dubbelbeskattning i form av dels bolagsbeskattning (dubbelbeskattningens första led), dels utdelningsbeskattning av bolagets delägare (dubbelbeskattningens andra led). Ett alternativ till den ekonomiska dubbelbeskattningen är beskattningen av inkomster som erhålls på grund av tjänst och påförande av arbetsgivaravgifter på sådana inkomster. Lånebestämmelserna i IL ska förhindra skatteundandraganden genom att upprätthålla dubbelbeskattningens andra led.

Trots att den associationsrättsliga regleringen av lån i huvudsak är inriktad på borgenärsskyddet och den skatterättsliga regleringen på hinder mot skatteundandraganden fanns ursprungligen ett i stort sett totalt samband mellan de bägge systemen. De skilda syftena med de olika systemen visar sig genom att regleringarna tar sikte på olika subjekt. Den associationsrättsliga regleringen innebär ett förbud mot utlåning till fysiska och juridiska personer, dvs. regleringen är inriktad på långivare som lämnar förbjudna lån. De skatterättsliga bestämmelserna medför konsekvenser för låntagare som är fysiska personer eftersom dessa ska beskattas för lånebelopp. Sambandet mellan det associationsrättsliga systemet om förbjudna lån och beskattningen innebar ursprungligen att beskattningen omfattade enbart lån som stred mot det då gällande låneförbudet. Beskattningen har successivt utvecklat ett eget regelverk som i sin tur fört med sig ett försvagat samband mellan systemen. I dagsläget innehåller skatteregleringen såväl direkta hänvisningar till det associationsrättsliga låneförbudet som bestämmelser om beskattning av lån helt utan samband med associationsrätten. Ett exempel på en i dagsläget förekommande skattemässig frikoppling från associationsrätten är att låneförbudet inte omfattar lån som lämnas av utländska bolag. Skattemässigt finns bestämmelser inriktade på lån som lämnas av utländska motsvarigheter till aktiebolag och stiftelser. Den skattemässiga regleringen innebär även att lån som lämnas till handelsbolag och i utlandet delägarbeskattade juridiska personer ska tas upp som intäkt hos personer som är delägare i handelsbolaget eller i den delägarbeskattade personen. Ett ytterligare exempel på en skattemässig frikoppling från associationsrätten är att skatteregleringen, med något undantag, bara innehåller bestämmelser som för med sig beskattning av låntagare som är fysiska personer.

Sambandet mellan de associationsrättsliga och skatterättsliga regleringarna av lån har visat sig innehålla betydande målkonflikter och brister i effektiviteten. Regelförändringarna på beskattningsområdet har inte löst dessa problem och det kvarvarande sambandet mellan systemen leder fortfarande till systematiska problem. Ett exempel på hur systemet för med sig en målkonflikt är att den bolagsrättsliga koncerndefinitionen är tillräcklig för att komma tillrätta med kringgåenden av låneförbudet genom indirekta äganden. Skattemässigt möjliggör definitionen däremot ett kringgående av bestämmelserna genom att inte alla lån som lämnas genom indirekta ägarförhållanden alltid omfattas av koncerndefinitionen i ABL.

Det bolagsrättsliga låneförbudet är inriktat på kapitalskyddet för aktiebolag. Det innebär att lån som lämnas av handelsbolag till fysiska personer inte omfattas av bestämmelserna om låneförbudet i ABL. Denna brist i den bolagsrättsliga regleringen kan utnyttjas för kringgående av regelverket genom att tillskott eller utdelningar skattefritt förs från aktiebolagsbolagssfären till ett handelsbolag som ingår i en ägarstruktur med indirekta äganden. Handelsbolaget kan därefter genom lånetransaktioner föra över medel till fysiska personer som direkt eller indirekt är delägare i handelsbolaget.

Beskattningsregleringen kompliceras av att prövningen av en beskattningsfråga ska göras med stöd av såväl ett associationsrättsligt regelverk om förbjudna lån som skattemässiga bestämmelserna om lånebeskattning. Genom sambandet mellan systemen ska associationsrättsliga termer och uttryckssätt tolkas och läggas till grund för en beskattningsåtgärd. I de delar den associationsrättsliga regleringen innehåller oklarheter gällande termer och uttryck påverkas den skatterättsliga tillämpningen eftersom otydligheter och osäkerheter i tillämpningen på det associationsrättsliga området får genomslag på beskattningen.

Ett sätt att komma tillrätta med den ovan redovisade problematiken är att helt överge det nuvarande sambandet mellan systemen och istället ha beskattningsbestämmelser som är fristående från de associationsrättsliga bestämmelserna. En sådan lösning skulle även föra med sig betydande förenklingar eftersom den del av beskattningsbestämmelserna som reglerar beskattning av lån enbart skulle finnas i IL. En frikoppling av systemen skulle dessutom underlätta genomförandet av eventuella framtida förändringar av det associationsrättsliga regelverket som föreslagits av bl.a. utredningen om ett enklare aktiebolag.

Mot bakgrund av det ovan anförda anser Skatteverket att övervägande skäl talar för att sambandet mellan det associationsrättsliga regelverket och de skatterättsliga bestämmelserna om lånebeskattning ska slopas helt. Beskattningen av lån bör istället regleras genom skatterättsliga bestämmelser fristående från de associationsrättsliga bestämmelserna om förbjudna lån. Utgångspunkten för den föreslagna regleringen bör vara att den i princip ska omfatta lån som redan i dagsläget är föremål för beskattning.

I förarbetena till 1975 års aktiebolagslag ställdes penninglån i motsats till varukredit. Normala varukrediter ansågs inte omfattades av låneförbudet. Även i ett från associationsrätten frikopplat beskattningssystem bör normalt förekommande varukrediter inte omfattas av beskattningsbestämmelserna. Om kreditvillkoren framstår som alltför förmånliga kan det dock finnas anledning att behandla krediten som ett lån som bör beskattas enligt de föreslagna bestämmelserna. I nämnda förarbeten konstateras även att utanför begreppet penninglån faller bl.a. varukrediter, förskott på lån eller förskott för bestridande av utgifter för bolagets räkning. Om transaktionen med hänsyn till kredittidens längd, räntan eller något annat kreditvillkor i praktiken framstår som ett lån ska reglerna om penninglån tillämpas oavsett på vilket sätt transaktionen har rubricerats. Det hävdas även att förskott på lön, utgifter och arvoden för utförande av uppdrag för bolaget eller liknande inte utgör lån i aktiebolagslagens mening om de slutregleras vid årets utgång. I förarbetena till skattereformens bestämmelser redovisas en liknande uppfattning vad gäller betydelsen av amortering av hela lånebeloppet, nämligen att en omständighet som skulle kunna utesluta beskattning är att låntagaren återbetalar lånet definitivt före utgången av det aktuella beskattningsåret. Det förslag som Skatteverket nu lämnar till ny reglering för beskattning av lån utgår från dessa i ovan nämnda förarbeten redovisade uppfattningar.

Det finns dock skäl att i några avseenden förändra det nuvarande för lån gällande beskattningsområdet. Det gäller bl.a. lån som lämnas av ekonomiska föreningar och av handelsbolag. Skatteverket återkommer till frågan om vilka lån som bör beskattas och vilka personer som beskattas för dessa lån i avsnitten 5.2 och 5.3.

Av 21 kap. 3 § ABL framgår att bestämmelserna om lån även ska tillämpas i fråga om att ställa säkerhet för lån. Genom denna bestämmelse jämställs ställande av säkerhet för lån med lämnade av lån. Bakgrunden till bestämmelsen är att förhindra kringgåenden av lånebestämmelserna. I likhet med lånebestämmelserna är denna regel för säkerheter inriktad på borgenärsskyddet. Det finns även starka skattemässiga intressen av att förhindra förfaranden som syftar till att kringgå lånebestämmelserna genom att i utnyttja ett företags ekonomiska resurser som säkerhet för lån med fysiska personer som låntagare. Ställande av säkerheter för lån bör därför även i skattesammanhang vara jämställt med att lämna lån.

5.2 Långivande subjekt

Promemorians förslag: Om långivaren är ett aktiebolag ska lånebeloppet tas upp som intäkt hos låntagaren om denne direkt eller indirekt genom ett eller flera aktiebolag eller handelsbolag är delägare i det långivande aktiebolaget.

Bestämmelserna om beskattning av lån utvidgas till att även omfatta lån som lämnas av ekonomiska föreningar.

Lån som lämnas av svenska handelsbolag ska också tas upp som intäkt hos låntagaren om denne direkt eller indirekt genom ett eller flera aktiebolag eller svenska handelsbolag är delägare eller närstående till delägaren i handelsbolaget. Detta ska även gälla om låntagaren är styrelseledamot eller VD i ett aktiebolag som direkt eller indirekt genom ett annat handelsbolag är delägare i det långivande handelsbolaget. Detta gäller dock bara om ett lånebelopp skulle ha tagits upp hos låntagaren om lånet i stället hade lämnats av ett aktiebolag som direkt eller indirekt genom ett eller flera svenska handelsbolag är delägare i det långivande handelsbolaget.

Skälen för promemorians förslag: Beskattning av lån omfattar i dag lån som lämnas av svenska aktiebolag och utländska motsvarigheter till svenska aktiebolag. För att förhindra kringgåenden omfattas även lån som lämnas av bolag som ägs indirekt om dessa ingår i samma koncern. Även lån från stiftelser enligt tryggandelagen och de i stiftelselagen reglerade stiftelseformerna omfattas av beskattningsbestämmelserna. Även i dessa fall omfattas bestämmelserna av utländska motsvarigheter till stiftelser. Det finns enligt Skatteverkets uppfattning inte anledning att ändra en sådan ordning. Lån som lämnas av sådana associationer bör alltså även fortsättningsvis beskattas i linje med nuvarande reglering.

Lån som lämnas av ekonomiska föreningar och handelsbolag omfattas inte av nuvarande reglering. Enligt Skatteverkets mening finns det skäl att pröva om inte även lån som lämnas av sådana associationer i vissa fall bör beskattas. I den fortsatta framställningen behandlas inledningsvis den särskilda problematik som berör indirekta äganden av långivande aktiebolag. Därefter behandlas frågan om lån som lämnas av ekonomiska föreningar och handelsbolag bör omfattas av lånebestämmelserna i IL.

Indirekta äganden

Låneförbudet omfattar i första hand lån som lämnas av ett aktiebolag som ägs direkt av låntagaren eller närstående till denne. För att förhindra kringgåenden av förbudet omfattas dessutom lån som lämnas av bolag som ägs indirekt av bolag som ingår i samma koncern, t.ex. dotterbolag som lämnar lån till någon som är delägare i koncernens moderbolag och ingår i den förbjudna kretsen.

En koncern är enligt definitionen i ABL en grupp av två eller flera företag, varav ett av företagen utgör moderföretag och övriga företag dotterföretag. Kännetecknande för en koncern är att moderföretaget har ett bestämmande inflytande över dotterföretagen. Koncerndefinitionen i ABL utgår från detta synsätt. Det finns fyra olika koncernkriteriet varav det viktigaste kriteriet bygger på att ett moderföretag har röstmajoritet i ett dotterföretag. Denna grundläggande koncerndefinition för som regel med sig att indirekta ägarförhållanden innebär att det föreligger en aktiebolagsrättslig koncern med moderbolag som har ett bestämmande inflytande över ett eller flera andra företag. Genom att begränsningen till en koncern enligt det första koncernkriteriet förutsätter röstmajoritet är det möjligt att ha indirekta ägarförhållanden som inte omfattas av koncerndefinitionen i ABL. Denna problematik kan åskådliggöras genom ett exempel. Anta att två fysiska personer, X och Y, äger varsitt aktiebolag, AB 1 och AB 2. AB 1 och AB 2 äger till lika delar ett aktiebolag, AB 3. Inget av de bägge ägarföretagen har röstmajoritet i AB 3. X och Y lånar vardera 500 000 kr från AB 3. Eftersom varken AB 1 eller AB 2 har röstmajoritet i AB 3 är AB 3 inte ett dotterbolag som ingår i en koncern med något av AB 1 eller AB 2 som moderbolag enligt den grundläggande definitionen i ABL. Eftersom det kan antas att ägarförhållandet inte heller omfattas av något annat av de i ABL ytterligare tre angivna koncernkriterier så utgör företagsgruppen inte någon bolagsrättslig koncern. Om styrelse och verkställande direktör i AB 3 inte utgörs av X eller Y, eller närstående till dessa personer, omfattas lånen till X och Y inte av låneförbudet i ABL. Om lånen inte omfattas av det bolagsrättsliga låneförbudet är det inte heller möjligt att med stöd av nuvarande bestämmelser i IL beskatta de till X och Y lämnade lånen.

För att det inte ska vara möjligt att tämligen enkelt kringgå bestämmelserna om beskattning av lån genom långivning inom mer eller mindre komplicerade indirekta ägarförhållanden som inte omfattas av den associationsrättsliga koncerndefinitionen bör regleringen i IL inte bara avse koncerner utan alla former av förekommande indirekta ägarstrukturer med aktiebolag och handelsbolag. Skatteverket föreslår därför att lån som lämnas till låntagare som direkt eller indirekt genom ett eller flera andra aktiebolag eller handelsbolag är delägare i det långivande aktiebolaget ska vara föremål för lånebeskattning.

Ekonomiska föreningar

Det finns många paralleller mellan de associationsrättsliga regelverken för ekonomiska föreningar och aktiebolag. Delar av de aktiebolagsrättsliga bestämmelserna i ABL stämmer i många delar överens med de föreningsrättsliga. Det har därför i olika sammanhang hävdats att de olika företagsformerna i många avseenden bör hanteras neutralt, framförallt i förhållande till aktiebolag. Lån som lämnas av ekonomiska föreningar omfattas inte av den nuvarande låneregleringen. Motivet för beskattning av lån som lämnas av aktiebolag är att det inte ska vara möjligt att ta ut medel från företaget och på så sätt skjuta upp eller helt undgå beskattning av medel som används för privat konsumtion. Avsaknaden av beskattningsregler inriktade på lån som lämnas av ekonomiska föreningar kan utgöra incitament att t.ex. ersätta föreningsföreträdare genom lånetransaktioner. På så sätt kan beskattning av ersättningar som rätteligen bör beskattas som lön undgås eller skjutas upp. Samma motiv för att ha skatterättsliga lånebestämmelser för företrädare för aktiebolag gör sig således gällande även vad gäller företrädare för ekonomiska föreningar.

En enhetlig hantering av olika företagsformer talar för att utgångspunkten bör vara att lån lämnat av en ekonomisk förening i princip bör beskattas på samma sätt som ett lån som lämnas av aktiebolag. Även lån som lämnas av utländska motsvarigheter till svenska ekonomiska föreningar bör enligt Skatteverkets mening omfattas av beskattningsbestämmelserna. Skatteverket återkommer i avsnitt 5.3 till vilka personer som bör beskattas för lån som lämnas av ekonomiska föreningar. Det kan även finnas skäl att i mindre omfattning undanta lån som lämnas med ställande av säkerheter, se vidare avsnitt 5.4.

Handelsbolag

I dagsläget beskattas inte lån som lämnas av handelsbolag. Utgångspunkten för promemorians förslag är därför att lån som handelsbolag lämnar till fysiska personer som är delägare i handelsbolaget inte ska beskattas. Det bör i sammanhanget dock noteras att sådana låneförfaranden med handelsbolag kan medföra andra skattemässiga konsekvenser för delägare som är fysiska personer eftersom handelsbolagets utlåning kan påverka delägarens beräkning av underlaget för räntefördelning enligt 33 kap. IL. Bestämmelserna om negativ räntefördelning enligt 33 kap. 3 § andra stycket IL ska förhindra utlåning till delägare i handelsbolag som är fysiska personer och innebär skattemässiga korrigeringar som påverkar vilka belopp som ska tas upp eller dras av i inkomstslagen näringsverksamhet och kapital. Om ett lån från handelsbolag inte lämnas på marknadsmässiga villkor kan underlag för beräkning av avdrag för belopp som kan sättas av till expansionsfonder enligt bestämmelserna i 34 kap. IL minska. Dessa beskattningskonsekvenser kan sammantaget föra med sig en ökad beskattning för delägarna om handelsbolaget lämnar lån till dessa personer.

Lån som lämnas till fysiska personer med handelsbolag som långivare kan emellertid i vissa fall innebära att bestämmelserna om lånebeskattning kringgås. Problematiken kan åskådliggöras genom två exempel.

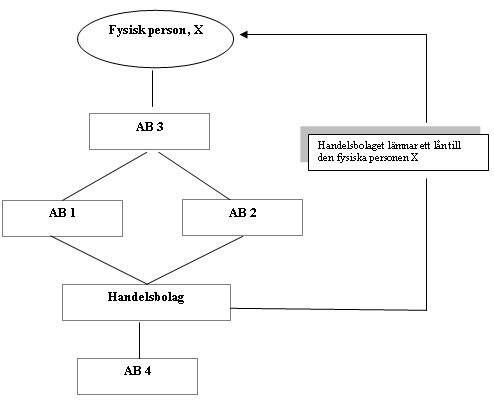

I exempel ett antas att ett handelsbolag, HB, ägs av två aktiebolag, AB 1 och AB 2. AB 1 och AB 2 ägs i sin tur av ett moderbolag, AB 3. AB 3 ägs av en fysisk person, X. HB äger i sin tur ett aktiebolag, AB 4. HB lånar ut ett belopp till X. Exemplet åskådliggörs på följande sätt.

Om AB 4 lämnar utdelning till HB är denna skattefri. HB kan härigenom få tillgång till stora obeskattade belopp. Om HB lämnar ett lån till X bör denne beskattas för lånet eftersom lån som hade lämnas till X av något av koncernaktiebolagen skulle ha beskattats. Ett motiv för beskattning i föreliggande fall är således att lån som lämnas av handelsbolag som ingår i en sådan ägarstruktur som den i exemplet angivna kan ses som ett kringgående av dubbelbeskattningens andra led.

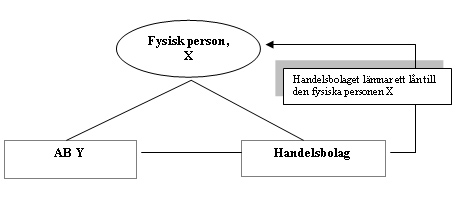

I exempel två antas att delägarna i ett handelsbolag, HB, utgörs av en fysisk person, X, och ett aktiebolag, AB Y. AB Y kan direkt eller indirekt genom andra aktiebolag eller handelsbolag ägas av X eller någon annan fysisk person som är närstående till X. HB lånar ut ett belopp till X. Exemplet åskådliggörs på följande sätt.

Om handelsbolaget skulle sakna ekonomiska möjligheter att låna ut medel på egen hand kan lånet finansieras genom tillskott från AB Y. Om ett lån i stället hade lämnats av AB Y till X skulle X ha beskattats för lånebeloppet. Låneförfarandet kan i likhet med föregående exempel således ses som ett kringgående av dubbelbeskattningens andra led.

Det är möjligt att lån som lämnas av handelsbolag enligt de ovan angivna exemplen i vissa fall kan beskattas med beaktande av förfarandets verkliga innebörd eller lagen (1995:575) mot skatteflykt. Det kan heller inte uteslutas att låneförfaranden med handelsbolag bolagsrättsligt skulle kunna klassificeras som förtäckt utdelning eller utsträckas till lån stridanden mot låneförbudet i 21 kap. ABL. Oavsett på vilket sätt transaktionen klassificeras kan låneförfaranden med handelsbolag i vissa fall leda till någon form av beskattningskonsekvens för låntagaren. De utredningar som ska utgöra förutsättningen för en sådan lånebeskattning är som regel komplicerade och resurskrävande att genomföra eftersom ägarförhållanden och samtliga relevanta transaktioner mellan handelsbolaget och dess delägare måste vara klarlagda för att kunna läggas till grund för en beskattningsåtgärd. För att förebygga oklarheter och därigenom förhindra resurskrävande och utdragna rättsprocesser bör låneförfaranden med handelsbolag som innebär ett kringgående av de i promemorian föreslagna lånebestämmelserna med aktiebolag som låntagare uttryckligen regleras. Det innebär att lån som lämnas av indirekt ägda handelsbolag ska beskattas. För att en sådan regel inte enkelt ska kunna kringgås genom att en fysisk person, vid sidan av aktiebolag, är delägare i det aktuella handelsbolaget bör även en ägarstruktur med fysiska personer omfattas av den nu föreslagna regleringen. Detta bör naturligtvis dock förutsätta att den aktuella lånetransaktionen innebär ett kringgående av lånebestämmelserna för aktiebolag.

Skatteverket föreslår mot bakgrund av det angivna att om en fysisk person är låntagare och långivaren är ett svenskt handelsbolag ska lånebeloppet tas upp som intäkt hos låntagaren om denne direkt eller indirekt genom ett eller flera aktiebolag eller handelsbolag är delägare eller närstående till delägaren i handelsbolaget. Detta gäller även om låntagaren är styrelseledamot eller VD i ett aktiebolag som direkt eller indirekt genom ett annat handelsbolag är, delägare i det långivande handelsbolaget. Detta ska dock bara gälla om ett lånebelopp skulle ha tagits upp hos låntagaren om lånet i stället hade lämnats av ett aktiebolag som direkt eller indirekt genom ett eller flera svenska handelsbolag är delägare i det långivande handelsbolaget.

Bestämmelsen har utformats som en stoppregel för att förhindra kringgåenden av lånebestämmelserna med handelsbolag som långivare. Det innebär att beskattningsbestämmelsen i vissa fall kan leda till en merbeskattning när handelsbolag lånar ut till delägare i bolaget som är fysiska personer eftersom den föreslagna beskattningsmöjligheten gällande lån med handelsbolag som långivare inte föreslås vara samordnad med bestämmelserna om räntefördelning, expansionsfonder och avyttring av andelar i handelsbolag i 50 kap. IL. Förslaget ska dock ses som en framåtsyftande åtgärd mot bakgrund av nya möjligheter för handelsbolag att kunna disponera över belopp som utgör obeskattade medel. Någon merbeskattning torde heller inte uppkomma så länge det inte förekommer någon utlåning från handelsbolaget till dess delägare.

Lagförslaget

Förslaget föranleder ändringar i 11 kap. 45 § IL och införandet av en ny paragraf, 45 a §.

5.3 Låntagande subjekt

Promemorians förslag: Bara fysiska personer ska kunna beskattas för lån.

Lån som lämnas av ekonomiska föreningar ska tas upp till beskattning om låntagaren är styrelseledamot eller verkställande direktör i den långivande föreningen eller i ett företag som direkt eller indirekt ägs av föreningen. Ett lånebelopp ska dock inte tas upp om låntagaren är medlem i en bostadsrättsförening och föreningen på grund av medlemskapet ställer säkerhet för lånet.

Skälen för promemorians förslag: Av 15 kap. 3 § IL framgår att penninglån som har lämnats i strid med de associationsrättsliga låneförbuden ska tas upp som intäkt hos en juridisk person som är låntagare eller som direkt eller indirekt, genom ett eller flera svenska handelsbolag, är delägare i ett svenskt handelsbolag som är låntagare. Detta gäller dock inte om låntagaren är ett aktiebolag. Undantaget för lån med aktiebolag som låntagare motiveras med att det i princip saknas skäl att beskatta lån mellan aktiebolag eftersom det skatterättsliga syftet med låneförbudet är att motverka att medel tas ut från bolagssektorn — genom lån som i realiteten är en permanent disposition — utan beskattning. Eventuellt skulle de skatterättsliga reglerna kunna förstärka effekten av det bolagsrättsliga låneförbudet och därmed bidra till att ABL:s förbudsregler efterföljs. Det aktiebolagsrättsliga systemet anses i dag emellertid som tillräckligt för att upprätthålla förbudet och reglerna om förbjudna lån i ABL anses nu vara så pass etablerade att dess efterlevnad inte är beroende av att överträdelser av förbudet även utlöser beskattning (prop. 2009/10:12 s. 19).

Avsikten med de nya bestämmelserna synes ha varit att lån som lämnas till aktiebolag inte i något fall ska beskattas. Lån som lämnas till handelsbolag beskattas emellertid hos handelsbolagets delägare oavsett om delägaren är en juridisk eller fysisk person. Det innebär att aktiebolag som är delägare i handelsbolag beskattas för lån när handelsbolaget är låntagare. Eftersom beskattningen av lån inte ska omfatta aktiebolag bör de inte heller beskattas till den del ett handelsbolag är låntagare och handelsbolagets delägare är aktiebolag. Om ett handelsbolags delägare utgörs av såväl aktiebolag som fysiska personer är det bara delägare i handelsbolaget som är fysiska personer som ska beskattas för lån som lämnas till handelsbolaget. Det finns inte heller skäl att beskatta andra juridiska personer för lån. Skatteverket föreslår därför att bestämmelserna i 15 kap. 3 § IL om juridiska personers beskattning av lån ska upphöra att gälla. Detta innebär att i fortsättningen är det endast fysiska personer som ska kunna vara föremål för lånebeskattning.

Ekonomiska föreningar

Såsom tidigare nämnts i avsnitt 5.2 har ekonomiska föreningar en ställning som i många avseenden liknar andra associationers framförallt när det gäller aktiebolag. I anledning härav bör ekonomiska föreningar skattemässigt hanteras som aktiebolag så långt det är möjligt. Ett aktiebolags delägare och företrädare beskattas för lån som lämnas av aktiebolaget. Enligt Skatteverkets mening bör neutraliteten mellan företagsformerna i första hand föra med sig beskattning som är inriktad på ledamöter i styrelse och verkställande direktör i ekonomiska föreningar. För att regleringen inte relativt enkelt ska kunna kringgås bör dessutom ledamot i styrelse och verkställande direktör i företag som direkt eller indirekt ägs av en ekonomisk förening även omfattas av beskattningen.

Det skulle kunna hävdas att medlemmar i ekonomiska föreningar i vissa avseenden kan ha en ställning som kan jämställas med delägare i aktiebolag. Detta skulle kunna motivera beskattning av lån med föreningsmedlemmar som låntagare. I Skatteverkets kontrollverksamhet har inte framkommit något som tyder på att medlemmar i ekonomiska föreningar utnyttjar avsaknaden av lånebestämmelser för skatteundandraganden med hjälp av lånetransaktioner. En förklaring till detta kan vara att föreningsformen i sig innebär samverkan och medlemsinsyn som regelmässigt borde förhindra kringgåenden av de nuvarande bestämmelserna genom lån till föreningsmedlemmar med en förening som långivare. Dessutom finns det ekonomiska föreningar vars verksamhet består i att i näringsverksamhet låna ut till föreningens medlemmar. Någon beskattning av sådana lån är naturligtvis inte aktuell.

Med anledning av det anförda anser Skatteverket att utlåning till medlemmar i ekonomiska föreningar bör hållas utanför den i denna promemoria föreslagna utvidgningen av beskattningsbestämmelserna. Det kan dock finnas anledning för Skatteverket att fortsättningsvis bevaka detta område. Om det skulle kunna påvisas missbruk kan det finnas anledning för verket att återkomma i denna fråga genom förslag om att beskattningsområdet för lån utvidgas till att även gälla medlemmar i ekonomiska föreningar.

En typ av ekonomisk förening är bostadsrättsföreningar. Det finns 4,5 miljoner bostäder i Sverige och av dessa utgör ca 762 000 bostadsrätter. Antalet hos Bolagsverket registrerade bostadsrättsföreningar uppgår till drygt 25 000, varav ca 20 000 föreningar är aktiva genom att äga och förvalta minst en fastighet. En del av bostadsrättsföreningarna är stora med omfattande fastighetsbestånd och ett stort antal medlemmar. De flesta av föreningarna är små med begränsade ekonomiska resurser vilket som regel innebär att medlemmarna har insyn och kan påverka föreningsföreträdarnas verksamhet och arbete i föreningsstyrelsen. Genom denna medlemsinsyn har bostadsrättsföreningarna en särskild karaktär och det har hävdads att föreningsformen intar en folkrörelseliknande ställning.

När avdragsrätten för räntor slopades för bostadsrättsföreningarna var det inte ovanligt att den del av ett föreningslån som hänförde sig till den egna bostadsrätten övertogs av föreningsmedlemmarna. Sådana låneförfaranden kunde utformas på en mängd olika sätt men syftade till att medlemmen skulle kunna få avdrag för ränta på bostadslånet. Förfarandet kan innebära att den aktuella bostadsrättsföreningen ställer säkerhet för lån med en föreningsmedlem som låntagare. Det i promemorian lämnade förslaget omfattar också säkerheter för lån som lämnas av bl.a. ekonomiska föreningar till en förenings verkställande direktör och ledamöter i föreningens styrelse. Ordförande och ledamöter i bostadsrättsföreningar är företrädare för föreningen men som regel även medlem i den aktuella föreningen. Förslaget till reglering skulle för dessa personer kunna innebära negativa skattekonsekvenser i form av lånebeskattning. För att inte förhindra finansiella lånekonstruktioner med säkerheter som lämnas av bostadsrättsföreningar föreslår Skatteverket att det införs undantag för beskattning av lån i bostadssektorn med ifrågavarande säkerheter.

Lagförslaget

Förslaget föranleder ändringar i 11 kap. 45 § och att ett nytt tredje stycke införs i 11 kap. 45 §.

5.4 Undantag

Promemorians förslag: Ett lånebelopp ska inte tas upp om lånet

— lämnas på affärsmässiga grunder och används uteslutande i en av långtagaren bedriven näringsverksamhet om det finns ett nära driftmässigt samband med den av långivaren bedrivna näringsverksamheten,

— lämnas till delägare i det långivande företaget om dennes och närståendes sammanlagda aktieinnehav i det långivande företaget eller i något annat företag i samma koncern inte överstiger en procent av bolagets aktiekapital, eller

— avser ett erbjudande om förvärv av aktier som riktar sig till minst hälften av de anställda i det långivande aktiebolaget eller i något annat aktiebolag i samma koncern, enligt lånevillkoren ska återbetalas inom fem år genom regelbundna amorteringar av lånebeloppet och inte överstiger två prisbasbelopp enligt lagen (1962:381) om allmän försäkring.

Lånebeloppet ska inte heller tas upp om det finns synnerliga skäl mot detta. Vid denna bedömning ska särskilt beaktas

— förhållandena vid lånets tillkomst,

— lämnad säkerhet och låntagarens återbetalningsförmåga,

— lånetidens längd,

— syftet med lånet, och

— risken för undandragande av skatt.

Skälen för promemorians förslag: ABL innehåller uttryckliga undantag för vanligt förekommande lån. Idag kan Skatteverket i vissa fall medge dispens från låneförbuden i ABL om det föreligger synnerliga skäl eller ifråga om förvärvslån i de fall det föreligger särskilda omständigheter. Om Skatteverket medger dispens innebär det att lånet inte heller ska tas upp till beskattning. Ett lån ska inte heller tas upp till beskattning om det föreligger synnerliga skäl. Fråga är om och i så fall vilka undantag som bör finnas när de skatterättsliga reglerna frikopplas från de associationsrättsliga. Som tidigare nämnts har regelverken olika syften. Låneförbudet i de associationsrättsliga regleringarna är inriktat på borgenärsskyddet och undantagen från låneförbudet är som regel detaljerade och mycket restriktivt formulerade för att förhindra missbruk och kringgåenden av förbudet. I ett från associationsrätten frikopplat skattesystem saknas anledning att ta hänsyn till borgenärsmässiga frågeställningar. Istället bör i princip endast skattemässiga överväganden läggas till grund för utformningen av skattemässiga undantagsbestämmelser. Motivet för beskattning av lån är att förhindra uppkomsten av obeskattade förmåner.

Den nuvarande lånebeskattningen bygger på att lån som inte beskattas innebär ett ökat privat konsumtionsutrymme för låntagaren som i princip bör vara föremål för beskattning. Uttag från ett bolag bör därför normalt beskattas som lön eller som utdelning. Det kan dock finnas skäl att även i fortsättningen undanta vissa vanligt förkommande lån. I annat fall skulle förslaget innebära en kraftig utvidgning av beskattningsområdet. Utgångspunkten för det i denna promemoria lämnade förslaget till ny reglering är att beskattningen av lån även fortsättningsvis i princip ska omfatta lån som i dagsläget är föremål för beskattning. Lån till aktieägare med små ägarinnehav utgör lån som har en sådan karaktär att någon beskattning som regel inte bör aktualiseras. Det kan också finnas situationer där det framstå som oskäligt eller stötande att beskatta lånet. Samma restriktiva synsätt som gäller i det associationsrättsliga sammanhanget för förbjudna lån gör sig dock även skattemässigt gällande när det gäller undantagen från lånebeskattning. Det finns således starka skattemässiga skäl att ha restriktivt formulerade undantagsbestämmelser för att förhindra kringgåenden av beskattningsbestämmelserna. En utgångspunkt för vilka undantag som bör finnas kan vara är de i ABL från låneförbudet reglerade undantagen som berör fysiska personer.

Kommersiella lån

Ett av undantagen från det allmänna låneförbudet i 21 kap. 1 § ABL är lån som är avsedda uteslutande för gäldenärens rörelse och lämnas av rent affärsmässiga skäl, kommersiella lån Affärsmässigheten ska bedömas i det långivande bolagets perspektiv. Undantaget för kommersiella lån är utformad mot bakgrund av att syftet med bestämmelsen är inriktad på det bolagsrättsliga borgenärsskyddet. Genom sambandet mellan de associationsrättsliga regleringarna och de skatterättsliga får undantaget i ABL skattemässigt genomslag och lån som enligt denna undantagsbestämmelse är kommersiella ska inte beskattas eftersom de inte strider mot låneförbudet.

Lånebeskattningen avser i princip beskattning av lån med fysiska personer som är låntagare eller delägare i handelsbolag som är låntagare. Syftet med undantaget i ABL för kommersiella lån är att i viss mån möjliggöra affärsmässigt motiverad utlåning. Den skattemässiga utgångspunkten bör vara att egenfinansiering av enskild näringsverksamhet bör ske med beskattade medel. Den som vill ta ut medel ur ett bolag kan dock alltid göra det i form av beskattad utdelning och sedan använda det utdelade beloppet för investering i en annan näringsverksamhet. Ett annat finansieringssätt av verksamheten är att ta ett banklån. Dagens regler kan enligt Skatteverkets mening innebära att medel kan tas ut från ett bolag i form av lån i en utsträckning som inte överensstämmer med ett skatterättsligt synsätt på lånebeskattning. Anta exempelvis att ett aktiebolag, verksamt i konsultbranschen, lämnar ett lån till dess aktieägare, X. X använder lånet för att amortera av ett banklån som belastar en av X bedriven rörelsen. Den enskilt bedrivna näringsverksamheten saknar samband med den av aktiebolaget bedrivna konsultverksamheten. Undantagsbestämmelsen för kommersiella lån i ABL innebär att det av bolaget lämnade lånet kan anses som affärsmässigt och att lånet inte strider mot låneförbudet i ABL. Sambandet mellan associationsrätten och skatterätten innebär därmed att det lämnade lånet inte ska beskattas (jämför Kammarrättens i Göteborg dom den 18 september 2001 i mål nr 920--921—1999). Ägarens finansiering av sin enskilt bedrivna näringsverksamhet sker enligt exemplet med medel som inte beskattats hos denne. Den skattemässiga utgångspunkten bör enligt Skatteverkets mening vara att lån som lämnas av ett aktiebolag till ägaren, eller en närstående till denne, bör vara föremål för beskattning även om lånet kommer till användning i en näringsverksamhet som bedrivs av denne. Detta talar för att ifrågavarande utlåningsmöjligheter till fysiska personer bör inskränkas betydligt i ett från associationsrätten frikopplat beskattningssystem.

Det kan dock finnas situationer där beskattning av lånet framstår som stötande eller oskäligt. Ett sådant fall kan vara när en enskild näringsverksamhet av olika skäl är helt beroende av en verksamhet som bedrivs i ett bolag. En fysisk person kan till exempel äga en fastighet och ett aktiebolag som har hand om driften av den på fastigheten bedrivna verksamheten. Eftersom den verksamhet som sköts av ifrågavarande aktiebolag härrör från fastigheten och är helt beroende av ägarens fastighetsinnehav kan det anses finnas ett starkt integrerat och nära driftmässigt samband mellan respektive verksamheter. För att inte försvåra organiserandet av verksamheter på ett sådant sätt bör det finnas ett skattemässigt undantag för vissa s.k. kommersiella lån i dessa fall. En undantagsbestämmelse för sådana lån bör dock enligt Skatteverkets uppfattning vara mer restriktivt utformad jämfört med den nuvarande i syfte att förhindra att lån lämnas till fysiska personer som är låntagare eller delägare i handelsbolag som är låntagare. Enligt Skatteverkets mening bör ett undantag från lånebeskattning vara förenat med krav på att långivarens och låntagarens respektive verksamheter är starkt verksamhetsmässigt integrerade med varandra. Därigenom kommer lån som lämnas till en verksamhet som har ett nära driftsmässigt samband med långivarens kunna lämnas utan att lånebeloppet ska beskattas hos låntagaren.

Ett ytterligare krav på en skattebestämmelse bör vara att lånet används uteslutande i en av låntagaren bedriven näringsverksamhet och att det lämnas på affärsmässiga grunder. När lånet lämnas ska låntagaren ha en existerande näringsverksamhet. Låntagaren ska ha ett klart finansieringsbehov på grund av t.ex. ett tillfälligt likviditetsbehov eller en större investering i verksamheten. Det bör även i likhet med vad som gäller enligt ABL finnas ett krav på att lånet ska lämnas på affärsmässiga grunder. Kravet på att lånet ska lämnas på affärsmässiga grunder är i dag inriktad på långivarens intresse av att lånet kommer till stånd. Utlåningen ska direkt eller indirekt gynna långivarens verksamhet. Förutom kravet på en stark integration ska lånet lämnas för att finansiera en verksamhet som långivaren själv kan ta del av eller har ekonomiskt intresse av att utvecklas eller kommer till stånd. I kravet på affärsmässiga grunder för lånet ingår således också att villkoren för lånet uppfyller affärsmässigheten när det gäller krav på gällande räntevillkor, amorteringstid och lämnande av säkerhet.

Om inte ett lånebelopp används i verksamheten utan helt eller delvis utnyttjas för låntagarens eller dennes närståendes privata konsumtion ska beloppet beskattas till den del lånet används utanför den affärsmässiga användningen. Avgörande för denna bedömning är således på vilket sätt lånebeloppet disponeras för den bedrivna näringsverksamhetens räkning.

Aktieägare med små ägarinnehav

Det bör, i likhet med vad som gäller i dagsläget, finnas undantag för lån som lämnas till delägare i aktiebolag med mycket små aktieinnehav. Undantaget från beskattning i denna del bör gälla delägare i det långivande företaget om dennes och närståendes sammanlagda aktieinnehav i det långivande företaget inte överstiger en procent av bolagets aktiekapital. Prövningen ska kunna göras på koncernbasis så att aktieinnehavet kan avse ett företag och långivaren ett annat företag som ingår i samma koncern. Bestämmelsen är inriktad bl.a. på lån som lämnas av företag vars aktier är marknadsnoterade. Utan en sådan undantagsbestämmelse skulle en person som är låntagare och delägare i ett företag kunna beskattas för lån som lämnas av företaget.

Om en persons och dennes närståendes totala aktieinnehav skulle avse ett moderbolags marknadsnoterade aktier och lånet är lämnat av ett dotterföretag som ingår i samma koncern som moderbolag ska inte någon beskattning aktualiseras. Om det skulle förekomma delägare med aktieinnehav som i marginell omfattning skulle överstiga den i bestämmelsen angivna nivån finns det möjlighet att pröva beskattningsfrågan enligt den nedan föreslagna bestämmelsen om synnerliga skäl mot beskattning.

Förvärvslån till anställda

Det bör slutligen finnas ett uttryckligt undantag från beskattning av lånebelopp om lånet vänder sig till anställda i bolaget för förvärv av aktier. Undantagsregel bör bedömas på koncernbasis och därför avse även personal anställd i ett annat bolag i samma koncern. Tanken med undantagsregleringen i denna del är att anställdas aktieinnehav ska föra med sig ett ägarengagemang som kan vara till nytta för företaget. En beskattning ska således inte vara ett hinder mot sådana ägararrangemang. Ett krav är att lånet ska avse ett erbjudande om förvärv av andelar som riktar sig till minst hälften av det långivande företagets anställda. Det bör dessutom finnas uttryckliga krav på att lånebeloppet återbetalas inom fem år genom regelbundna amorteringar och att lånebeloppet inte ska överstiga två prisbasbelopp enligt lagen (1962:381) om allmän försäkring.