Företag

- Företag

- » Arbetsgivare

- » Lämna arbetsgivardeklaration

Lämna arbetsgivardeklaration

Du som är registrerad som arbetsgivare ska redovisa utbetalda ersättningar, avdragen skatt och arbetsgivaravgifter i en arbetsgivardeklaration för varje redovisningsperiod. Använd gärna e-tjänsten Lämna arbetsgivardeklaration när du ska deklarera.

Vem ska lämna arbetsgivardeklaration?

Du ska lämna arbetsgivardeklaration varje månad om något av följande stämmer in på ditt företag eller din förening:

- Du är skyldig att göra skatteavdrag.

- Du är skyldig att göra skatteavdrag enligt lagen om SINK och A-SINK.

- Du är skyldig att redovisa arbetsgivaravgifter.

- Du har gjort ett skatteavdrag utan att behöva det.

- Du är skyldig att redovisa ålderspensionsavgift

Observera att du ska lämna arbetsgivardeklaration för varje redovisningsperiod så länge du är arbetsgivarregistrerad – även om du inte varit skyldig att göra skatteavdrag eller redovisa arbetsgivaravgifter.

Bra rutiner förenklar arbetet med arbetsgivardeklarationen

För att slippa rätta i efterhand behöver du färdiga underlag för allt som kan påverka månadens ersättning och avdragen skatt. Det gäller till exempel uppgifter om förmåner och semester.

Exempel: redovisa bilförmån

Du som har anställda med bilförmån bör ha koll på när under månaden en ny bil tas ut. Det är viktigt för att du ska hinna registrera förmånen i löneutbetalningen. Du ska redovisa hel bilförmån för den aktuella månaden även om den anställda tar ut en bil i slutet av månaden.

Du kan behöva rätta arbetsgivardeklarationen i efterhand om du inte får veta i tid att den anställda ska förmånsbeskattas för den aktuella månaden.

Se till att du har rätt behörigheter hos Skatteverket

Ombud och anställda som ska skapa och skicka in arbetsgivardeklarationen behöver rätt behörighet hos Skatteverket.

Redovisa uppgifter om både anställda och arbetsgivare

Varje månad ska du redovisa följande till Skatteverket:

- uppgifter om varje anställd (eller annan betalningsmottagare)

- uppgifter på arbetsgivarnivå.

Kom ihåg att betala in avdragen skatt och arbetsgivaravgifter till företagets skattekonto

Sista dag att redovisa

De allra flesta ska lämna in arbetsgivardeklarationen senast den 12:e i den efterföljande månaden. Den ersättning som du betalar ut i februari ska du alltså redovisa i den arbetsgivardeklaration som lämnas in den 12 mars.

Lämna frånvarouppgifter i samband med arbetsgivardeklarationen

Från och med redovisningsperioden januari 2025 ska du som arbetsgivare lämna uppgift om frånvaro. Det gäller om ersättningen du redovisar i individuppgiften för den anställda har påverkats av frånvaro som kan ge rätt till föräldrapenning eller tillfällig föräldrapenning.

Du lämnar frånvarouppgifterna i samband med att du lämnar arbetsgivardeklarationen. Du ska också informera din anställda om vilka frånvarouppgifter du lämnat.

Observera att du inte kan rätta frånvarouppgifterna efter det att du skickat in arbetsgivardeklarationen till Skatteverket. Du kan heller inte lägga till en frånvarouppgift i efterhand.

Frånvarouppgifterna är inte en del av arbetsgivardeklarationen. Skatteverket ansvarar inte för själva uppgifterna utan tar emot dem och skickar dem direkt vidare till Försäkringskassan, utan att spara några uppgifter. Försäkringskassan använder sedan uppgifterna om frånvaro i kontrollen av föräldrapenningförmåner.

Redovisa frånvaro för föräldraledighet och vab (Försäkringskassan) Länk till annan webbplats.

Så här lämnar du frånvarouppgifter

Om du har en komplett fil med arbetsgivardeklaration och frånvarouppgifter skickar du in den via funktionen Deklarera via fil i e-tjänsten Lämna arbetsgivardeklaration eller via API.

Om du registrerar uppgifter manuellt lämnar du uppgift om frånvaro i ett särskilt avsnitt i e-tjänsten Lämna arbetsgivardeklaration.

Uppgift om frånvaro lämnar du samtidigt som du lämnar individuppgift för perioden. Du kan inte lägga till eller ändra de frånvarouppgifter du skickat in.

Du ska lämna följande uppgifter:

Ruta 821 – Datum för frånvaro

Här fyller du i datum för frånvaro som kan ge rätt till föräldrapenning eller tillfällig föräldrapenning. Du kan lämna frånvarouppgifter för en period av maximalt 31 dagar i följd under förutsättning att det är samma typ av frånvaro och samma omfattning på frånvaron under samtliga dagar.

Ruta 823 – Typ av frånvaro

Här väljer du vilken typ av frånvaro din anställda haft, frånvaro som kan ge rätt till tillfällig föräldrapenning eller föräldrapenning.

Ruta 822 – Specifikationsnummer frånvarouppgift

Här fyller du i ett unikt specifikationsnummer för frånvarouppgiften. Numret ska vara unikt för betalningsmottagare, arbetsgivare/utbetalare, redovisningsperiod, datum för frånvaro och typ av frånvaro. Specifikationsnumret för frånvarouppgiften har inte någon koppling till typ av frånvaro eller individuppgiftens specifikationsnummer.

Omfattning tillfällig föräldrapenning

När du har valt tillfällig föräldrapenning som typ av frånvaro ska du också fylla i omfattningen. Du anger omfattningen av frånvaron i timmar eller procent eller både och.

Ruta 824 – Frånvaro i procent

Här fyller du i omfattningen av frånvaron i procent av hel dag som den anställda har varit frånvarande den aktuella dagen. Du anger omfattningen i procent med två decimaler.

Ruta 825 – Frånvaro i timmar

Här fyller du i omfattningen av frånvaron i timmar som den anställda har varit frånvarande den aktuella dagen. Du anger omfattningen i hundradels timmar.

Omfattning föräldrapenning

När du har valt föräldrapenning som typ av frånvaro ska du också fylla i omfattningen. Omfattningen av frånvarouppgifter kan du ange i timmar eller procent eller både och.

Ruta 826 – Frånvaro i procent

Här fyller du i omfattningen av frånvaron i procent av hel dag som den anställda har varit frånvarande den aktuella dagen. Du anger omfattningen i procent med två decimaler.

Ruta 827 – Frånvaro i timmar

Här fyller du i omfattningen av frånvaron i timmar som den anställda har varit frånvarande den aktuella dagen. Du anger omfattningen i hundradels timmar.

Du behöver klicka på Spara frånvarouppgifter i det särskilda avsnittet om frånvaro.

Innan du skriver under och skickar in arbetsgivardeklarationen och frånvarouppgifterna ska du granska uppgifterna du har registrerat. Om du hittar något fel kan du gå tillbaka och ta bort eller ändra de felaktiga uppgifterna innan du skickar in arbetsgivardeklarationen och frånvarouppgifterna. När du har skrivit under och skickat in får du en kvittens.

Om du vill se hur det särskilda avsnittet om frånvarouppgifter ser ut kan du logga in i Skatteverkets demoversion av e-tjänsten Lämna arbetsgivardeklaration.

Demoversion av e-tjänsten Lämna arbetsgivardeklaration Länk till annan webbplats.

Du som lämnar huvuduppgift och individuppgifter på pappersblankett ska lämna uppgift om frånvaro på blankett SKV 4785 Frånvarouppgift – i samband med arbetsgivardeklaration.

Exempel – Lämna frånvarouppgift

Du ska lämna frånvarouppgifter för den redovisningsperiod då din anställdas frånvaro påverkar den ersättning du betalar ut.

Exempel 1

Sebastian har varit frånvarande från sitt arbete vid två tillfällen i januari 2025. Frånvaron kan ge Sebastian rätt till tillfällig föräldrapenning under två dagar, 2025-01-17 (frånvarande 100%) och 2025-01-21 (frånvarande 75%). Sebastians frånvaro påverkar den ersättning som du betalar ut till honom i februari 2025. I detta fall ska du lämna två separata frånvarouppgifter i samband med att du lämnar arbetsgivardeklarationen i mars som avser redovisningsperioden februari:

- Frånvarodatum: 2025-01-17

- Typ av frånvaro: Tillfällig föräldrapenning

- Omfattning av frånvaro: frånvaro 100%

- Redovisningsperiod: Februari 2025

- Frånvarodatum: 2025-01-21

- Typ av frånvaro: Tillfällig föräldrapenning

- Omfattning av frånvaro: frånvaro 75%

- Redovisningsperiod: Februari 2025

Exempel 2

Agnes har varit frånvarande från sitt arbete vid tre tillfällen i februari 2025. Frånvaron kan ge Agnes rätt till tillfällig föräldrapenning under en dag (2025-02-11, frånvarande 4h) och föräldrapenning två dagar (2025-02-27 och 2025-02-28, frånvarande 8h per dag). Agnes frånvaro påverkar den ersättning som du betalar ut till henne i mars 2025. I detta fall ska du lämna tre separata frånvarouppgifter i samband med att du lämnar arbetsgivardeklarationen i april som avser redovisningsperioden mars:

- Frånvarodatum: 2025-02-11

- Typ av frånvaro: Tillfällig föräldrapenning

- Omfattning av frånvaro: frånvaro 4h

- Redovisningsperiod: Mars 2025

- Frånvarodatum: 2025-02-27

- Typ av frånvaro: Föräldrapenning

- Omfattning av frånvaro: frånvaro 8h

- Redovisningsperiod: Mars 2025

- Frånvarodatum: 2025-02-28

- Typ av frånvaro: Föräldrapenning

- Omfattning av frånvaro: frånvaro 8h

- Redovisningsperiod: Mars 2025

Exempel 3

Samir har varit frånvarande från sitt arbete vid två tillfällen i januari 2025. Frånvaron kan ge Samir rätt till tillfällig föräldrapenning under två dagar, 2025-01-02 (frånvarande 100%) och 2025-01-31 (frånvarande 100%). Samirs frånvaro påverkar den ersättning som du betalar ut till honom både i januari och i februari 2025. I detta fall ska du lämna två separata frånvarouppgifter i samband med att du lämnar arbetsgivardeklarationen både i februari som avser redovisningsperioden januari och i mars som avser redovisningsperioden februari:

- Frånvarodatum: 2025-01-02

- Typ av frånvaro: Tillfällig föräldrapenning

- Omfattning av frånvaro: frånvaro 100%

- Redovisningsperiod: Januari 2025

- Frånvarodatum: 2025-01-31

- Typ av frånvaro: Tillfällig föräldrapenning

- Omfattning av frånvaro: frånvaro 100%

- Redovisningsperiod: Februari 2025

Exempel 4

Ida har varit frånvarande från sitt arbete 1 - 31 januari 2025. Frånvaron kan ge Ida rätt till föräldrapenning för hela perioden. Du som arbetsgivare betalar ut 10 procent av Idas månadslön när hon är föräldraledig. Idas frånvaro påverkar den ersättning du betalar ut till henne i januari 2025. I detta fall ska du lämna en frånvarouppgift för hela periodens frånvaro i samband med att du lämnar arbetsgivardeklarationen i februari som avser redovisningsperioden januari:

- Frånvarodatum: 2025-01-01 – 2025-01-31

- Typ av frånvaro: Föräldrapenning

- Omfattning av frånvaro: frånvaro 100%

- Redovisningsperiod: Januari 2025

Exempel 5

Markko har varit frånvarande från sitt arbete 1 - 31 januari 2025. Frånvaron kan ge Markko rätt till föräldrapenning för hela perioden. Markkos frånvaro gör att du inte betalar någon ersättning till honom i januari 2025. Eftersom du inte betalar ut någon ersättning till Markko i januari ska du inte lämna någon frånvarouppgift för honom.

Så här använder du e-tjänsten Lämna arbetsgivardeklaration

- Klicka på knappen logga in med e-legitimation och logga in.

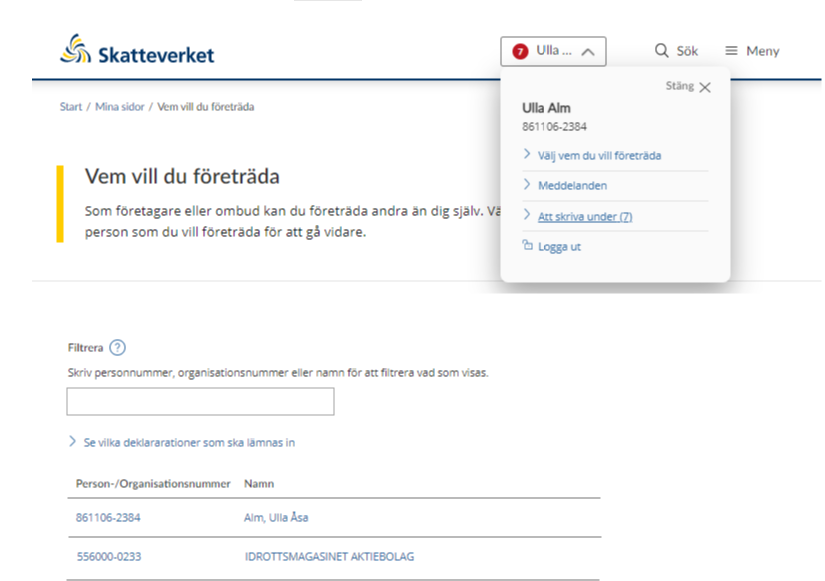

- När du har loggat in väljer du vem du vill företräda. Som företagare eller ombud kan du företräda andra än dig själv. Välj det företag eller den person som du vill företräda genom att klicka på namnet eller person-/organisationsnummer.

Lämna dina kontaktuppgifter

Lämna gärna dina kontaktuppgifter i e-tjänsten genom att klicka på ”Kontaktuppgifter” under rubriken ”Mer information” längst ner på sidan i e-tjänsten.

Fyll i namn, telefonnummer och mejladress och klicka sedan på ”Spara kontaktuppgifter”. Du får då ett meddelande om att kontaktuppgifterna är sparade och kommer att skickas till Skatteverket tillsammans med kommande arbetsgivardeklarationer som skickas in via e-tjänsten.

Om du vill ändra befintliga kontaktuppgifter kan du även göra det i avsnittet ”Arbetsgivare”.

Testa e-tjänsten i demoversion

Om du vill testa och se hur det ser ut i e-tjänsten Lämna arbetsgivardeklaration kan du logga in i Skatteverkets demoversion av e-tjänsten.

Demoversion av e-tjänsten Lämna arbetsgivardeklaration Länk till annan webbplats.

Olika sätt att lämna en arbetsgivardeklaration

Det finns olika sätt att lämna en arbetsgivardeklaration i e-tjänsten.

Mindre &

mellanstora

företag

Den 17 januari 2019 är sista dagen att lämna arbetsgivardeklaration för december 2018 i den gamla tjänsten Moms- och arbetsgivardeklarationer. Det gäller för företag med högst 40 miljoner kronor i omsättning.

Stora

företag

Den 28 januari 2019 är sista dagen att lämna arbetsgivardeklaration för december 2018 i den gamla tjänsten Moms- och arbetsgivardeklarationer. Det gäller för företag med över 40 miljoner kronor i omsättning.

Alla företag

Från och med februari 2019 ska alla använda den nya tjänsten Arbetsgivardeklaration i stället för den gamla tjänsten Moms- och arbetsgivardeklarationer.

Det innebär att du ska använda den nya tjänsten när du redovisar ersättning för arbete som betalas ut från och med januari 2019.

Deklarera via fil med en komplett arbetsgivardeklaration

För att ladda upp en komplett arbetsgivardeklaration på XML-fil från ditt lönesystem använder du funktionen ”Deklarera via fil”.

Om filen inte har något fel kommer du direkt till sammanställning av uppgifter under avsnittet Granska och skicka in. När du har skickat in arbetsgivardeklarationen får du en kvittens.

Du kan få hjälp och tips längst ner i e-tjänsten under Mer information och Hjälp till tjänsten.

Om du ska skicka in fler än en fil ska du i stället gå in på aktuell redovisningsperiod innan du väljer att ladda upp en fil. Ladda upp alla filer innan du granskar och signerar.

Deklarera genom att registrera uppgifter manuellt

För att registrera uppgifter manuellt i e-tjänsten väljer du aktuell redovisningsperiod. Om du har lämnat uppgift om betalningsmottagare i en tidigare period kan du kopiera uppgifterna om person-, samordnings- eller organisationsnummer, specifikationsnummer samt de rutor som har fyllts i. Därefter registrerar du aktuella belopp. Om du den här perioden behöver registrera belopp i andra rutor än de som visas klickar du på Visa alla fält.

Om du ska registrera uppgifter för första redovisningsperioden eller för en ny betalningsmottagare väljer du Lägg till betalningsmottagare. Du registrerar uppgifter om betalningsmottagaren genom att fylla i person-/samordnings-/organisationsnummer i ruta 215. Kom ihåg att ange specifikationsnummer i ruta 570.

Om du inte har betalningsmottagarens person-/samordnings-/organisationsnummer väljer du Visa fler fält för att fylla i uppgifter om födelsetid med mera. Läs mer om vilka rutor du behöver fylla i:

När du har lagt till betalningsmottagaren väljer du en mall för vilka uppgifter du vill fylla i. Mallarna innehåller de vanligaste rutorna men det är även möjligt att välja en mall där alla rutor syns.

Om du ska lägga till fler betalningsmottagare väljer du Spara & lägg till ny och registrerar nästa betalningsmottagares uppgifter. Upprepa detta för samtliga betalningsmottagare.

När du har registrerat betalningsmottagarens uppgifter kommer du till avsnittet Arbetsgivare. Här registrerar du uppgifter om exempelvis ränta och utdelning med mera. Innan du skriver under och skickar in arbetsgivardeklarationen ska du granska uppgifterna du har registrerat. Om något inte stämmer kan du gå tillbaka och rätta de felaktiga uppgifterna.

Du kan spara ett utkast och göra ändringar innan du skickar in. Om du vill ta bort alla registrerade uppgifter i ett deklarationsutkast kan du använda dig av funktionen Rensa deklarationsutkast. Den finns längst ner i e-tjänsten under Relaterade funktioner. Kom ihåg att du måste granska och skicka in för att Skatteverket ska kunna se dina uppgifter.

När du har skickat in deklarationen får du en kvittens.

Deklarera genom att ladda upp en eller flera filer från ditt löneprogram

Om du ska skicka in fler än en fil går du in på aktuell redovisningsperiod innan du väljer att ladda upp en fil. När du har laddat upp alla filer, eller kombinerat en fil med att registrera uppgifter manuellt, kommer du till avsnittet Arbetsgivare. Här registrerar du uppgifter om exempelvis ränta och utdelning med mera. Innan du skriver under och skickar in arbetsgivardeklarationen ska du granska uppgifterna som du har registrerat. Om något inte stämmer kan du gå tillbaka och rätta de felaktiga uppgifterna. När du har skickat in deklarationen får du en kvittens.

Om du laddar upp en eller flera filer med individuppgifter för betalningsmottagare och en fil med huvuduppgiften (uppgifter på arbetsgivarnivå) granskar du uppgifterna som du har laddat upp. E-tjänsten räknar fram ett jämförelsebelopp utifrån de uppgifter som du har redovisat i arbetsgivardeklarationen. Skatteverkets framräknade belopp som visas i Sammanställning av uppgifter jämförs sedan med de belopp som du har redovisat. Om det du har redovisat och de framräknade beloppen stämmer kan du skicka in arbetsgivardeklarationen. Om din redovisning och Skatteverkets beräknade belopp inte stämmer överens kan du välja att godta Skatteverkets beräkning eller ändra dina uppgifter. När du har skickat in arbetsgivardeklarationen får du en kvittens.

Du kan spara ett utkast innan du skickar in

Du kan spara ett utkast och göra ändringar innan du skickar in. Om du vill ta bort alla registrerade uppgifter i ett deklarationsutkast kan du använda dig av funktionen Rensa deklarationsutkast. Den finns längst ner i e-tjänsten under Relaterade funktioner. Kom ihåg att du måste granska och skicka in för att Skatteverket ska kunna se dina uppgifter.

Så här räknar e-tjänsten ut summa arbetsgivaravgifter, SLF samt summa skatteavdrag

För respektive betalningsmottagare summerar e-tjänsten underlagen från följande rutor:

+011 – Kontant ersättning som är underlag för arbetsgivaravgifter

+012 – Övriga skattepliktiga förmåner som är underlag för arbetsgivaravgifter

+013 – Skattepliktig bilförmån som är underlag för arbetsgivaravgifter

+018 – Drivmedel vid bilförmån som är underlag för arbetsgivaravgifter delat med 1,2

-019 – Avdrag för utgifter i arbetet

Summan multipliceras med aktuell procentsats för arbetsgivaravgifter. Delsumman för respektive betalningsmottagare summeras tillsammans med SLF (+ ruta 486), avdrag Forskning och Utveckling (- ruta 475) och avdrag Regionalt stöd (- ruta 476).

Avdragen skatt som du redovisat för respektive betalningsmottagare summerar e-tjänsten tillsammans med skatteavdrag ränta och utdelning (+ ruta 496) och skatteavdrag pensionsförsäkring (+ ruta 495).

Skriv under flera arbetsgivardeklarationer samtidigt

Om du har låst redovisningsperioden kan du skriva under flera deklarationer samtidigt i tjänsten Skriv under digitalt.

Du låser redovisningsperioden i e-tjänsten Lämna arbetsgivardeklaration i ytan som heter Granska, eller via API. Då samlas de färdigställda deklarationsutkasten i en lista, så att du kan skriva under alla utkast med din e-legitimation. Klicka på Att skriva under i menyn.

Du är fortfarande ansvarig för att kontrollera att uppgifterna i varje enskild deklaration stämmer, även om du skriver under flera deklarationer samtidigt.

Kvittens

När du har fått din kvittens har Skatteverket tagit emot din arbetsgivardeklaration. Alla kvittenser sparas automatiskt i e-tjänsten Arbetsgivardeklaration och finns tillgängliga under Inlämnade arbetsgivardeklarationer.

På kvittensen framgår det när arbetsgivardeklarationen är inlämnad med datum och klockslag. Det framgår vem arbetsgivardeklarationen är inlämnad av. Kvittensnummer finns också tillsammans med redovisningsperiod och arbetsgivarens organisationsnummer och namn.

På kvittensen finns en sammanställning som visar Summa arbetsgivaravgifter och SLF (Särskild Löneskatt på Förvärvsinkomster) och Summa skatteavdrag att betala. I sammanställningen visas också antal individuppgifter som lämnats.

Under rubriken "Vad händer nu?" visas total summa arbetsgivaravgifter och skatteavdrag att betala, förfallodatum, bankgironummer samt ditt OCR-nummer. Du kan välja att skriva ut kvittensen genom att klicka på Skriv ut.

Lämna arbetsgivardeklaration på andra sätt än i tjänsten

Lämna via öppet API

Ett annat sätt att lämna arbetsgivardeklarationen är direkt i företagets lönesystem via öppet API. Det förutsätter att lönesystemet är anpassat för det. Kontakta din programvaruleverantör för mer information.

Lämna via blankett

Du som inte har möjlighet att använda tjänsten kan lämna arbetsgivardeklaration på blankett. Blanketterna laddar du själv ner och skriver ut via länkarna nedan.

- På blanketten Arbetsgivardeklaration Huvuduppgift (SKV 4786) fyller du i uppgifter om dig som arbetsgivare (eller annan utbetalare).

- På blanketten Arbetsgivardeklaration Individuppgift (SKV 4788) fyller du i uppgifter om anställda eller pensionärer.

- På blanketten Arbetsgivardeklaration Individuppgift försäkringsutbetalningar m.m. (SKV 4789) fyller du i uppgifter om utbetalda försäkringar.

- Du som har socialavgiftsavtal och organisationsnummer som börjar med 665 ska använda blanketten Arbetsgivardeklaration Socialavgiftsavtal (SKV 4787).

Du som inte har möjlighet att skriva ut blanketter kan beställa dem av Skatteupplysningen:

Så fyller du i blanketterna

Du bör välja en pdf-fil som du kan fylla i digitalt istället för manuellt. Att fylla i digitalt minskar risken att uppgifter i blanketten tolkas felaktigt.

Innan du ska skriva ut blanketten måste du ange utbetalarens personnummer, organisationsnummer eller samordningsnummer samt den redovisningsperiod som du ska deklarera för. Uppgifterna måste vara ifyllda på samtliga blanketter.

Du som lämnar arbetsgivardeklaration på blankett måste själv utifrån de uppgifter du redovisat på individuppgifterna räkna ihop totalsumman av arbetsgivaravgifter, särskild löneskatt på förvärvsinkomster (SLF) och skatteavdrag. Du redovisar sedan totalsummorna på huvuduppgiften:

- arbetsgivaravgifter och särskild löneskatt på förvärvsinkomster (SLF) i ruta 487

- skatteavdrag i ruta 497.

Avrunda

Du ska alltid redovisa heltal i arbetsgivardeklarationen, ta bort ören.

När du redovisar drivmedelsförmån och eventuell betalning är beloppet i ruta 018 minus beloppet i ruta 098 underlag för arbetsgivaravgifter. Det framräknade beloppet delar du med 1,2 och tar bort eventuella ören när du räknar ut arbetsgivaravgiften.

Har du anställda som omfattas av olika avgiftsprocentsatser beräknar du arbetsgivaravgiften för varje avgiftsprocentsats för sig. Efter varje beräkning tar du bort eventuella ören och sedan summerar du samtliga belopp för varje avgiftsprocentsats i ruta 487.

Fyll i de rutor där du har belopp att deklarera

Fyll bara i de rutor där du har belopp att deklarera. Lämna övriga rutor tomma. Fyll inte i nollor i onödan. Skriv heller aldrig kommatecken, punkter, streck eller ören.

Lämna upplysningar till arbetsgivardeklarationen

Om du vill bifoga en förklaring eller underlag till uppgifterna i deklarationen kan du skicka in en separat skrivelse till Skatteverket. Alternativet är att du använder vårt formulär för frågor och svar.

Har du aktieägare som bor utomlands?

Då vill vi gärna prata med dig och ta vara på dina erfarenheter. Vi undersöker nu hur vi kan göra det enklare att redovisa och betala skatt på vinstutdelning till aktieägare som bor utomlands (så kallad kupongskatt). Intervjun sker via videomöte under hösten 2024 och tar 45-60 minuter.

Behörig företrädare och deklarationsombud

Både behöriga företrädare och deklarationsombud kan granska, signera och skicka in uppgifter.

Om du vill begränsa vilka uppgifter ett deklarationsombud har tillgång till

Du som inte vill att ett deklarationsombud ska ha tillgång till uppgifter för anställda eller andra betalningsmottagare kan numera ge personen en begränsad behörighet.

Det här gäller för ett deklarationsombud med denna begränsning:

- Ombudet kan inte registrera uppgifter om betalningsmottagare.

- Ombudet kan inte se inlämnade uppgifter om betalningsmottagare.

- Ombudet kan inte se utkast av uppgifter om betalningsmottagare som har sparats i tjänsten Arbetsgivardeklaration.

Du kan ge den här begränsningen till ett ombud på två olika sätt:

- Du kan ändra behörigheten för en person som redan är deklarationsombud.

- Du kan utse en ny person till deklarationsombud och därefter lägga till begränsningen.

Så registrerar du en begränsning

Det snabbaste och enklaste sättet att registrera en begränsning är att använda e-tjänsten Ombud och behörigheter. Begränsningen aktiveras så fort du har godkänt den med e-legitimation.

Du som inte har möjlighet att använda e-tjänsten kan i stället fylla i blanketten Ansökan e-tjänster – Deklarationsombud (SKV 4809). Fyll i deklarationsombudets uppgifter och kryssa i ”Får inte se individuppgifter”.

Viktig information för deklarationsombud som har fler behörigheter

När du väljer att begränsa behörigheten för ett deklarationsombud är det viktigt att se över vilka andra behörigheter ombudet har. Till exempel har ett deklarationsombud med begränsad behörighet ändå tillgång till uppgifter för anställda om hen samtidigt är läsombud eller registreringsombud.

Om du vill att ett deklarationsombud ska ha begränsad behörighet behöver du därför ta bort eventuella andra behörigheter. Det gör du enklast i e-tjänsten Ombud och behörigheter.

Registreringsombud

Registreringsombud gäller bara för arbetsgivardeklarationer i tjänsten Arbetsgivardeklaration på Mina sidor.

Registreringsombud har tillgång till alla funktioner utom att signera och skicka in. Det innebär att registreringsombud kan göra följande:

- ladda upp och kontrollera filer

- fylla i uppgifter själv

- justera inlästa uppgifter

- söka bland tidigare inlämnade uppgifter

- se och justera allt som finns uppladdat och sparat i tjänsten.

Utse ett registreringsombud

Du som är behörig företrädare i dag kan via tjänsten Ombud och behörigheter utse ett registreringsombud.

Du som varken är behörig företrädare eller deklarationsombud

Du som inte är behörig företrädare eller deklarationsombud kan ladda upp en fil till e-tjänsten om du har svensk e-legitimation. Du måste då logga in som dig själv på Mina sidor, välja Skatter och deklarationer och sedan Filuppladdning – arbetsgivardeklaration.

Du kan bara spara din fil som ett utkast och få bekräftat om den går att läsa in. Du kan inte lämna uppgifter i arbetsgivardeklarationen på något annat sätt och inte heller se eller ändra inlämnade uppgifter.

En individuppgift kan ha en markering

Skatteverket kan markera en individuppgift. Det kan vi göra om en utredning visar att privatpersonen inte utfört arbete och fått den lön som företaget redovisat. En markering betyder att Skatteverket helt eller delvis bortsett från individuppgiften i ett beslut om skatt eller arbetsgivaravgifter.

Rätta en arbetsgivardeklaration

Du ska lämna en rättelse eller begära omprövning om du upptäcker att något ska ändras i en redan inlämnad arbetsgivardeklaration. Det gör du lättast genom att lämna in en ny rättad arbetsgivardeklaration för den aktuella redovisningsperioden.

Vanliga frågor om arbetsgivardeklarationen

Hur redovisar jag förmåner?

Precis som lön ska du redovisa en förmån på den månad som en anställd har fått den. Det innebär att om en anställd har fått en förmån i januari ska du redovisa den på arbetsgivardeklarationen för januari, som du lämnar in i februari.

Du som arbetsgivare är ansvarig för att redovisa förmånen på rätt månad. Om du missar en förmån behöver du rätta den aktuella arbetsgivardeklarationen.

Speciella regler för vissa förmåner

Precis som tidigare är det tillåtet att redovisa vissa förmåner på månaden efter att den anställda har fått den. Det beror på att beloppen oftast inte är kända förrän då. Det gäller följande:

- fritt drivmedel

- fri trängselskatt vid privatkörning

- fria väg-, bro- och färjeavgifter.

Om du inte vet förmånsbelopp vid redovisningstillfället

Det finns ytterligare situationer där ett förmånsbelopp kan vara svårt att redovisa i arbetsgivardeklarationen för rätt månad. Det gäller till exempel kostförmån och fri parkering, vars belopp du kanske får reda på först efter att arbetsgivardeklarationen ska vara inlämnad.

I de fallen kan du redovisa förmånen en eller högst två månader efter att den anställda har fått förmånen. Du som arbetsgivare ska kunna visa vilka skäl som ligger bakom.

Undantaget gäller aldrig för redovisning av återkommande förmåner som till exempel bilförmån och bostadsförmån.

Jag har inget att deklarera för en specifik period. Hur gör jag då?

Du ska lämna en arbetsgivardeklaration även om du inte har något att deklarera för en redovisningsperiod. Det gäller så länge du är registrerad som arbetsgivare.

I e-tjänsten Arbetsgivardeklaration väljer du aktuell redovisningsperiod och klickar på knappen Deklarera noll som finns till höger på sidan.

Alternativet Deklarera noll syns inte om det finns ett utkast för perioden, i de fallen måste uppgifterna i deklarationsutkastet tas bort för att alternativet ska komma tillbaka. Välj rensa deklarationsutkast.

Om du deklarerar på blankett ska du bara fylla i blanketten Arbetsgivardeklaration Huvuduppgift (SKV 4786). Fyll i en nolla i ruta 487 (Summa arbetsgivaravgifter och SLF) och en nolla i ruta 497 (Summa skatteavdrag). Lämna övriga rutor tomma.

För dig som är säsongsregistrerad arbetsgivare finns inte knappen Deklarera noll.

Hur redovisar jag arbetsplatsens adress i arbetsgivardeklarationen?

Vilken adress ska anges om en anställd haft flera olika arbetsplatser under en månad?

Du som arbetsgivare ska lämna uppgift om adressen till den anställdas arbetsplats om den anställda bara haft ett tjänsteställe under redovisningsperioden. Även om en anställd arbetar på olika platser så kan hen bara ha ett och samma tjänsteställe i sin anställning. Huvudregeln är att tjänstestället är den plats där den anställda utför huvuddelen av sitt arbete men det finns undantag, exempelvis om arbetet hela tiden utförs på arbetsplatser som hela tiden växlar.

Det är du som arbetsgivare som ansvarar för att göra bedömningen var tjänstestället är.

Vilken adress ska anges om den anställda i en och samma anställning byter tjänsteställe under månaden?

Arbetsgivare ska lämna uppgift om arbetsplatsens adress i arbetsgivardeklarationen om den anställda bara haft ett tjänsteställe under redovisningsperioden. Om den anställda byter tjänsteställe permanent under en redovisningsperiod har hen haft flera tjänsteställen och du ska inte lämna någon uppgift om arbetsplatsens adress. Rutorna för arbetsplatsens adress och arbetsplatsens ort ska då lämnas tomma.

Adressuppgift ska lämnas för den månad som ersättningen betalas ut

Du som arbetsgivare ska lämna uppgift om adressen till den anställdas arbetsplats för den redovisningsperiod som ersättningen betalades ut. Det behöver inte vara samma adress som när arbetet faktiskt utfördes.

Exempel

Elton arbetar hos dig under december 2023 men får lön först i januari 2024. Elton slutar sin anställning 30 december 2023.

Lönen redovisar du i arbetsgivardeklarationen för redovisningsperiod januari 2024. Eftersom Elton har slutat sin anställning i december 2023 har han inget tjänsteställe hos dig för perioden januari 2024. Du ska då lämna fälten för arbetsplatsens adress och arbetsplatsens ort tomma.

Ska uppgiften lämnas även om den anställda har sitt tjänsteställe i hemmet?

Ja. Skyldigheten att lämna uppgift om arbetsplatsens adress gäller även de som har sitt tjänsteställe i bostaden.

Efter Coronapandemin arbetar många delvis hemifrån men det innebär inte att tjänstestället automatiskt är i hemmet. Du kan läsa mer om vad som gäller vid distansarbete:

Hur gör jag om det inte finns någon gatuadress för platsen där den anställda har sitt tjänsteställe?

Du som arbetsgivare ska lämna uppgift om adressen till den anställdas arbetsplats antingen med gatuadress (gatunamn och adressnummer) eller annan lägesangivelse och ortens namn. Om den anställda har sitt tjänsteställe på en plats som saknar gatuadress ska du istället fylla i platsens lägesangivelse och ort.

Om arbetsplatsen inte ligger i en specifik ort ska du istället lämna uppgift om närmaste tätort eller kommunens namn.

Ska uppgift om tjänsteställe lämnas även för uppdragstagare och styrelseledamöter?

Ja. Uppgift om arbetsplatsens adress ska lämnas för alla som bara haft ett tjänsteställe under redovisningsperioden. Uppgiften ska även lämnas för ersättning som redovisas på kontrolluppgift.

Hur redovisar jag pensionsutbetalningar?

Pensionsutbetalningar ska redovisas i en arbetsgivardeklaration på samma sätt som lön och annan ersättning. Du redovisar pensionsutbetalningar i ruta 030.

Vem ska redovisa pension i en arbetsgivardeklaration?

Du som är pensionärens tidigare arbetsgivare ska redovisa pensionen. Det beror på att du är utgivare av pensionen och den som står för kostnaden för den. Du har även pensionsansvaret mot pensionären.

Detta gäller vid båda dessa tillfällen:

- vid utbetalning av så kallad direktpension

- vid utbetalning av pension som har tryggats av dig som arbetsgivare genom överföring till en pensionsstiftelse eller genom avsättning i balansräkningen, så kallad pensionering i företagets egen regi.

Detta gäller även om du som arbetsgivare har anlitat en pensionsadministratör som betalar ut pensionen åt dig.

Du ska informera betalningsmottagaren om vad du redovisar om hen till Skatteverket. Det gör du till exempel i ett pensionsbesked. Detta ska ske senast den dagen som arbetsgivardeklarationen ska lämnas till Skatteverket.

Undantag vid pensionsförsäkringar

Det finns ett undantag från kravet att redovisa pensionsutbetalningar. När pension betalas ut på grund av en pensionsförsäkring är det försäkringsgivaren som ska redovisa pensionsutbetalningen i sin arbetsgivardeklaration, men inte på individnivå. Försäkringsgivaren ska även fortsätta att lämna en årlig kontrolluppgift.

Är jag som arbetsgivare skyldig att lämna årlig kontrolluppgift?

Nej, ersättningar som du lämnar i arbetsgivardeklarationen ska inte redovisas på en kontrolluppgift.

Hur ska jag som bara betalar ut ersättning några enstaka gånger per år redovisa?

Du ska lämna in en arbetsgivardeklaration varje månad oavsett om du har gjort en löneutbetalning eller inte.

I e-tjänsten Arbetsgivardeklaration väljer du aktuell redovisningsperiod och klickar på knappen Deklarera noll som finns till höger på sidan.

Om du deklarerar på blankett ska du bara fylla i blanketten Arbetsgivardeklaration Huvuduppgift (SKV 4786). Fyll i en nolla i ruta 487 (Summa arbetsgivaravgifter och SLF) och en nolla i ruta 497 (Summa skatteavdrag). Lämna övriga rutor tomma.

Andra regler för säsongsregistrerade arbetsgivare

Du som är säsongsregistrerad arbetsgivare ska bara lämna in en arbetsgivardeklaration för de månader som du har gjort en löneutbetalning. Du kan välja redovisningsperiod när du loggar in i e-tjänsten Arbetsgivardeklaration.

Det är viktigt att du som säsongsregistrerad arbetsgivare håller koll på för vilka månader du ska lämna arbetsgivardeklaration. Skatteverket kan inte se vilka månader du förväntas lämna arbetsgivardeklaration för.

Du som inte har gjort någon löneutbetalning alls under inkomståret ska lämna en nolldeklaration för redovisningsperioden december. Den ska lämnas senast 17 januari året efter. För dig som är säsongsregistrerad arbetsgivare finns inte knappen Deklarera noll.

Hur redovisar ideella föreningar?

Samma regler gäller för ideella föreningar som för företag. Däremot finns det ett undantag för föreningar som inte är skyldiga att betala arbetsgivaravgifter eller göra skatteavdrag.

Hur ska jag redovisa skatteavdrag för särskild inkomstskatt för utomlands bosatta (SINK)?

Den som arbetar och vistas i Sverige kortare tid än sex månader ska betala särskild inkomstskatt för utomlands bosatta (SINK). Det innebär att de betalar 25 procent i skatt på sin inkomst.

Du som betalar ut ersättningen ska redovisa både ersättning och de skatteavdrag som gjorts i en arbetsgivardeklaration.

Hur ska jag redovisa avdrag för särskild inkomstskatt för utomlands bosatta artister (A-SINK)?

Du ska göra skatteavdrag på ersättningen, redovisa skatteavdraget och betala in skatten till Skatteverket.

Du ska redovisa både utbetald ersättning och gjorda skatteavdrag i en arbetsgivardeklaration. Du redovisar skatteavdraget i ruta 275 i arbetsgivardeklarationen. Du ska också fylla i ruta 112 – Verksamhetens art.

Jag har avtal om betalning av socialavgifter. Hur ska jag lämna arbetsgivardeklaration?

Du ska redovisa arbetsgivaravgifterna i en arbetsgivardeklaration varje månad. Det gör du enklast genom att logga in med din e-legitimation på Mina sidor i e-tjänsten Arbetsgivardeklaration.

För att kunna lämna en arbetsgivardeklaration på Mina sidor behöver du anmäla dig själv som behörig företrädare. Detta gör du på blankett Anmälan e-tjänster – Behörigheten "firmatecknare" eller "ombud" (SKV 4801).

Om du vill att någon annan ska lämna din arbetsgivardeklaration kan du utse ett deklarationsombud som kan lämna din deklaration via e-tjänsten på Mina sidor. Använd blankett Ansökan E-tjänster Deklarationsombud (SKV 4809).

Du som inte har möjlighet att använda e-tjänsten Arbetsgivardeklaration kan i stället lämna arbetsgivardeklaration på blankett.

Vad är jag skyldig att informera anställda och andra betalningsmottagare om?

Du ska informera betalningsmottagaren om vad du redovisar om hen till Skatteverket. Det gör du till exempel i en lönespecifikation eller ett pensionsbesked. Detta ska ske senast den dagen som arbetsgivardeklarationen ska lämnas till Skatteverket.

Hur redovisar jag lön som betalats ut i Euro?

Det är kursen den dag då lönen betalas ut som gäller för omräkning till svenska kronor. Det är beloppet i svenska kronor som du redovisar i arbetsgivardeklarationen.

Skatteavdraget beräknar du på lönebeloppet som är omräknat till svenska kronor efter valutakursen den dag då löneredovisningen görs, det vill säga några dagar före utbetalningsdagen.

Exempel:

Månadslönen är 2 000 EUR. Den 15:e i månaden görs i lönesystemet beräkning av löner och skatteavdrag och framställning av lönespecifikationer. Lönen räknas om till svenska kronor. Gällande eurokurs antas vara 8,95 SEK, vilket ger ett lönebelopp på 17 900 kronor (2 000 × 8,95). Enligt skattetabellen blir skatteavdraget 6 008 kronor. Omräknat till euro efter kursen 8,95 blir skatteavdraget 671,28 EUR, vilket anges på den anställdes lönespecifikation. Efter skatt får den anställda ut 1 328,72 EUR.

Lönen betalas ut den 25:e i månaden. Eurokursen antas då vara 9,06 SEK. Det är den kursen som ska ligga till grund för beräkning av lönebeloppet och redovisning i arbetsgivardeklarationen. Den ändrade eurokursen påverkar inte det belopp i EUR som den anställde får ut.

I arbetsgivardeklarationen som lämnas månaden därpå redovisas lönen med 18 120 kronor (2 000 × 9,06) och skatteavdraget med 6 082 kronor (671,28 × 9,06).

Hur redovisar jag tävlingsvinster i arbetsgivardeklarationen?

Om du arrangerar prestationsbaserade tävlingar för dina medarbetare eller affärspartners ska du betala arbetsgivaravgifter eftersom vinsten jämställs med ersättning för arbete. Detsamma gäller om du arrangerar prestationsbaserade tävlingar för dina kunder.

Ska utgivare eller arbetsgivare betala arbetsgivaravgifter?

När ett företag arrangerar en tävling för medarbetare, affärspartners eller kunder är huvudregeln att den som står för tävlingsvinsten ska betala arbetsgivaravgifter och redovisa förmånen i arbetsgivardeklarationen. Om det är tillverkaren som ger ut vinsten ska det företaget betala arbetsgivaravgifter även om vinnaren är anställd av ett annat företag.

En vinnare ska betala inkomstskatt på vinsten om hen är din medarbetare eller anställd hos en av dina affärspartners.

Som arbetsgivare ska du bara betala arbetsgivaravgifter och göra skatteavdrag om ersättningen till en och samma person överstiger 1 000 kronor på ett år. Du ska även betala arbetsgivaravgifter om vinsten tillfaller dig som arbetsgivare om du delar ut den till dina anställda.

Skattefria tävlingsvinster

Tävlingsvinster är endast skattefria om dem

- inte förknippas med anställning eller uppdrag

- inte består av kontanter eller liknande såsom värdepapper, och

- avser minnesföremål vars värde är högst 1 800 kronor (tre procent av prisbasbeloppet).

Så här redovisar du tävlingsvinster

Om du har gett ut en tävlingsvinst ska du redovisa värdet i din arbetsgivardeklaration på samma sätt som du redovisar löner och skatteavdrag till dina anställda. Du redovisar vinstens värde i ruta 011 om det är kontanter, och i ruta 012 om vinsten är en sak (förmån) månaden efter att vinnaren har fått sin vinst.

Om vinsten är en sak ska du inte göra skatteavdrag eftersom det inte finns kontanter att göra skatteavdrag ifrån. Däremot ska du göra skatteavdrag om vinsten består av både en sak och kontanter. Då lägger du till värdet av förmånen i underlaget för skatteavdrag och gör skatteavdrag på den kontanta ersättningen.

Blanketter

- Frånvarouppgift - i samband med Arbetsgivardeklaration (SKV 4785)

- Arbetsgivardeklaration Huvuduppgift (SKV 4786)

- Arbetsgivardeklaration Socialavgiftsavtal (SKV 4787)

- Arbetsgivardeklaration Individuppgift (SKV 4788)

- Arbetsgivardeklaration Individuppgift Försäkringsutbetalningar m.m. (SKV 4789)

- Anmälan e-tjänster Behörigheten ”registreringsombud arbetsgivardeklaration” (SKV 4796)