Privat

- Privat

- » Skatter

- » Värdepapper

- » Andra tillgångar

- » Kryptovalutor

Kryptovalutor

Om du har sålt, bytt eller betalat med en kryptovaluta behöver du redovisa detta till Skatteverket i samband med att du deklarerar. Har du gjort vinst ska du betala skatt på din vinst, och om du har gjort förlust får du dra av en del av den. Kryptovaluta kallas också för kryptotillgång, virtuell valuta eller digital valuta.

Vi använder ofta bitcoin i våra exempel på sidan, men samma regler gäller för alla liknande kryptovalutor.

Informationen på den här sidan riktar sig främst till dig som är privatperson. Du som handlat med kryptovaluta i din näringsverksamhet eller bedriver utåtriktad växlingsverksamhet får mer information under rubriken Kryptovalutor i näringsverksamhet på denna sida.

Kryptotillgångstjänster

Du som leverantör av kryptotillgångstjänster berörs av nya regler. Här kan du få information om de nya reglerna.

Nya regler för rapportering och informationsutbyte för kryptotillgångar

När ska jag deklarera bitcoin och andra kryptovalutor?

Du som är privatperson ska deklarera dina kryptovalutor om du till exempel har

- sålt kryptovaluta

- bytt en kryptovaluta mot en eller flera andra typer av kryptovalutor

- bytt en kryptovaluta mot en fiatvaluta, till exempel USD

- betalat med kryptovaluta vid köp av en vara (till exempel ett par skor) eller en tjänst (till exempel en taxiresa)

- lånat ut kryptovaluta

- använt kryptovaluta som spelinsats.

Du redovisar detta i bilaga K4 under avsnitt D, som du lämnar in tillsammans med din inkomstdeklaration.

Film: Kryptovalutor – hur du som privatperson ska deklarera

Filmen beskriver kort vad kryptovalutor är, och när och hur du ska deklarera när du har sålt, bytt, eller betalat med kryptovaluta. Filmen är textad. Längd 21 minuter 5 sekunder.

Film: Kryptovalutor – hur du som privatperson deklarerar staking

Vi går kort igenom olika begrepp, och visar exempel på hur du ska deklarera staking och när det blir aktuellt att betala skatt. Filmen är textad. Längd 30 minuter 27 sekunder.

När ska jag inte deklarera?

Om du har förlorat kontrollen över dina kryptovalutor, medför det inte automatiskt att du har rätt till förlustavdrag. Exempel på en sådan situation kan vara att du har tappat bort din privata nyckel till en virtuell plånbok och på så sätt inte har tillgång till kryptovalutan längre.

Ett annat exempel är att du förlorat tillgången till dina kryptovalutor i samband med en hackerattack på en handelsplats. Om du har tappat bort din privata nyckel eller om du har förlorat tillgången till dina kryptovalutor i samband med en hackerattack mot handelsplatsen har du alltså inte rätt att göra förlustavdrag.

Du ska inte heller deklarera kryptovaluta vid värdeuppgångar eller värdenedgångar på de kryptovalutor du äger om du inte avyttrat (sålt) dessa.

Så beskattas du

Om du till exempel har köpt och sålt kryptovaluta räknar du ut din vinst eller förlust så här:

Det du fått betalt (försäljningspris) - Omkostnadsbeloppet beräknat enligt genomsnittsmetoden = din vinst eller förlust.

Beloppen ska vara omräknade till svenska kronor.

Du som har gjort en vinst beskattas för hela vinsten.

Du betalar 30 procent i skatt på din vinst.

Har du gjort en förlust är den avdragsgill till 70 procent.

Observera att om du bytt din kryptovaluta mot en vara eller tjänst blir ditt försäljningspris marknadsvärdet på den erhållna varan eller tjänsten.

När du fyller i ditt försäljningspris och omkostnadsbelopp i e-tjänsten beräknar den automatiskt din vinstskatt eller hur stor förlust som ska dras av.

Omkostnadsbelopp enligt genomsnittsmetoden

Om du har anskaffat eller fått kryptovaluta vid flera olika tillfällen ska du beräkna ett genomsnittligt omkostnadsbelopp enligt genomsnittsmetoden. Du behöver inte göra en genomsnittsberäkning med genomsnittsmetoden om du har köpt dina kryptovalutor vid ett tillfälle och sedan sålt alla vid ett tillfälle.

Schablonmetoden, där man använder 20 procent av försäljningspriset som omkostnadsbelopp, får inte användas när du redovisar kryptovaluta.

Samtliga köp, sälj och växlingar av kryptovaluta i samma slag ska ligga till grund för beräkningen av omkostnadsbeloppet. Det innebär att du ska räkna ihop alla transaktioner du har gjort hos centraliserade och decentraliserade växlare och transaktioner som du utfört direkt från din plånbok i beräkningen av det genomsnittliga omkostnadsbeloppet. Det spelar ingen roll om du använt flera olika växlare tillsammans med olika plånböcker. Om det är samma kryptovaluta du ska beräkna omkostnadsbelopp för ska alla transaktioner ligga till grund för beräkningen.

Så beräknar du ett omkostnadsbelopp enligt genomsnittsmetoden

Genomsnittsmetoden innebär att du lägger ihop alla anskaffningsutgifter för de kryptovalutor du köpt. Summan blir kryptovalutornas totala omkostnadsbelopp. Du delar sedan det totala omkostnadsbeloppet med totalt antal inköpta coins och får då fram ett genomsnittligt omkostnadsbelopp för den enskilda kryptovalutan.

Beräkningen görs separat för kryptovalutor av samma slag. Detta innebär att man räknar omkostnadsbeloppet för exempelvis Bitcoin, Ethereum och Ripple var för sig.

Om du byter (swappar) eller växlar en kryptovaluta till en annan

När du växlar eller byter en kryptovaluta mot en annan innebär det att det samtidigt blir en säljtransaktion och en köptransaktion. Försäljningspriset för den bortbytta kryptovalutan beräknas till marknadsvärdet av den kryptovaluta du fått vid bytet, omräknat till svenska kronor. Samma belopp blir sedan omkostnadsbelopp för den nya kryptovalutan du fått. Se exemplet Växling mellan olika kryptovalutor på denna sida.

Här är ett exempel på hur du beräknar omkostnadsbeloppet.

Exempel – Omkostnadsbelopp enligt genomsnittsmetoden

Jonathan bedriver inte någon näringsverksamhet och har som privatperson handlat med kryptovalutor.

Jonathan genomför ett antal olika köp och försäljningar av Dogecoin enligt följande:

Jonathan köper 10 Dogecoin för 10 000 kronor och köper sedan ytterligare 10 Dogecoin för 50 000 kronor. Sammanlagt har han köpt 20 Dogecoin för 60 000 kronor. Varje Dogecoin har därmed ett genomsnittligt omkostnadsbelopp på 3 000 kronor (60 000/20).

Jonathan säljer 15 Dogecoin för 60 000 kronor och omkostnadsbeloppet är 45 000 kronor (15 × 3 000 kronor). Vinsten blir därmed 15 000 kronor (60 000 – 45 000). Kvarvarande omkostnadsbelopp för 5 Dogecoin är 15 000 kronor.

Jonathan köper ytterligare 5 Dogecoin för 25 000 kronor. Omkostnadsbeloppet är nu 40 000 kronor (15 000 + 25 000) för 10 Dogecoin , vilket medför ett nytt genomsnittligt omkostnadsbelopp på 4 000 kronor för varje Dogecoin (40 000/10).

Jonathan köper varor på internet för 2 000 kronor och betalar med 0,345 Dogecoin. Jonathan avyttrar därmed 0,345 Dogecoin för 2 000 kronor. Omkostnadsbeloppet är 1 380 kronor (0,345 × 4 000 ) och kapitalvinsten blir 620 kronor (2 000 – 1 380).

Jonathan säljer 5 Dogecoin för 15 000 kronor. Genomsnittligt omkostnadsbelopp är fortfarande 4 000 kronor per Dogecoin. Det leder till en kapitalförlust med 5 000 kronor (15 000 – 20 000), som får dras av med 3 500 kronor (5 000 × 70 %).

Om du har ett mindre antal kryptotransaktioner

För dig som har ett mindre antal köp och säljtransaktioner kan du få hjälp att beräkna ditt genomsnittliga omkostnadsbelopp i vår tjänst Beräkningshjälp för omkostnadsbelopp. Tjänsten är i första hand anpassad för aktiehandel men samma regler för genomsnittligt omkostnadsbelopp gäller vid köp och säljtransaktioner med kryptovaluta.

Deklarera gärna i e-tjänsten. Där kan du skapa bilaga K4 och alla belopp summeras och förs automatiskt över till din deklaration.

Om du säljer all kryptovaluta av samma slag vid samma tillfälle

Du behöver inte göra en beräkning med genomsnittsmetoden om du sålt all din kryptovaluta av samma slag vid ett tillfälle och det inte funnits delförsäljningar innan dess. Då kan du i stället beräkna vinst eller förlust genom att dra av det du betalat för kryptovalutan från försäljningspriset.

Exempel

Här hittar du bland annat exempel på hur du fyller i K4-bilagan när du sålt, växlat eller betalat med kryptovaluta. Exemplen gäller dig som är privatperson och inte driver näringsverksamhet.

Exempel – Köp och försäljning av kryptovaluta

Anela har under år X1 köpt bitcoin vid två tillfällen. Den 12 oktober köpte hon 0,5 bitcoin för 20 000 kronor och den 12 november köpte hon ytterligare 0,2 bitcoin för 10 000 kronor. Den 16 oktober år X2 sålde hon 0,4 bitcoin för 40 000 kronor. Anela ska redovisa försäljningen på bilaga K4 under avsnitt D.

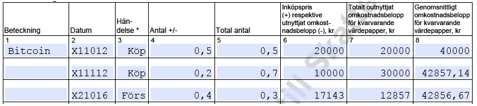

Hon gör en genomsnittsberäkning på hjälpblanketten SKV2198.

Klicka på bilden för att visa den i större storlek.

Anela kan antingen redovisa sin försäljning i e-tjänsten Inkomstdeklaration 1 eller på pappersblankett K4 under avsnitt D.

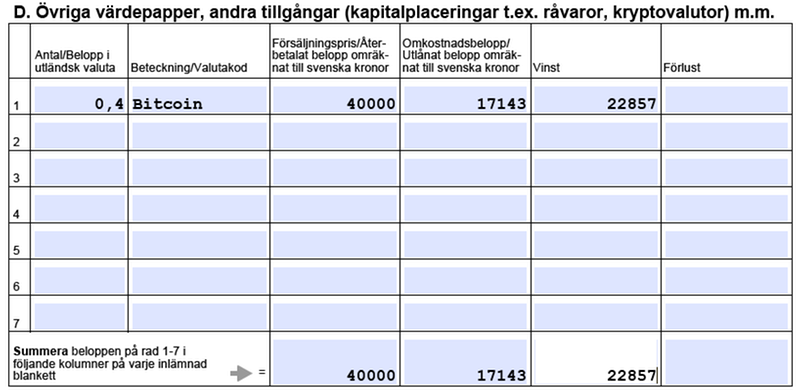

Redovisning på blankett K4 avsnitt D

Under Antal/Belopp i utländsk valuta fyller Anela i 0,4. Som beteckning anger hon Bitcoin. Hon fyller också i försäljningspris (40 000 kronor), omkostnadsbelopp (17 143 kronor) och vinst (22 857 kronor). Längst ner på blanketten summerar hon de totala beloppen.

Förstora bilden

Förstora bildenKlicka på bilden för att visa den i större storlek.

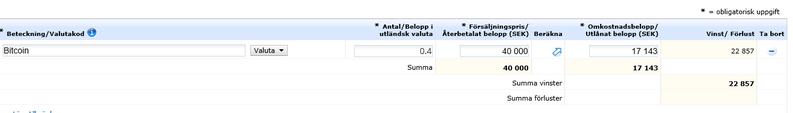

Redovisning i e-tjänsten Inkomstdeklaration 1

I e-tjänsten Inkomstdeklaration 1 letar Anela upp K4 – Övriga värdepapper, andra tillgångar (kapitalplaceringar t.ex. råvaror, kryptovalutor) m.m.

Som beteckning anger Anela Bitcoin. Under Antal/Belopp i utländsk valuta fyller Anela i 0.4. Hon fyller också i försäljningspris (40 000 kronor) och omkostnadsbelopp (17 143 kronor). E-tjänsten räknar då ut hennes vinst automatiskt.

Förstora bilden

Förstora bildenKlicka på bilden för att visa den i större storlek.

Exempel – Köp, försäljning, köp av varor

Eva bedriver inte någon näringsverksamhet och har som privatperson genomfört ett antal olika köp och försäljningar av bitcoin enligt följande:

Eva köper 10 bitcoin för 10 000 kr och köper sedan ytterligare 10 bitcoin för 50 000 kronor. Sammanlagt har hon köpt 20 bitcoin för 60 000 kr och varje bitcoin har därmed ett genomsnittligt omkostnadsbelopp med 3 000 kr (60 000 kronor ÷20).

Eva säljer 15 bitcoin för 60 000 kronor och omkostnadsbeloppet är 45 000 (15 × 3 000 kronor). Vinsten blir därmed 15 000 kronor (60 000 – 45 000). Kvarvarande omkostnadsbelopp för 5 bitcoin är 15 000 kronor.

Eva köper ytterligare 5 bitcoin för 25 000 kronor. Summa omkostnadsbelopp är nu 40 000 kronor för 10 bitcoin, vilket medför ett nytt genomsnittligt omkostnadsbelopp med 4 000 kronor för varje bitcoin.

Eva köper varor på internet för 2 000 kronor och betalar med 0,345 bitcoin. Eva avyttrar (säljer) därmed 0,345 bitcoin för 2 000 kronor. Omkostnadsbeloppet är 1 380 kronor (0,345 × 4 000 kronor) och kapitalvinsten är därmed 620 kronor (2 000 – 1 380).

Eva säljer 5 bitcoin för 15 000 kronor. Genomsnittligt omkostnadsbelopp är fortfarande 4 000 kronor per bitcoin. Det leder till en kapitalförlust med 5 000 kronor (15 000 – 20 000).

Eva redovisar en total kapitalvinst på bilaga K4, avsnitt D med 15 620 kronor (15 000 kronor + 620 kronor) och en kapitalförlust med 5 000 kronor. Kapitalvinsten tas upp till 100 procent och kapitalförlusten är avdragsgill till 70 procent. Det sker ingen kvittning på bilaga K4, avsnitt D. Skatteverket reducerar automatiskt kapitalförlusten till 3 500 kronor (5 000 × 70 procent) före den dras av mot kapitalvinsten vid beräkning av överskott av kapital.

Exempel – Växling mellan olika kryptovalutor

Samira bedriver inte någon näringsverksamhet och har som privatperson investerat i bitcoin. Hon har sedan växlat sina bitcoin till litecoin. Växling från en kryptovaluta till en annan medför att hon ska göra en kapitalvinstberäkning. Samira har tidigare köpt 10 bitcoin för 100 000 kronor och hon växlar in dessa mot litecoin. Hennes omkostnadsbelopp för de bitcoin som hon växlade in blir därmed 100 000 kronor. Försäljningspriset blir värdet i svenska kronor av de litecoin som Samira fick vid växlingstillfället. Detta ska Samira redovisa i inkomstslaget kapital på bilaga K4, avsnitt D.

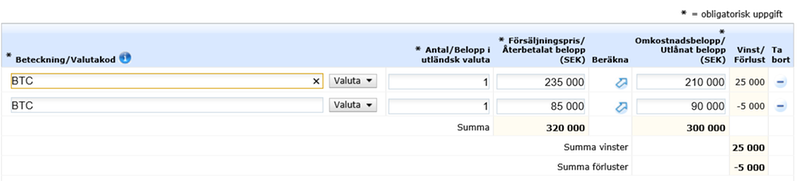

Exempel – Köp och försäljning av bitcoin (förenklad redovisning)

Eddie bedriver inte någon näringsverksamhet och har som privatperson handlat med bitcoin.

Eddie har köpt 2 bitcoin för 128 000 kronor. Hans genomsnittliga omkostnadsbelopp för varje bitcoin blir 64 000 kronor (128 000 kronor ÷ 2). Eddie säljer sedan 0,01 bitcoin vid tvåhundra olika tillfällen under samma år. Hans omkostnadsbelopp vid varje försäljning blir 640 kronor (64 000 kronor × 0,01). Vissa av försäljningarna har lett till vinster och vissa till förluster.

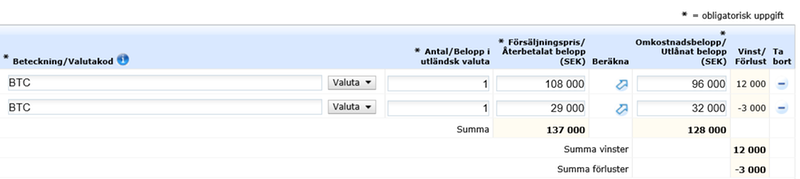

Eddie behöver inte redovisa varje försäljning för sig. Han summerar sitt totala försäljningspris och sitt totala omkostnadsbelopp för de vinstaffärer han har gjort. Försäljningspriset och omkostnadsbeloppet fyller han sedan i på bilaga K4 under avsnitt D. Mellanskillnaden redovisas som vinst. Han fyller även i totalt antal bitcoin han sålt med vinst.

Han summerar sedan sitt totala försäljningspris och sitt totala omkostnadsbelopp för de förlustaffärer han har gjort. Försäljningspriset och omkostnadsbeloppet fyller han sedan i på bilaga K4 under avsnitt D. Mellanskillnaden redovisas som förlust. Han fyller även i totalt antal bitcoin han sålt med förlust.

Vinsten tas upp till 100 procent och förlusten är avdragsgill till 70 procent. Det sker ingen kvittning på bilaga K4, avsnitt D. Skatteverket reducerar automatiskt förlusten till 70 procent.

Förstora bilden

Förstora bildenKlicka på bilden för att visa den i större storlek.

Exempel – Köp av bitcoin och växling till ether (förenklad redovisning)

Dagny bedriver inte någon näringsverksamhet och har som privatperson handlat med kryptovalutor.

Dagny har köpt 2 bitcoin för 300 000 kronor. Hennes genomsnittliga omkostnadsbelopp för varje bitcoin blir 150 000 kronor (300 000 kronor÷2). Dagny växlar sedan 0,1 bitcoin vid 20 olika tillfällen (under samma år) till ether. Försäljningspriset för de bortbytta bitcoinen blir värdet i svenska kronor av de ether hon har fått vid växlingstillfället. Hennes omkostnadsbelopp vid varje växling blir 15 000 kronor (150 000 kronor × 0,1).

Vissa av växlingarna har lett till vinster och vissa till förluster.

Dagny behöver inte redovisa varje växling för sig. Hon summerar sitt totala försäljningspris och sitt totala omkostnadsbelopp för de vinstaffärer hon har gjort. Försäljningspriset och omkostnadsbeloppet fyller hon sedan i på bilaga K4 under avsnitt D. Mellanskillnaden redovisas som vinst. Hon fyller även i totalt antal bitcoin hon växlat med vinst.

Hon summerar sedan sitt totala försäljningspris och sitt totala omkostnadsbelopp för de förlustaffärer hon har gjort. Försäljningspriset och omkostnadsbeloppet fyller hon sedan i på bilaga K4 under avsnitt D. Mellanskillnaden redovisas som förlust. Hon fyller även i totalt antal bitcoin hon växlat med förlust.

Vinsten tas upp till 100 procent och förlusten är avdragsgill till 70 procent. Det sker ingen kvittning på bilaga K4, avsnitt D. Skatteverket reducerar automatiskt förlusten till 70 procent.

Förstora bilden

Förstora bildenKlicka på bilden för att visa den i större storlek.

Exempel – Utlåning genom en centraliserad låneplattform

Sören har lånat ut bitcoin, för att på så sätt få ränta eller annan avkastning på dessa. Långivaren (BlockXYZ) har uppgett att den inlånade bitcoinen i sin tur lånas ut till företag och organisationer. Eftersom Block XYZ har för avsikt att i sin tur låna ut bitcoinen anses Sörens utlåning vara en avyttring. Sören byter alltså sin bitcoin mot en fordran att få tillbaka motsvarande antal bitcoin.

Sören har satt in 1 BTC hos BlockXYZ. Marknadsvärdet var vid insättningen 250 000 kronor. Detta värde anses utgöra försäljningspriset för 1 BTC och samtidigt omkostnadsbeloppet för fordran att få tillbaka 1 BTC.

Efter en månad får Sören ränta med 0,01 BTC. Marknadsvärdet i svenska kronor är 3 000 kronor. Detta belopp ska beskattas som löpande avkastning i inkomstslaget kapital. Sörens fordran på BlockXYZ har samtidigt ökat till 1,01 BTC. Sörens omkostnadsbelopp för fordran blir då 253 000 SEK. Sören tar ut 1,01 BTC när värdet är 310 000 SEK. Sörens vinst på fordran blir 57 000 kronor (310 000 – 253 000). Sören anses samtidigt ha köpt 1,01 BTC för 310 000 kronor vid uttaget.

Sören redovisar avyttringarna på bilaga K4 avsnitt D både för bitcoinen och för den onoterade fordran. Redovisning av räntan gör han vid punkt 7.2 i inkomstdeklarationen.

Exempel – ETH som säkerhet för lån i svenska kronor

Nico tar ett lån i svenska kronor med Ether (ETH) som säkerhet hos långivaren BlockABC. Under förutsättning att ETH endast används som säkerhet hos BlockABC och inte fritt kan förfogas över, till exempel genom vidareutlåning till annan part under låneperioden, ses inte överföringen till BlockABC som en avyttring. När Nico får tillbaka sina pantsatta tillgångar, vid låneperiodens slut, anses det inte heller ha skett en avyttring.

Exempel – Utlåning till en decentraliserad handelsplats

Claudia använder sig av en decentraliserad handelsplats (DEX) för att få avkastning på sin kryptovaluta. Detta innebär att det inte finns någon fysisk eller juridisk person som är mellanman. Det är istället ett smartkontrakt som reglerar transaktionerna.

Claudia sätter in 100 USDT och 1 ETH i handelsplatsens så kallade likviditetspool, anledningen är att tillföra likviditet till poolen. När kryptovalutan har tillförts likviditetspoolen används de i handeln med likviditetspoolen. De som använder handelsplatsen för att köpa, sälja eller byta kryptovalutor betalar transaktionsavgifter som tillförs likviditetspoolen.

När Claudia satt in sina 100 USDT och 1 ETH får hon istället särskilda tokens som representerar den insatta kryptovalutan. Eftersom de totala tillgångarna som ingår i poolen ökar genom att transaktionsavgifterna förs över dit, ökar det teoretiska värdet för de tokens som representerar en del av det totala värdet av likviditetspoolen. Det innebär att Claudias tokens stiger i värde.

Eftersom syftet med Claudias insättning av kryptovaluta är att den ska köpas av andra parter anses de insatta 100 USDT och 1 ETH vara avyttrade. Försäljningspriset beräknas till marknadsvärdet vid insättningen. Claudia redovisar detta på bilaga K4 under avsnitt D.

De tokens som Claudia fått genom insättningen anses anskaffade för motsvarande belopp som hon redovisade som försäljningsintäkt för de avyttrade kryptovalutorna.

Efter ett tag löser Claudia in (bränner) sina tokens vilket innebär att hon får ut en andel av tillgångarna. Hennes pool tokens anses då vara avyttrade. Försäljningspriset beräknas till marknadsvärdet av de kryptovalutor hon får som ersättning för sina tokens. Claudia redovisar även detta på bilaga K4 under avsnitt D.

De kryptovalutor som Claudia fick när hon löste in sina tokens anses anskaffade för motsvarande belopp som hon redovisade som försäljningsintäkt.

Observera att vid redovisningen ska omräkning göras till svenska kronor.

Exempel – Utlåning till en decentraliserad låneplattform

Rosa använder sig av en decentraliserad låneplattform för att få avkastning på sin kryptovaluta. Detta innebär att det inte finns någon fysisk eller juridisk person som är mellanman. Det är istället ett smartkontrakt som reglerar transaktionerna.

Rosa sätter in 100 USDT i låneplattformens likviditetspool. Rosa får då särskilda tokens, xUSDT som representerar det insatta värdet. Syftet med att sätta in kryptovaluta till låneplattformen är att de ska lånas ut vidare och att Rosa ska få en inkomst för detta.

Insatt kryptovaluta samlas i en likviditetspool för utlåning. Den som sätter in dessa kryptovalutor har inget eget förfogande över utlåningen utan det sker i enlighet med smartkontraktet. I detta fall ökar det antal tokens (xUSDT) Rosa har i sin egen plånbok allteftersom tiden går, enligt den räntesats som gäller för den specifika kryptovalutan. Dessa xUSDT kan sedan bytas in mot motsvarande mängd av den kryptovaluta dessa representerar. Detta innebär att Rosa får ut fler USDT än vad hon satt in.

Eftersom syftet med insättningen är att dessa ska lånas ut vidare anses insättningen av USDT vara en avyttring. Försäljningspriset beräknas till marknadsvärdet vid insättningen. Rosa redovisar detta på bilaga K4 under avsnitt D.

De xUSDT som Rosa fått genom insättningen anses anskaffade för motsvarande belopp som hon redovisade som försäljningsintäkt.

Den ökning av xUSDT som Rosa får i form av ränteintäkter är en löpande inkomst av kapital som ska beskattas vid tilldelningen. Värdet beräknas till marknadsvärdet vid tilldelningen. Rosa redovisar den löpande inkomsten vid punkt 7.2 i sin deklaration. De xUSDT som Rosa fått som ränteintäkt anses anskaffade för motsvarande belopp som hon redovisade som löpande inkomst.

När Rosa sedan byter tillbaka sina xUSDT till USDT anses detta vara en avyttring och Rosa redovisar även detta på bilaga K4 under avsnitt D. Den försäljningsintäkt som Rosa redovisar är marknadsvärdet för de mottagna USDT.

De mottagna USDT som Rosa fick när hon löste in sina xUSDT anses anskaffade för motsvarande belopp som hon redovisade som försäljningsintäkt.

Observera att vid redovisningen ska omräkning göras till svenska kronor.

Exempel – Decentraliserat lån av kryptovaluta

Malin har 10 ETH och med dessa som säkerhet lånar hon 1 000 DAI. Hon använder sig av en decentraliserad plattform. Detta innebär att det inte finns någon fysisk eller juridisk person som är mellanman. Det är istället ett smartkontrakt som reglerar transaktionerna.

Malin gör en insättning av 10 ETH, insättningen kan likställas med en pantsättning och medför inte att det skett en avyttring av de pantsatta ETH. De pantsatta tillgångarna förvaras hos smartkontraktet för Malins räkning.

När Malin satt in 10 ETH så får hon låna 1 000 DAI. Detta innebär att hon har pantsatt 10 ETH och har en skuld på 1000 DAI.

De DAI som Malin lånat anses anskaffade för det marknadsvärde som DAI har vid tilldelningen. Vid tilldelningen var Malins 1 000 DAI värda 9 000 SEK.

Malin växlar sedan sina 1 000 DAI mot 650 ADA som vid växlingstillfället har ett värde på 8 500 kr. När Malin använder sina lånade DAI för att köpa ADA så anses DAI vara avyttrad. Hon ska då redovisa ett omkostnadsbelopp på 9 000 kronor och försäljningspriset blir värdet i svenska kronor av de ADA som Malin fick vid växlingstillfället, det vill säga 8 500 kr. Malin redovisar då en förlust på 500 kronor (8 500 kronor - 9 000 kronor). Detta gör hon på bilaga K4 under avsnitt D.

Kursen i ADA stiger och efter ett tag växlar Malin tillbaka och får då 1 100 st DAI. De ADA som växlas bort anses då vara avyttrade. Malins omkostnadsbelopp för 650 ADA är 8 500 kronor. Försäljningspriset är värdet i svenska kronor för 1 100 DAI, vilket är 9 900 kronor. Malin redovisar en vinst på bilaga K4 under avsnitt D på 1 400 kronor (9 900 kronor – 8 500 kronor).

Malin lämnar sedan tillbaka de 1 000 DAI som hon har lånat. Denna återbetalning är en avyttring. Malins omkostnadsbelopp för dessa blir 9 000 kronor (9 900/1 100 = 9 kronor per styck × 1 000). Försäljningspriset beräknas till marknadsvärdet för DAI när de återlämnas, vilket är 9 000 kronor. Malin redovisar då en vinst/förlust på 0 kr.

Malin har efter avbetalningen av skulden kvar 100 DAI som ännu inte har avyttrats.

Vid återlämnandet är det vanligt att det betalas en stabilitetsavgift (stability fee). Stabilitetsavgiften behandlas som en ränteutgift. Avdrag för ränteutgift gör Malin vid punkt 8.1 i sin deklaration.

I processen kan det i vissa fall ske ett byte av teknisk karaktär där ETH byts mot WETH, så kallad Wrapping. Om wrappingen sker som ett automatiskt led i en längre transaktionskedja så är Skatteverkets uppfattning att växlingen inte är en avyttring.

Så här deklarerar du kryptovaluta

Ta först reda på ditt försäljningspris och omkostnadsbelopp

Ta först reda på ditt försäljningspris och omkostnadsbelopp (oftast det belopp som du köpte kryptovalutan för).

Använd gärna vår beräkningshjälp när du ska beräkna ditt omkostnadsbelopp. Observera att du inte kan använda den så kallade schablonmetoden för kryptovaluta. Du kan också räkna ut ditt genomsnittliga omkostnadsbelopp med hjälp av hjälpblanketten SKV 2198.

Logga in i e-tjänsten Inkomstdeklaration 1

Logga in i e-tjänsten Inkomstdeklaration 1 och leta fram avsnittet K4 – Övriga värdepapper, andra tillgångar (kapitalplaceringar t.ex. råvaror, kryptovalutor) m.m. När du fyller i ditt försäljningspris och omkostnadsbelopp i K4-bilagan i e-tjänsten beräknar den automatiskt ut din vinst eller förlust.

Du kan också deklarera på pappersblanketten K4, avsnitt D.

Att tänka på när du använder e-tjänsten

I rutan för antal kan du redovisa tal med högst tolv siffror före decimaltecknet och åtta siffror efter decimaltecknet. Använd punkt som decimaltecken.

Fyll i till exempel 0.06 om du har sålt 0.06 bitcoin. Om du har sålt en kryptotillgång med fler än åtta decimaler ska du avrunda antalet till åtta decimaler. Fyll i till exempel 0.00000008 om du har sålt 0.000000079 ether.

Om du har sålt kryptotillgångar där du behöver redovisa fler än tolv siffror före decimaltecknet, det vill säga ett antal högre än 999 999 999 999, ska du fylla i 0 (noll) i rutan för antal. Det totala antalet ska du istället skriva under Övriga upplysningar i din inkomstdeklaration.

Att tänka på när du deklarerar på pappersblanketten

Om du hämtar blankett K4 på Skatteverkets webbplats är det viktigt att du väljer rätt inkomstår. I deklarationen som lämnas senast den 2 maj 2026 ska du använda den blankett som avser inkomstår 2025. Om du vill begära omprövning för tidigare inkomstår ska du hämta blankett för det inkomstår som omprövningen avser.

Skicka in din deklaration

Skicka in din deklaration. I ditt slutskattebesked ser du hur mycket du ska betala eller få tillbaka.

Du har möjlighet att göra en förenklad redovisning

Du deklarerar enklast i e-tjänsten Inkomstdeklaration 1, bilaga K4 under avsnitt D. Där har du möjlighet att redovisa dina totala vinster respektive totala förluster. Du behöver alltså inte redovisa varje affär för sig. Har du sålt flera olika kryptovalutor ska du göra en separat redovisning för varje kryptovaluta.

Eftersom vinster och förluster för kryptovalutor inte får kvittas mot varandra fullt ut måste du redovisa vinster för sig och förluster för sig. Du summerar ditt totala försäljningspris och ditt totala omkostnadsbelopp för de vinster du haft under året och redovisar mellanskillnaden som vinst under avsnitt D på bilaga K4. Sedan summerar du ditt totala försäljningspris och ditt totala omkostnadsbelopp för de förluster du haft under året och redovisar mellanskillnaden som förlust under avsnitt D på bilaga K4.

För att räkna fram dina vinster respektive förluster behöver du göra en beräkning av det genomsnittliga omkostnadsbeloppet.

Spara dina underlag

Se till att spara dina underlag med uppgifterna som du använde i dina beräkningar om Skatteverket senare skulle fråga dig om den förenklade redovisningen som du har lämnat.

Spara dina underlag

Du behöver inte skicka med något underlag i din deklaration men du ska vid en fråga kunna visa ditt omkostnadsbelopp och ditt försäljningspris. Det är därför viktigt att du löpande sparar underlag som visar alla dina transaktioner.

Underlaget kan till exempel bestå av:

- Bankkontoutdrag eller motsvarande underlag som visar hur mycket du har betalat eller överfört i traditionell valuta för dina köp av de avyttrade kryptovalutorna.

- Om du handlat direkt från en kryptoplånbok: Transaktionshistorik där det framgår vilka adresser som du använt och vilka transaktioner som du har gjort.

- Om du handlat genom en handelsplats: Transaktionshistorik (insättningar, uttag, byten, köp, försäljningar) avseende de avyttrade kryptovalutorna från samtliga handelsplatser som du använt.

Du behöver också spara underlag som visar att kontot eller plånboken (wallet) tillhör dig, till exempel en skärmdump (skärmbild) där det framgår att det är ditt konto.

Det är även bra att du sparar användarvillkoren för de tjänster du använder dig av. Villkoren kan vara avgörande för beskattningen, till exempel om du satt in kryptotillgångar på en handelsplats.

Kryptovaluta som ersättning för arbete i din anställning

Om du har fått kryptovaluta som lön för ditt arbete i en anställning ska du redovisa inkomsten i inkomstslaget tjänst i din inkomstdeklaration. När du sedan avyttrar kryptovalutan du fått som ersättning för arbete ska omkostnadsbeloppet beräknas till marknadsvärdet vid tidpunkten du erhöll ersättningen, det vill säga det belopp du redovisat som inkomst av tjänst.

Kryptovalutor i näringsverksamhet

Om du har fått kryptovaluta som betalning i din näringsverksamhet ska den efterföljande värdeförändringen normalt beskattas som inkomst av kapital. Detta gäller dock inte i verksamheter där kryptovalutan är en lagertillgång, till exempel om du driver utåtriktad växlingsverksamhet under sådana former att näringskriterierna kan anses uppfyllda. I sådana fall ska du redovisa inkomsterna som inkomst av näringsverksamhet.

Exempel – näringsverksamhet

Olof säljer varor i sin webbshop på internet. Han tar betalt i bitcoin. Olof bokför varje försäljning för sig i svenska kronor utifrån värdet den dagen han får betalt i bitcoin. Eftersom bitcoin inte utgör lager i denna typ av näringsverksamhet anses Olof göra ett eget uttag av bitcoinen i samma ögonblick som han får dem.

I januari har han bokfört försäljningsinkomster och moms med sammanlagt 34 500 kronor och han har under denna period fått sammanlagt 0,4 bitcoin som han då tar ut och sedan säljer för 36 000 kronor. Detta ska redovisas i inkomstslaget kapital i bilaga K4, avsnitt D. Försäljningspriset är 36 000 kronor och minskas med omkostnadsbeloppet som motsvarar redovisat belopp i näringsverksamheten inklusive moms, det vill säga 34 500 kronor. Kapitalvinsten blir 1 500 kronor.

Vanliga frågor om kryptovalutor

Vad är bitcoin?

Bitcoin är ett betalningsnätverk. Bitcoin kan bland annat användas för att överföra kapital via internet, säljas på digitala handelsplatser och i vissa sammanhang även användas som ett betalningsmedel. Bitcoin har således ett värde för innehavaren och är därför en tillgång.

Bitcoin har en offentlig växelkurs som löpande noteras på olika handelsplatser på internet, även om den inte kan likställas med en lagreglerad valuta. Priset bestäms enbart med hänsyn till utbud och efterfrågan hos användarna.

Det finns ingen formell utgivare av bitcoin och valutan omfattas inte av något lands lagstiftning.

Vilken sorts tillgång är bitcoin för en privatperson som inte bedriver näringsverksamhet?

Försäljning av bitcoin ska kapitalvinstbeskattas enligt bestämmelserna om Andra tillgångar (kapitalplaceringstillgång) eftersom bitcoin inkomstskattemässigt inte kan likställas med en utländsk valuta.

Hur beskattas överföring av kryptovaluta till en plattform för utlåning, byte eller förvaring?

Utlåning av bitcoin eller liknande fungibla kryptotillgångar innebär att tillgången anses ha avyttrats, om låntagaren har rätt att sälja eller på annat sätt fritt förfoga över tillgången. En sådan utlåning medför därmed en kapitalvinstbeskattning.

Överföring av kryptotillgångar till en så kallad likviditetspool i utbyte mot en fordran (token) att senare återfå tillgångar ur poolen, anses som ett byte av tillgångar. Det har därmed skett en avyttring av de överförda tillgångarna, som medför en kapitalvinstbeskattning.

Överföring av kryptotillgångar för förvaring hos någon annan eller som säkerhet för en förpliktelse (pantsättning), innebär inte att äganderätten har övergått. Den överförda tillgången får i ett sådant fall inte omsättas till någon annan genom försäljning, byte eller utlåning. En sådan överföring för förvaring eller pantsättning innebär inte att tillgången anses ha avyttrats och medför därmed ingen kapitalvinstbeskattning.

Hur beskattas mining av kryptovaluta?

Om du som privatperson har inkomster från mining av bitcoin och andra kryptovalutor ska du betala skatt på inkomsterna. De beskattas normalt som inkomst av tjänst (hobby) men kan undantagsvis beskattas som inkomst av näringsverksamhet.

Om du minade dina bitcoin är ditt omkostnadsbelopp marknadsvärdet omräknat till svenska kronor vid tilldelningen av bitcoin i miningprocessen, det vill säga samma värde som ska deklareras som inkomst av tjänst (hobby) eller näring vid tilldelningen.

Räknas onecoin som en kryptovaluta?

Skatteverkets uppfattning är att onecoin inte är en kryptovaluta. Skatteverkets uppfattning är i stället att onecoin i grunden är ett pyramidspel.

Vinst i lotteri, kombinationsspel, pyramidspel och vid vadhållning ska tas upp till beskattning som inkomst av kapital om vinsten överstiger 100 kr och inte är skattefri. För att vinsten ska vara skattefri krävs i regel att den som tillhandahåller spel i Sverige har en licens.

Eftersom licens inte får ges för pyramidspel är vinst i ett pyramidspel alltid skattepliktigt. Du ska därför ta upp vinster från onecoin som inkomst av kapital. Du får inte göra avdrag för förluster.

Om du har fått ersättning för nätverksbyggande (bonus eller provision) och fått både kontanter och ett visst antal onecoins är Skatteverkets uppfattning att det bara är den kontanta delen som du direkt ska ta upp som inkomst av kapital. Om du sedan får ersättning för de onecoin du har fått ska du ta upp detta som inkomst av kapital.

Hur beskattas staking av ether i Ethereum 2.0 ?

Staking av ether i Ethereum 2.0 kan jämställas med en deponering av ether och medför därför ingen kapitalvinstbeskattning.

Den som deponerar ether och därigenom medverkar som nod i nätverket, erhåller belöningar i form av ether. En sådan tilldelning av ether anses som avkastning på eget innehav av deponerade ether och ska därför beskattas som en inkomst i inkomstslaget kapital. Du ska redovisa sådan inkomst vid punkt 7.2 i din inkomstdeklaration. Inkomstens storlek beräknas till marknadsvärdet på erhållna ether när de kan disponeras.

Detta och ställningstagandet gäller för ether, som är en tillgång i inkomstslaget kapital.

Kan jag få avdrag för förlust om jag lånat ut kryptotillgångar genom Celsius?

Det amerikanska bolaget Celsius har begärt företagsrekonstruktion genom ett så kallat Chapter 11-förfarande. Ett sådant förfarande jämställs inte med likvidation eller konkurs.

En del av Celsius verksamhet bestod i så kallad lending. Detta innebär att bland andra privatpersoner har lånat ut sina kryptotillgångar till Celsius. Celsius har sedan vidareutlånat dessa tillgångar. De personer som har lånat ut sina tillgångar till Celsius har erhållit ränta för detta i form av ytterligare kryptotillgångar.

I och med att Celsius fritt kunnat disponera över tillgångarna, får äganderätten anses ha gått över till Celsius vid utlåningen. Utlåning av kryptotillgångar som sker på sådant sätt att äganderätten har gått över till annan part, innebär att kryptotillgången är avyttrad.

- Särskilt om kryptotillgångar i inkomstslaget kapital (Rättslig vägledning)

- Ställningstagande: Kapitalvinstbeskattning vid överföring av kryptotillgång till en plattform för utlåning, byte eller förvaring (Rättslig vägledning)

Reglerna om blankning är inte tillämpliga eftersom kryptotillgångar beskattas som andra tillgångar och inte som delägarrätter eller fordringsrätter.

Du som lånat ut dina kryptotillgångar till Celsius har därmed avyttrat tillgångarna och ska göra en kapitalvinstberäkning i din inkomstdeklaration.

Du har då i stället för kryptotillgång fått en fordran på Celsius.

För få avdrag för förlust på en fordran krävs bland annat att fordran har avyttrats.

Ett värdepapper anses vara avyttrat om det företag som gett ut det har försatts i konkurs och är ett aktiebolag eller ekonomisk förening.

Eftersom Celsius befinner sig i företagsrekonstruktion enligt Chapter 11 kan fordran inte anses vara avyttrad på grund av konkurs.

Om Celsius skulle försättas i konkurs måste du göra en bedömning om den fordran som man har gentemot Celsius anses vara ett värdepapper som är utgivet av bolaget. Skatteverket gör denna bedömning om Celsius försätts i konkurs.

För att du ska få avdrag för förlust på din fordran på Celsius krävs i dagsläget att du faktiskt har sålt eller på annat sätt avyttrat din fordran. För att din fordran ska anses vara avyttrad krävs i dagsläget att den har sålts på ett sådant sätt att överlåtelsen inte kan anses vara en gåva. Till den del en tillgång har getts bort (överlåtits under marknadsvärdet) anses den inte vara avyttrad.

Vad som i övrigt gäller för avdragsrätt är det som alltid gäller för avdrag för kapitalförluster: Fordran ska vara en verklig tillgång, den ska vara avyttrad och förlusten ska vara verklig och definitiv. Du har då rätt med avdrag för 70 procent av förlusten på en sådan fordran.

Uppdatering 2024-04-25

Enligt tillgängliga uppgifter upphörde förfarandet enligt Chapter 11 den 31 januari 2024 och återbetalningar av fordringar började den 1 februari 2024.

Återbetalning verkar kunna ha skett via kryptotillgångar eller FIAT-valuta. Återbetalning verkar även kunna skett i form av andelar i Ionic Digital LLC.

Återbetalning av fordran innebär att fordran är avyttrad. Det finns dock en del oklarheter kring återbetalningen och återbetalning kan ha skett på olika sätt.

Med tanke på de oklarheter som finns bör du som begär förlustavdrag göra ett öppet yrkande i inkomstdeklarationen.

Ett öppet yrkande innebär att du lämnar en förklaring till ditt begärda avdrag. Det gör du under Övriga upplysningar eller på en särskild bilaga till deklarationen.

Är fordran avyttrad under 2023 ska du begära ett eventuellt förlustavdrag i deklarationen 2024. Är fordran avyttrad under 2024 ska du begära ett eventuellt förlustavdrag i deklarationen 2025.

Jag har tagit ett lån i USD hos Celsius och ställt bitcoin (BTC) som säkerhet för lånet. Hur ska detta beskattas?

I avtalsvillkoren finns formuleringar som tyder på att all äganderätt av dina BTC övergick till Celsius när du ställde dessa som säkerhet för ditt lån.

Skatteverkets uppfattning är därför att dina BTC anses vara avyttrade när du sätter in dem som säkerhet hos Celsius. Du får i utbyte en fordran att återfå dina tillgångar.

Du ska göra en kapitalvinstberäkning för det inkomstår som du överfört dina BTC till Celsius. Kapitalvinstberäkningen ska du göra på bilaga K4 under avsnitt D.

Försäljningspriset för dina BTC beräknar du till marknadsvärdet vid överföringstillfället. Motsvarande värde blir din anskaffningsutgift för den fordran som uppstår att få tillbaka motsvarande antal BTC.

I svaret på frågan Kan jag få avdrag för förlust om jag lånat ut kryptotillgångar genom Celsius? kan du läsa mer om vad som gäller för din fordran.

Hur ska jag hantera utbetalningen från FTX?

FTX var en handelsplats för kryptotillgångar. Under november 2022 inleddes ett så kallat Chapter 11-förfarande, som syftade till att avveckla verksamheten. Det medförde att kunderna inte längre hade tillgång till sina kryptotillgångar, som förvarades hos FTX. Under hösten 2024 beslutade en domstol att godkänna en avvecklingsplan, som innebar att kunderna ska kompenseras för sina förlorade kryptotillgångar med ett belopp i dollar (USD), samt ränta på beloppet. Utbetalningar ska verkställas från och med den 3 januari 2025, som i planen anges som ”Effective date” och i normalfallet ska kunderna ha erhållit ett visst belopp i USD under våren 2025.

Skatteverket anser att ditt ursprungliga innehav av kryptotillgångar hos FTX har ersatts med en fordran i USD. Det innebär att du anses ha sålt (avyttrat) dina kryptotillgångar mot en ersättning i form av en konstaterad fordran i USD. Försäljningen anses ha skett vid tidpunkten för ”Effective date”, det vill säga den 3 januari 2025.

Det innebär att du i deklarationen för inkomståret 2025 ska redovisa en försäljning av de kryptotillgångar som förvarades hos FTX när deras verksamhet stängdes i november 2022. Försäljningsintäkten motsvarar det belopp i USD som har utbetalats till dig under 2025, till den del beloppet avser kryptotillgångar. Beloppet i USD ska omräknas till svenska kronor med hänsyn till valutakursen den 3 januari 2025, det vill säga med 11,10 kronor/USD. Du ska redovisa dina kryptotillgångar på bilaga K4 under avsnitt D.

Skatteverket anser att du fick en fordran i USD den 3 januari 2025 och betalningen av den fordran medför att det uppkommer en vinst eller förlust med hänsyn till förändringen av valutakursen för USD mellan den 3 januari och betalningen. Du ska redovisa din fordran på bilaga K4 under avsnitt C.

Den ränta du fått ska du redovisa vid punkt 7.2 i din inkomstdeklaration.

Exempel

Per hade 10 Y-coin hos FTX, som han köpt för 150 000 kronor. Han har den 20 mars 2025 fått kompensation med 20 000 USD + ränta med 4 000 USD och kursen var då 10,18 kronor/USD.

Per anses ha sålt 10 Y-coin den 3 januari 2025 för 222 000 kronor (20 000 × 11,10) och redovisar därmed en kapitalvinst med 72 000 kronor (222 000 − 150 000).

Betalningen den 20 mars 2025 innebär att Per har avyttrat en fordran i USD för 203 600 kronor (20 000 × 10,18) och anskaffningsutgiften är 222 000 kronor, det vill säga samma belopp som försäljningsintäkten för 10 Y-coin. Per redovisar en kapitalförlust med 18 400 kronor (203 600 – 222 000).

Per har också fått en ränta med 4 000 USD, som motsvarar 40 720 kronor (4 000 × 10,18). Ränteinkomsten redovisar han vid punkt 7.2 i sin inkomstdeklaration.

Vad har hänt i Mt. Gox?

Bakgrund

Mt. Gox var en japansk handelsplats för bitcoin (cryptocurrency exchange). Kunderna förvarade sina bitcoin på konton hos Mt.Gox, vilka kan liknas vid en form av depåer. Kundernas bitcoin förvarades alltså på plånböcker som förvaltades av Mt.Gox.

Bitcoin har på något sätt försvunnit från plånböcker som förvaltades av Mt.Gox, vilket medförde att det inte fanns täckning för kundernas innehav av bitcoin på sina konton. Verksamheten på handelsplatsen stängdes i början av 2014 och bolaget försattes i konkurs.

Under konkursförfarandet har en viss mängd bitcoin återfunnits och tillförts konkursboet. Det innebar att delar av kundernas krav på att återfå värdet av sina förlorade bitcoin kan ske genom en så kallad ”rehabilitation proceeding”. Vissa kunder har innan återbetalningen sålt sin fordran till en tredje part.

Av tillgängliga uppgifter gör Skatteverket följande bedömning:

Hur beskattas försäljning av fordran?

Fordran är fastställd i yen (JPY) och är därmed en utländsk fordringsrätt. Det är möjligt att begära betalning i JPY eller i kryptotillgångar, vilket dock inte påverkar att försäljningen ändå avser en fordran i utländsk valuta.

Skatteverkets uppfattning är att omkostnadsbeloppet för den utländska fordran kan beräknas till det omkostnadsbelopp som hade gällt om du hade behållit dina kryptotillgångar respektive fiat-valuta när verksamheten stängde 2014. Om du till exempel hade 2 BTC med ett omkostnadsbelopp om 3 000 SEK och 100 000 JPY med ett omkostnadsbelopp om 700 SEK hos Mt. Gox när verksamheten stängdes är det totala omkostnadsbeloppet för den utländska fordran på Mt. Gox 3 700 SEK. Som försäljningspris ska du redovisa den ersättning som du fick för din fordran.

Du ska redovisa avyttringen för det inkomstår då du sålt din fordran. Har du till exempel sålt din fordran under 2023 ska du redovisa den i deklarationen 2024. Onoterade fordringar i utländsk valuta ska du redovisa på bilaga K4 under avsnitt D. Den del av eventuell kapitalförlust som beror på en förändring av valutakursen under innehavstiden ska du dock redovisa på K4 under avsnitt C.

Hur beskattas återbetalning genom ”rehabilitation proceeding”?

Den betalning som du får till följd av ”rehabilitation proceeding” får anses utgöra hel- eller delvis avyttring av en fordran. Oavsett om betalning sker i JPY eller i kryptotillgångar ska du alltså göra en kapitalvinstberäkning. Som försäljningspris ska du redovisa marknadsvärdet på erhållna tillgångar. Som omkostnadsbelopp gäller motsvarande vad som har beskrivits ovan under rubriken ”Hur beskattas försäljning av fordran?”. Om endast en del av den utländska fordran har återbetalats, sker beskattning av kapitalvinst eller avdrag för kapitalförlust först när omkostnadsbeloppet för fordringen har förbrukats

Bitcoin Cash har skapats genom en så kallad hard fork efter att verksamheten i Mt. Gox avslutades och påverkar därför inte omkostnadsbeloppet för din fordran.

Du ska redovisa avyttringen för det inkomstår då du avyttrat din fordran eller del av. Har du till exempel fått återbetalning av hela din fordran under 2024 ska du redovisa den i deklarationen 2025. Onoterade fordringar i utländsk valuta ska du redovisa på bilaga K4 under avsnitt D. Den del av eventuell kapitalförlust som beror på en förändring av valutakursen under innehavstiden ska du dock redovisa på K4 under avsnitt C.

Rättsinformation

- Särskilt om kryptotillgångar i inkomstslaget kapital (Rättslig vägledning) Länk till annan webbplats.

- Ställningstagande: Beskattning av bitcoin och andra s.k. virtuella valutor i inkomstslaget kapital (Rättslig vägledning) Länk till annan webbplats.

- Ställningstagande: Beskattning vid mining av bitcoin och andra virtuella valutor m.m. (Rättslig vägledning) Länk till annan webbplats, öppnas i nytt fönster.

- Ställningstagande: Kapitalvinstbeskattning vid överföring av kryptotillgång till en plattform för utlåning, byte eller förvaring (Rättslig vägledning) Länk till annan webbplats.

- Ställningstagande: Staking av ether i Ethereum 2.0 (Rättslig vägledning) Länk till annan webbplats.

- Ställningstagande: Kapitalvinstbeskattning – amortering av fordran i utländsk valuta (Rättslig vägledning) Länk till annan webbplats.

- Ställningstagande: Avdrag för kapitalförlust på en inte marknadsnoterad utländsk fordringsrätt (Rättslig vägledning) Länk till annan webbplats.