Företag

- Företag

- » Inkomstdeklaration

- » Deklarera enskild näringsverksamhet

- » Fylla i NE-bilagan

- » Fylla i NE-bilagan, exempel

Fylla i NE-bilagan, exempel

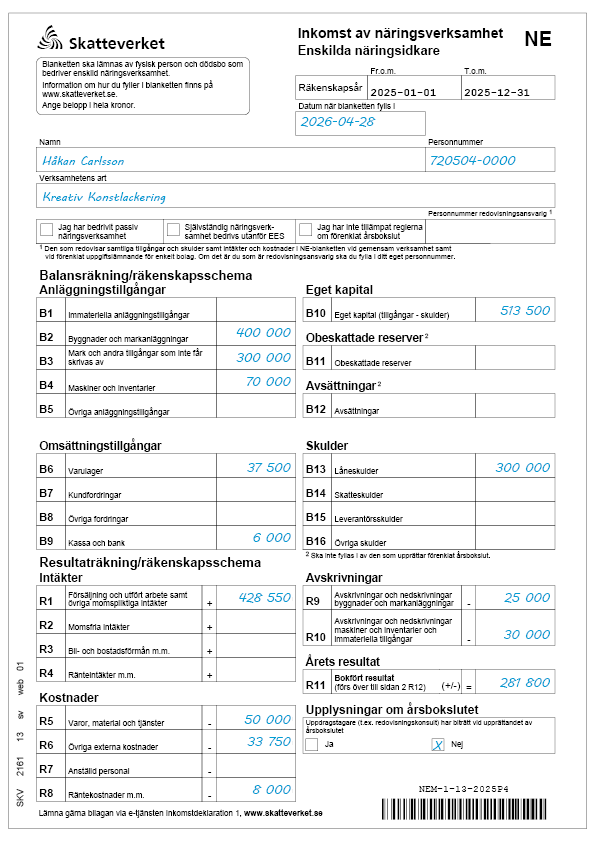

Här finns ett exempel som visar hur Håkan som driver enskild näringsverksamhet fyller i sin NE-bilaga.

Håkans verksamhet består av motivlackering. Verksamheten bedriver han i sin egen fastighet. Håkan börjar med att göra ett förenklat bokslut med en balans- och resultaträkning.

Du kan läsa mer om hur du gör ett förenklat bokslut i broschyren Bokföring, bokslut och deklaration del 1 (SKV 282).

Från det förenklade årsbokslutet för han över sina balans- och resultatposter till NE-bilagan.

I rutan B10, eget kapital, har han fyllt i summan 513 500 kronor. I denna summa ingår det redovisade resultatet, egna uttag med mera. Exemplet fortsätter med mer uppgifter och ifyllda blanketter.

Detta exempel utgår från pappersblanketten men med hjälp av vår e-tjänst Inkomstdeklaration 1 kan du på ett smidigt och enkelt sätt lämna din NE-bilaga digitalt.

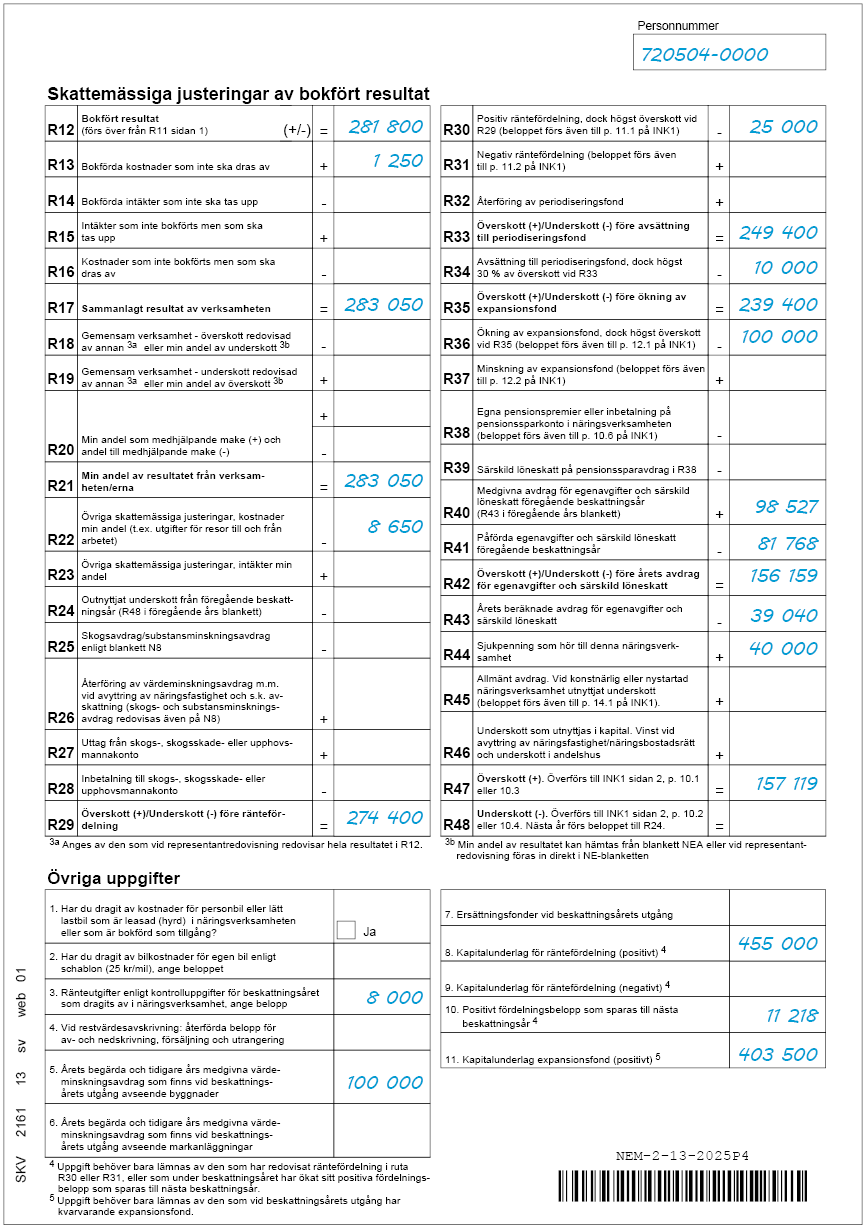

Håkans skattemässiga justeringar

R12 Bokfört resultat

Här för Håkan in det redovisade resultatet från ruta R11 på NE-bilagan.

R13 Bokförda kostnader som inte ska tas upp

Håkan har gjort avdrag i bokföringen för representation med 250 kronor per person för fem personer, det vill säga 1 250 kronor. Representationen avser en middag med leverantörer. Kostnad för representation avseende middag är inte avdragsgill. Hela kostnaden 1 250 kronor återlägger han därför här i ruta R13.

R22 Övriga skattemässiga justeringar, kostnader min andel

Håkan har kört bil till och från arbetslokalen. I denna ruta gör han avdrag för sina resor till och från arbetet. När han summerar sina mil och beräknar avdraget blir det totalt 19 650 kronor. Eftersom man bara får göra avdrag på kostnader som överstiger 11 000 kronor gör han avdrag för 8 650 kronor.

R30 Positiv räntefördelning

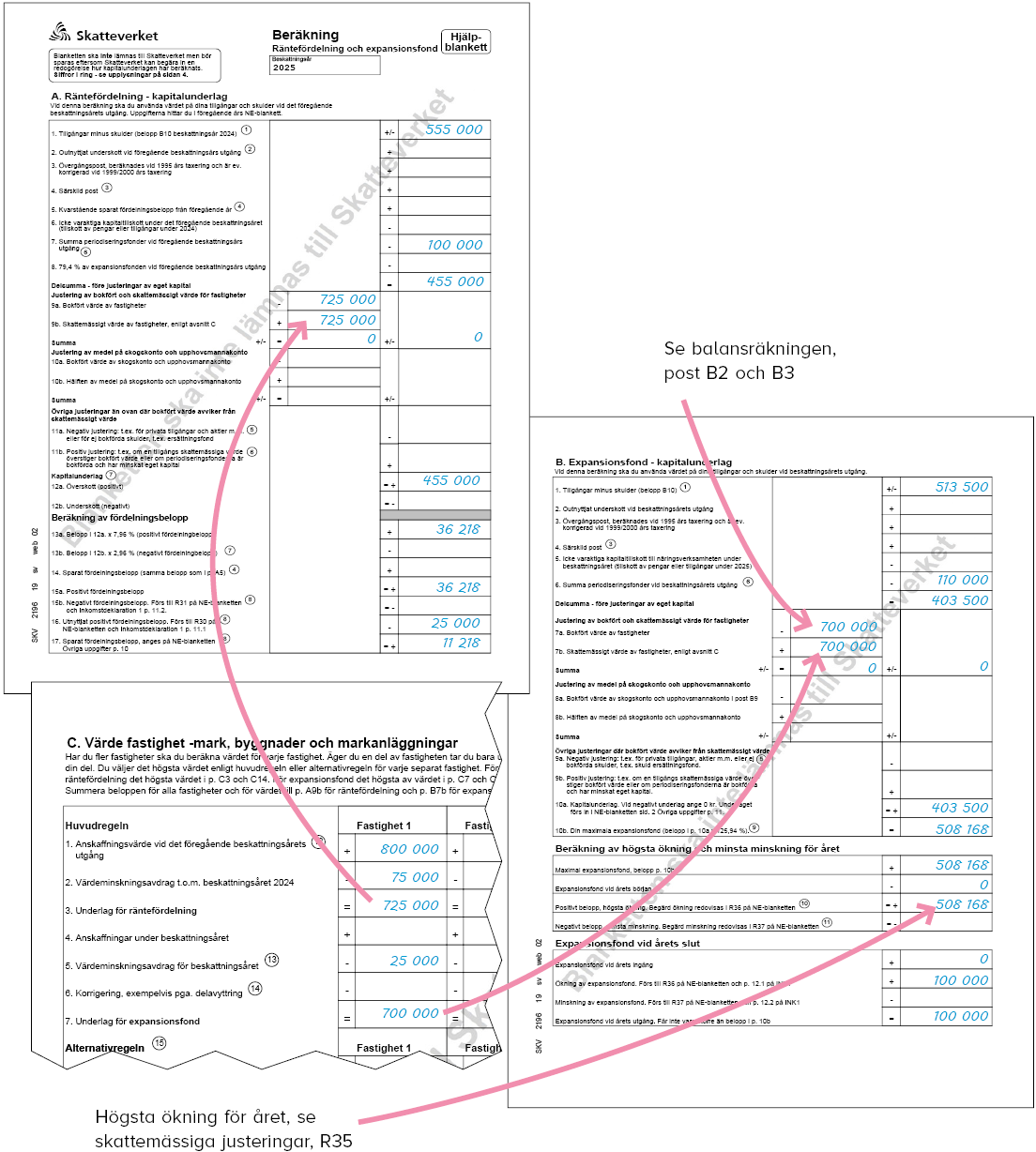

Håkan summerar sitt resultat. Eftersom han har ett positivt resultat räknar han fram ett kapitalunderlag för räntefördelning för att se om han kan utnyttja räntefördelning.

Han har en vinst i R29 och hans kapitalunderlag blir enligt hjälpblanketten SKV 2196, 455 000 kronor. Det innebär att han kan utnyttja ett positivt räntefördelningsbelopp på 39 221 kronor. Håkan väljer att göra avdrag med 25 000 kronor i år och spara resten till kommande år. Han fyller i 25 000 kronor i R30.

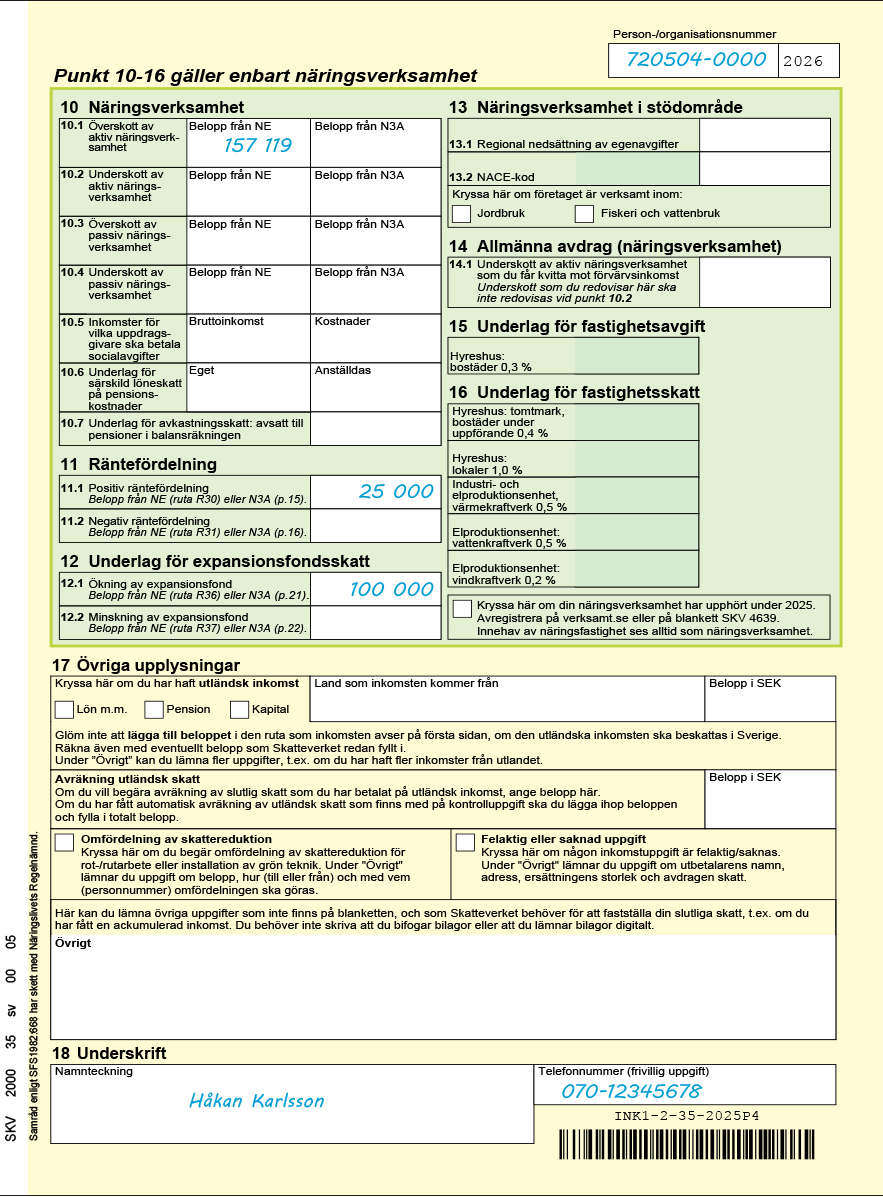

Under övriga uppgifter på Inkomstdeklaration 1 fyller han i kapitalunderlaget i punkt 8 och sparat fördelningsbelopp vid punkt 10. Han för även in 25 000 kronor i punkt 11.1 på Inkomstdeklaration 1.

R34 Periodiseringsfond

Efter avdrag för räntefördelning har Håkan en inkomst på 249 400 kronor. Han vill utnyttja avdrag för periodiseringsfond. Han beräknar att maximal periodiseringsfond är 74 820 kronor. Håkan vill bara sätta av 10 000 kronor och för in det i R34.

Tidigare år har Håkan gjort avdrag för periodiseringsfond med 100 000 kronor och dessa fonder har han inte återfört. Uppgiften behövs för att beräkna kapitalunderlaget för expansionsfond.

R36 Expansionsfond

Inkomster efter avdrag för periodiseringsfond är 239 400 kronor. Håkan vill även utnyttja reglerna om expansionsfond. Han beräknar underlaget på hjälpblanketten SKV 2196. Kapitalunderlaget vid expansionsfond är 403 500 kronor vilket innebär att expansionsfonden högst får uppgå till 508 168 kronor, förutsatt att hans överskott är så stort.

I Håkans fall får avdraget maximalt vara 239 400 (inkomsten i R35). Håkan vill öka expansionsfonden från 0 kronor till 100 000 kronor. Han fyller i 100 000 kronor i R36. Han fyller även i beloppet på Inkomstdeklaration 1, vid punkt 12.1. Kapitalunderlaget 403 500 kronor fyller han i under övriga uppgifter punkt 11.

R40–R43 Egenavgifter

Håkans inkomst efter expansionsfond är nu 139 400 kronor. Han ska nu göra avstämning mellan förra årets avsättning för egenavgifter och de avgifter som han fick betala.

Förra årets avsättning på 98 527 kronor för han över till R40. Påförda avgifter enligt Håkans slutskattebesked för inkomstår 2023 var 81 768 kronor. Dessa avgifter för han över till R41. Därefter summerar han inkomsten i R42 till 156 159 kronor och gör avdrag för årets egenavgifter med 39 040 kronor i R43.

R44 Sjukpenning

Håkan har fått en kontrolluppgift på 40 000 kronor från Försäkringskassan. Beloppet avser sjukpenning från annat än anställning.

Han för in beloppet 40 000 kronor i R44.

R47 Överskott

Håkan har efter dessa beräkningar ett överskott på 157 119 kronor som han för in i ruta R47 och sen för över till sin Inkomstdeklaration 1, punkt 10.1.

Håkans övriga uppgifter

Punkt 3

Enligt kontrolluppgifter från olika banker och kreditinstitut har Håkan betalat 40 000 kronor i ränteutgifter under året. Beloppet är också förifyllt i Håkans Inkomstdeklaration 1 i punkt 8.1. Av dessa ränteutgifter har han dragit av 8 000 kronor i sin näringsverksamhet (se ruta R8 på NE-bilagan). I punkt 3 anger Håkan 8 000 kronor. I Inkomstdeklarationen 1 ändrar Håkan det förifyllda beloppet till 32 000 kronor.

Punkt 5

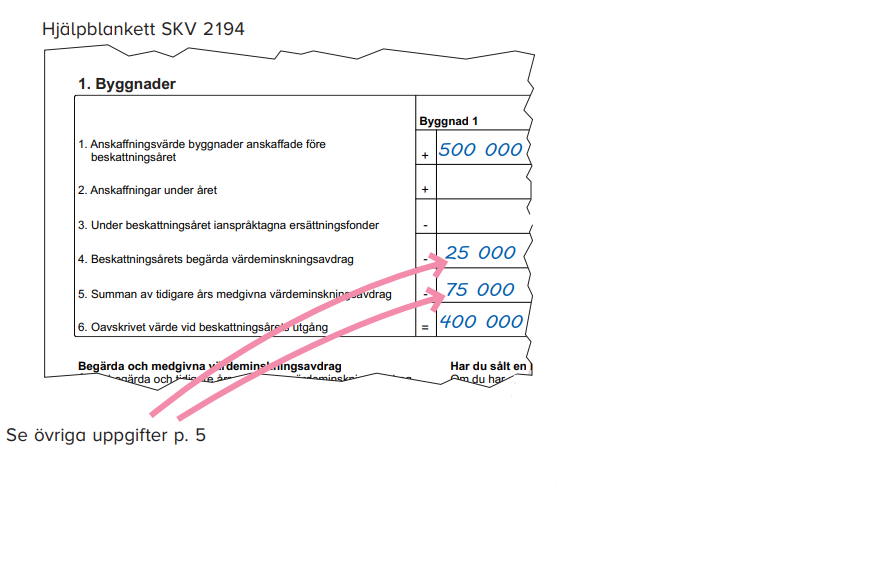

Värdeminskningsavdrag

I avsnitt 1 på hjälpblanketten Beräkning – Avskrivningar (SKV 2194), anger Håkan vilka värdeminskningsavdrag han har gjort på byggnaden. Han summerar beskattningsårets och tidigare års avdrag (se punkt 4 och 5 på hjälpblanketten) till 100 000 kronor.

Detta belopp är årets begärda och tidigare års godkända värdeminskningsavdrag för hans byggnad. Vid punkt 5 anger han 100 000 kronor.

Punkt 8

På hjälpblanketten SKV 2196, punkt 12a har han räknat ut att kapitalunderlaget för räntefördelning är 455 000 kronor. Beloppet för han över till punkt 8.

Punkt 10

Håkan har i hjälpblanketten SKV 2196 räknat fram ett positivt fördelningsbelopp till 39 221 kronor. Han utnyttjar 25 000 kronor av detta och sparar 14 221 kronor. Det sparade beloppet anger han vid punkt 10.

Punkt 11

Håkan har räknat fram kapitalunderlaget för expansionsfond till 403 500 kronor. Beloppet anger han vid punkt 11.