Privat

- Privat

- » Skatter

- » Värdepapper

- » Deklarera aktier och övriga värdepapper

- » Deklarera värdepapper – exempel

Exempel för dig som ska deklarera aktier och övriga värdepapper

Här har vi samlat exempel för dig som har sålt eller löst in aktier och övriga värdepapper under 2024. Exemplen visar hur du fyller i K4-bilagan som du ska lämna in tillsammans med din deklaration.

Vi visar några av exemplen i e-tjänsten och några på blankett men du kan deklarera alla värdepappersförsäljningar på vilket sätt du önskar. De situationer som visas i e-tjänsten går också bra att deklarera på blankett, och de situationer som visas på blankett går också bra att deklarera i e-tjänsten.

Du deklarerar enklast dina värdepappersförsäljningar i e-tjänsten. Där finns bilaga K4 skapad åt dig med de flesta uppgifter ifyllda. Det enda du behöver lägga till är ditt omkostnadsbelopp.

Aktier

Aktieförsäljning med vinst: aktier köpta vid ett tillfälle, alla sålda under 2025

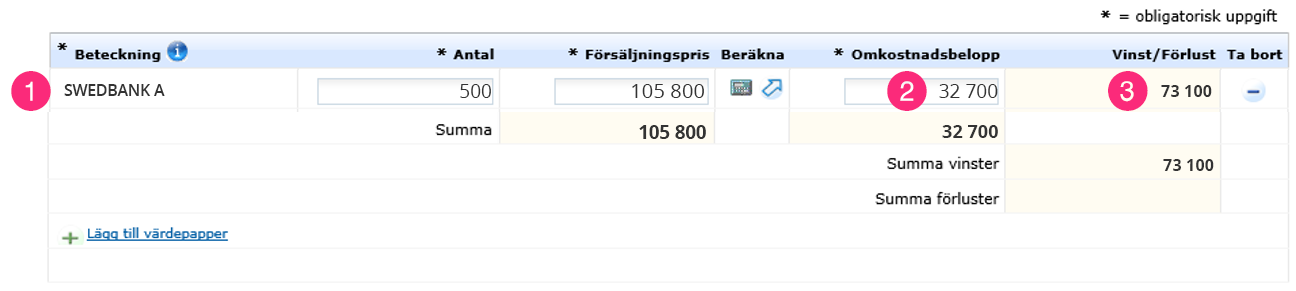

Anna köpte 500 aktier i Swedbank i november 2009. I april 2025 sålde hon samtliga aktier.

Har du köpt aktier vid ett tillfälle och sålt alla vid ett tillfälle behöver du inte göra någon genomsnittsberäkning. Detta gäller om det inte skett någon händelse i bolaget som påverkar omkostnadsbeloppet.

Försäljningspris

Anna sålde sina 500 aktier i Swedbank i april 2025 för 212 kronor per aktie.

(500 aktier × 212 kronor) - courtage 200 kronor = 105 800 kronor

Antalet sålda aktier och försäljningspris är förifyllt i e-tjänsten.

Omkostnadsbelopp

Anna köpte aktierna i november 2009 för 65 kronor per aktie.

(500 aktier × 65 kronor) + courtage 200 kronor = 32 700 kronor

Anna fyller i omkostnadsbeloppet på 32 700 kronor i bilaga K4 i e-tjänsten.

Vinst

E-tjänsten beräknar då hennes vinst till 73 100 kronor.

105 800 kronor - 32 700 kronor = 73 100 kronor

Aktieförsäljning med vinst, fondförsäljning med vinst, försäljning av tilldelade teckningsrätter

Har du köpt aktier vid ett tillfälle och sålt alla vid ett tillfälle behöver du inte göra någon genomsnittsberäkning. Detta gäller om det inte skett någon händelse i bolaget som påverkar omkostnadsbeloppet.

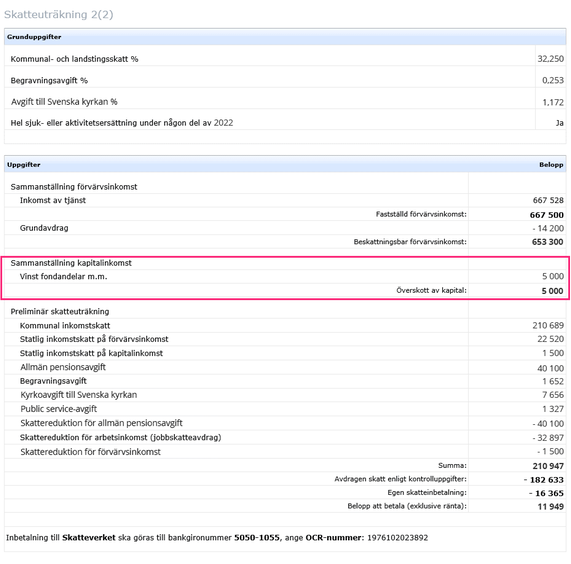

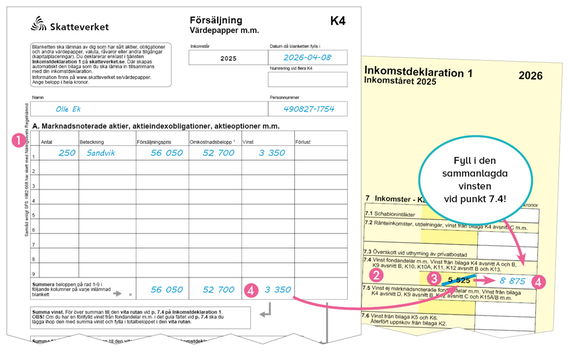

Olle har sålt aktier, fonder och teckningsrätter och behöver nu räkna ut hur stor vinst han har gjort. När han har räknat ut det ska han fylla i beloppen i K4-bilagan och Inkomstdeklaration 1.

Försäljningspris

Olle sålde 250 aktier i Sandvik i juli 2025 för 225 kronor per aktie.

(250 aktier × 225 kronor) - courtage 200 kronor = 56 050 kronor

Omkostnadsbelopp

Olle köpte sina 250 aktier i juni 2023 för 210 kronor per aktie.

(250 aktier × 210 kronor) + courtage 200 kronor = 52 700 kronor

Vinst

56 050 kronor – 52 700 kronor = 3 350 kronor

Olles vinst blir 3 350 kronor.

Olle fyller i 3 350 under Vinst i bilaga K4.

Olle har även sålt andelar i en aktiefond med vinst på 5 000 kronor. Beloppet ingår i beloppet vid punkt 7.4 i hans inkomstdeklaration.

Olle har 3000 aktier i BE Group AB. BE Group beslutade om nyemission under 2025 och som aktieägare blev Olle tilldelad 3000 teckningsrätter i augusti 2025. Olle ville inte teckna några nya aktier och sålde därför sina teckningsrätter i september för 20 öre styck.

Försäljningspris

(3000 teckningsrätter × 20 öre) - courtage 75 kronor = 525 kronor

Omkostnadsbelopp

Teckningsrätter som har tilldelats på grund av aktieinnehav har ingen anskaffningsutgift. Olles omkostnadsbelopp blir därför noll kronor.

Vinst

525 kronor - 0 kronor = 525 kronor

Olles vinst blir 525 kronor.

Olle behöver inte redovisa vinsten i bilaga K4. Vinsten finns redan med i hans inkomstdeklaration, vid punkt 7.4 .

Så fyller Olle i Inkomstdeklaration 1

Vinsten på aktierna (3 350 kronor) lägger Olle ihop med den förifyllda vinsten på teckningsrätter och fondandelar, 5 525 kronor (525 kronor + 5 000 kronor). Han fyller i totalbeloppet 8 875 kronor (3 350 kronor + 5 525 kronor) vid punkt 7.4 på inkomstdeklarationen. Samtidigt stryker han det förifyllda beloppet, 5 525 kronor, på inkomstdeklarationen.

Schablonmetoden: försäljning av gamla aktier

Johan sålde sina 685 aktier i Handelsbanken A i april 2025 för 105 kronor per aktie. Johan köpte aktierna på 1980-talet och saknar sin avräkningsnota. Han använder därför schablonmetoden.

Försäljningspris

(685 aktier × 105 kronor) – courtage 125 kronor = 71 800 kronor

Antalet sålda aktier och försäljningspris är förifyllt i e-tjänsten.

Omkostnadsbelopp enligt schablonmetoden

Om Johan klickar på miniräknaren i e-tjänsten beräknas omkostnadsbeloppet enligt schablonmetoden automatiskt.

Omkostnadsbeloppet beräknas till 14 360 kr.

71 800 kronor × 20 % = 14 360 kronor

Vinst

Johans vinst blir 57 440 kronor (71 800 kronor - 14 360 kronor).

Schablonmetoden: försäljning av ärvda aktier och fondförsäljning med förlust

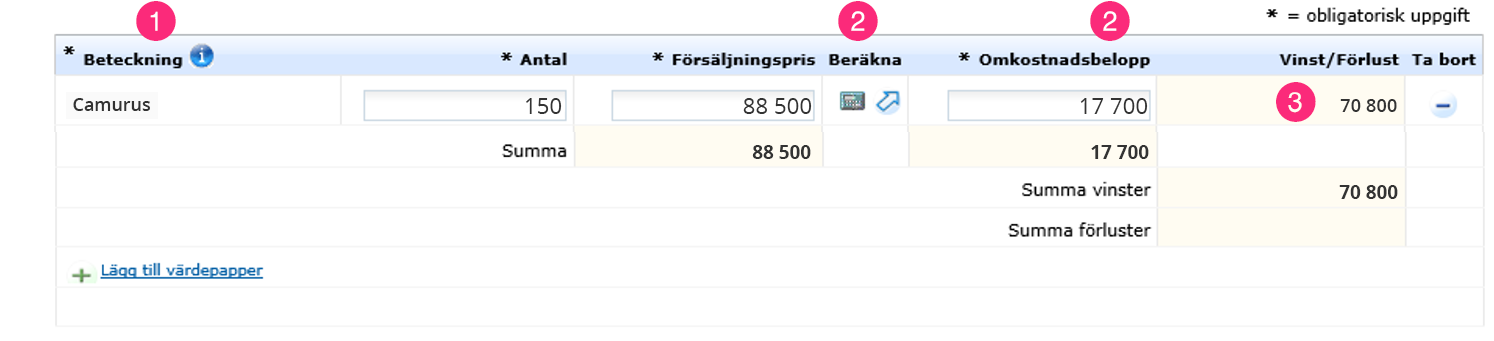

Lennart sålde sina 150 aktier i Camurus i januari 2025 för 591 kronor per aktie.

Försäljningspris

(150 aktier × 591 kronor) - courtage 150 kronor = 88 500 kronor

Antal sålda aktier och försäljningspris finns förifyllt i e-tjänsten.

Omkostnadsbelopp enligt schablonmetoden

Eftersom Lennart har ärvt sina aktier känner han inte till det faktiska omkostnadsbeloppet. Därför använder han schablonmetoden när han ska räkna ut omkostnadsbeloppet.

Om Lennart klickar på miniräknaren i e-tjänsten beräknas omkostnadsbeloppet automatiskt:

Omkostnadsbeloppet beräknas till 17 700 kronor.

Försäljningspris 88 500 kronor × 20 procent = 17 700 kronor

Vinst

Lennarts vinst blir då 70 800 kronor (88 500 kronor - 17 700 kronor).

Lennart har dessutom sålt andelar i en aktiefond med förlust på 65 800 kronor. Beloppet finns förifyllt i e-tjänsten och ska inte ändras.

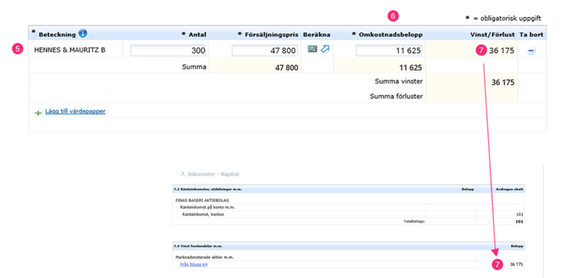

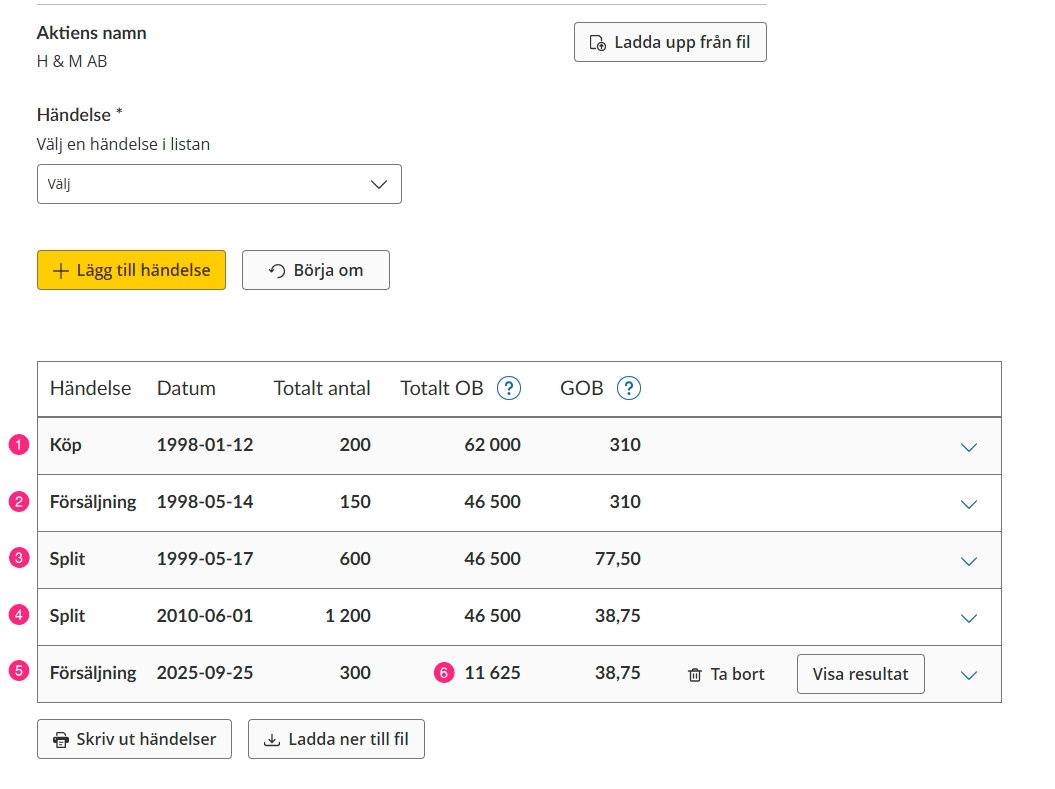

Genomsnittsmetoden: köp, försäljning och split

Köp

I januari 1998 köpte Jessica 200 aktier i Hennes & Mauritz för 309 kronor per aktie.

Det totala omkostnadsbeloppet var (200 × 309 kronor) + 200 kronor (courtage) = 62 000 kronor. Det genomsnittliga omkostnadsbeloppet blev 310 kronor (62 000 kronor delat med 200 aktier).

Försäljning

Senare under 1998 sålde Jessica 50 aktier. Hon hade därefter 150 aktier kvar (200 – 50). Hon utnyttjade 15 500 kronor av sitt totala omkostnadsbelopp vid försäljningen (50 aktier × genomsnittligt omkostnadsbelopp 310 kronor).

Det totala omkostnadsbeloppet sjönk därefter till 46 500 kronor (62 000 kronor – 15 500 kronor).

Det genomsnittliga omkostnadsbeloppet är oförändrat 310 kronor (46 500 kronor delat med 150 aktier).

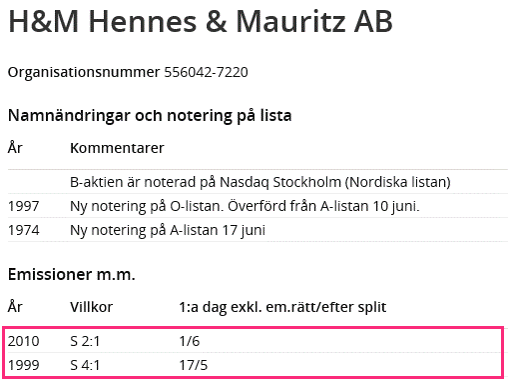

Split

1999 skedde en split (4:1) och Jessica hade därefter 600 akter (4 × 150 aktier).

Det totala omkostnadsbeloppet är oförändrat 46 500 kronor. Det genomsnittliga omkostnadsbeloppet sjönk däremot till 77,50 kronor (46 500 kronor delat med 600 aktier).

I juni 2010 skedde ännu en split (2:1), och efter denna hade Jessica 1 200 aktier (2 × 600 aktier). Det totala omkostnadsbeloppet är oförändrat 46 500 kronor.

Det genomsnittliga omkostnadsbeloppet sjönk ytterligare till 38,75 kronor (46 500 kronor delat med 1 200 aktier).

Försäljning av aktier som Jessica ska redovisa i deklarationen 2026

Jessica sålde 300 aktier den 25 september 2025 för 160 kronor per aktie. Försäljningspriset (efter avdrag för courtage) blev 47 800 kronor. Antal sålda aktier och försäljningspris finns förifyllt i e-tjänsten.

Hon räknar ut omkostnadsbeloppet enligt genomsnittsmetoden för de 300 aktier hon säljer: 300 × 38,75 = 11 625 kronor. Jessica fyller i omkostnadsbeloppet på 11 625 kronor i bilaga K4 i e-tjänsten.

Hennes vinst blir då 36 175 kronor (47 800 – 11 625).

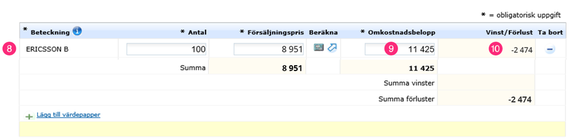

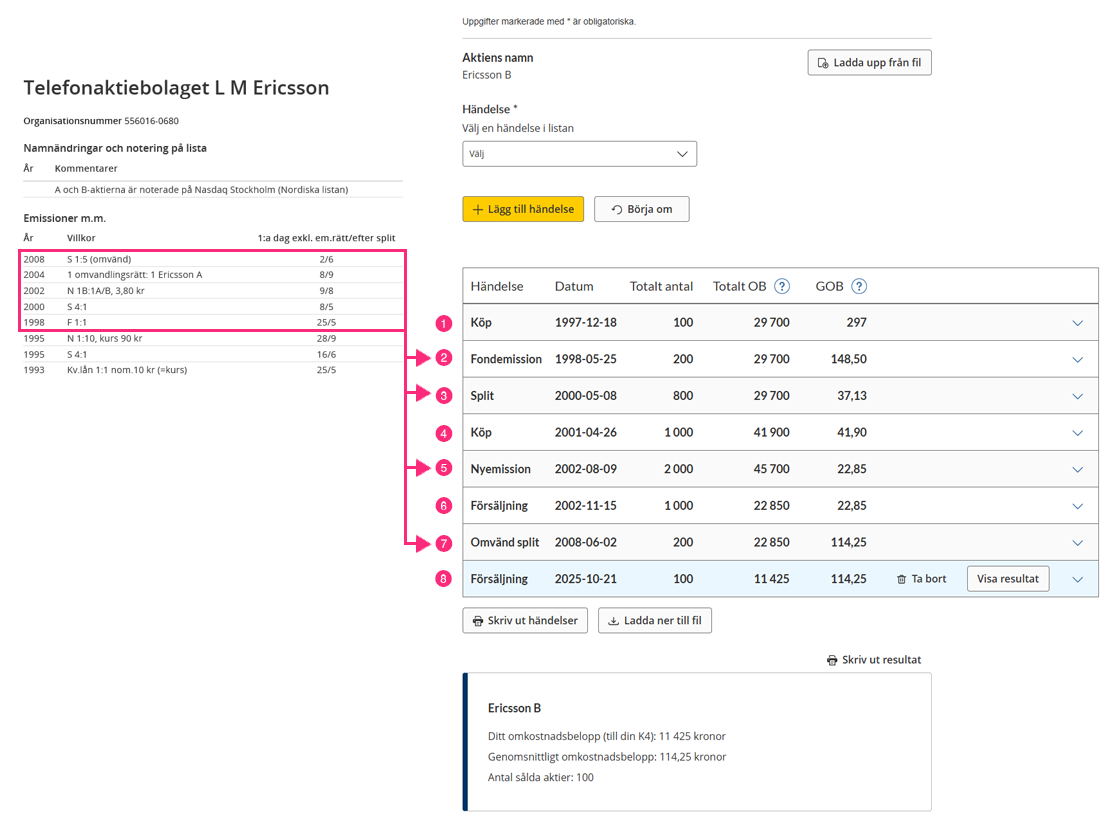

Genomsnittsmetoden: köp, fondemission, split, nyemission och försäljning

Köp

År 1997 köpte Kjell 100 B-aktier i Ericsson för 295 kronor per aktie.

Det totala omkostnadsbeloppet var (100 × 295 kronor) + 200 kronor courtage = 29 700 kronor. Det genomsnittliga omkostnadsbeloppet per aktie blev 297 kronor (29 700 kronor delat med 100 aktier).

Fondemission

År 1998 skedde en fondemission (1:1) i Ericsson. Kjell fick då ytterligare lika många aktier som han hade tidigare utan att betala något för de nya aktierna. Kjell hade därefter 200 aktier.

Det totala omkostnadsbeloppet var fortfarande 29 700 kronor. Det genomsnittliga omkostnadsbeloppet minskade däremot till 148,50 kronor per aktie (29 700 kronor delat med 200 aktier).

Split

År 2000 skedde en split i Ericsson (4:1) och Kjell hade därefter 800 aktier (4 × 200 aktier). Kjell betalade inget för de splittade aktierna.

Det totala omkostnadsbeloppet var fortfarande 29 700 kronor. Det

genomsnittliga omkostnadsbeloppet minskade till 37,12 kronor per aktie (29 700 kronor delat med 800 aktier).

Köp

År 2001 köpte Kjell ytterligare 200 B-aktier i Ericsson för 60 kronor per aktie. Kjell betalade totalt 12 200 kronor för de nya aktierna, (200 aktier × 60 kronor) + 200 kronor (courtage).

Det totala omkostnadsbeloppet blev 41 900 kronor (29 700 kronor + 12 200 kronor). Det genomsnittliga omkostnadsbeloppet per aktie blev 41,90 kronor (41 900 kronor delat med 1 000 aktier).

Nyemission

År 2002 skedde en nyemission (1B:1 A/B) i Ericsson till en teckningskurs på 3,80 kronor per aktie. Kjell fick 1 000 teckningsrätter. Han valde att köpa 1 000 nya B-aktier för sina teckningsrätter. Kjell betalade 3 800 kronor (inget courtage) för de nya aktierna (1 000 aktier × 3,80 kronor).

Det totala omkostnadsbeloppet blev 45 700 kronor (41 900 kronor + 3 800 kronor). Det genomsnittliga omkostnadsbeloppet per aktie blev 22,85 kronor (45 700 kronor delat med 2 000 aktier).

Försäljning av aktier som Kjell redovisade i deklarationen 2003

Kjell sålde 1 000 B-aktier i Ericsson i november 2002 för 9,50 kronor per aktie.

(1 000 aktier × 9,50 kronor) – courtage 200 kronor = 9 300 kronor

Han räknade ut att omkostnadsbeloppet enligt genomsnittsmetoden för de 1 000 aktier han sålde var 22 850 kronor (1 000 aktier × genomsnittligt omkostnadsbelopp 22,85 kronor). Förlusten blev 13 550 kronor (9 300 kronor – 22 850 kronor).

Det totala omkostnadsbeloppet sjönk till 22 850 kronor (45 700 kronor – 22 850 kronor). Det genomsnittliga omkostnadsbeloppet per aktie var oförändrat, 22,85 kronor (22 850 kronor delat med 1 000 aktier).

Omvänd split

I juni 2008 skedde en omvänd split i Ericsson (1:5) och Kjell hade därefter 200 aktier (1000 delat med 5).

Det totala omkostnadsbeloppet var fortfarande 22 850 kronor. Det genomsnittliga omkostnadsbeloppet ökade till 114,25 kronor per aktie (22 850 kronor delat med 200 aktier).

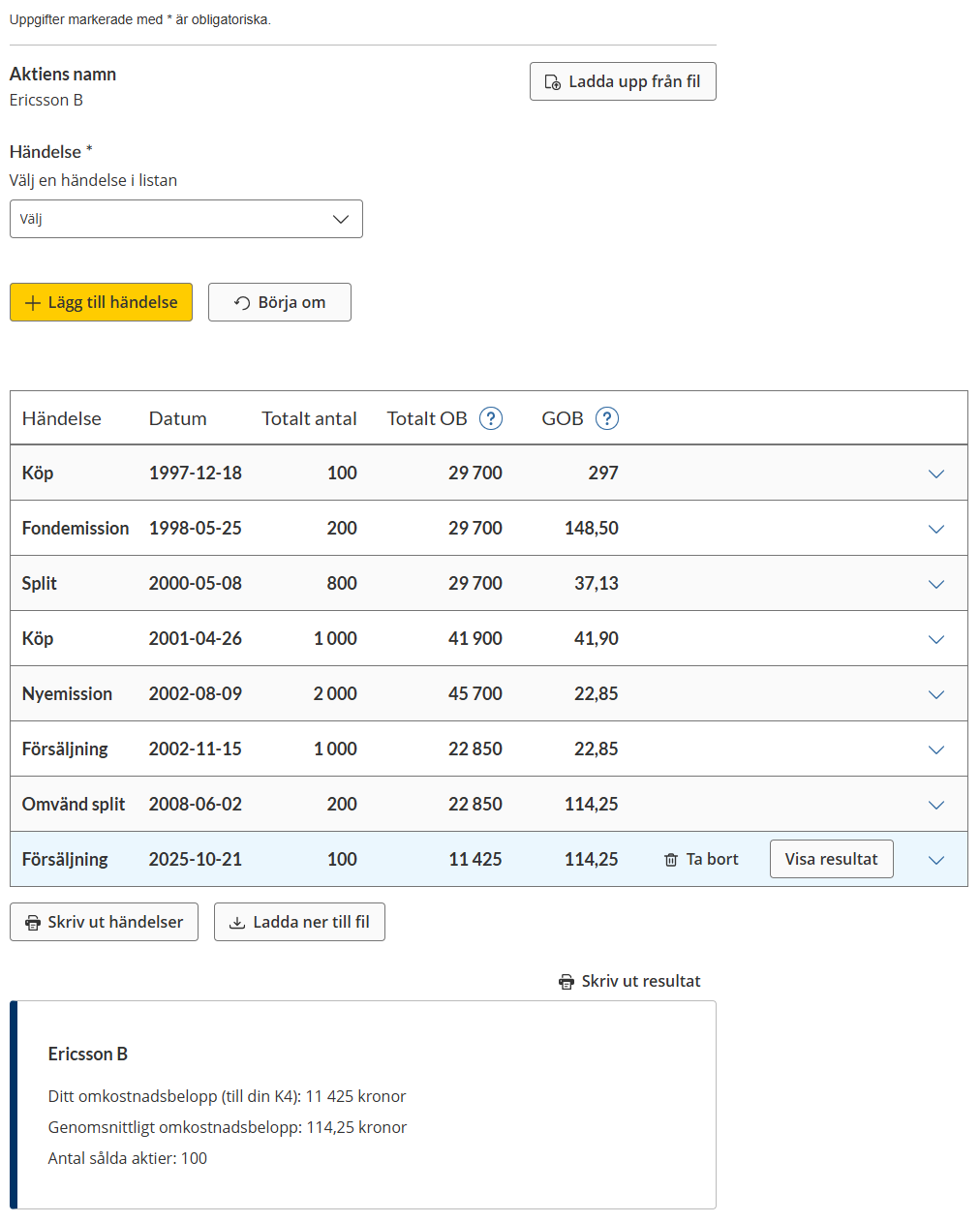

Försäljning av aktier som Kjell ska redovisa i deklarationen 2026

Den 21 oktober 2025 sålde Kjell 100 B-aktier i Ericsson för 90 kronor per aktie.

Försäljningspriset var 8 951 kronor

(100 aktier × 90 kr) – courtage 49 kronor = 8 951 kronor

Uppgifter om antal sålda aktier och försäljningspris finns förifyllt i e-tjänsten.

Han ska nu dra av omkostnadsbeloppet för aktierna.

Han räknar ut att omkostnadsbeloppet enligt genomsnittsmetoden för de 100 aktier han säljer är 11 425 kronor (100 aktier × 114,25 kronor). Kjell fyller i omkostnadsbeloppet på 11 425 kronor i K4-bilagan i e-tjänsten.

Han redovisar därmed en förlust på 2 474 kronor (8 951 kronor – 11 425 kronor).

70 procent av förlusten (1 731 kronor) får dras av. Kvoteringen till 70 procent görs automatiskt av Skatteverket.

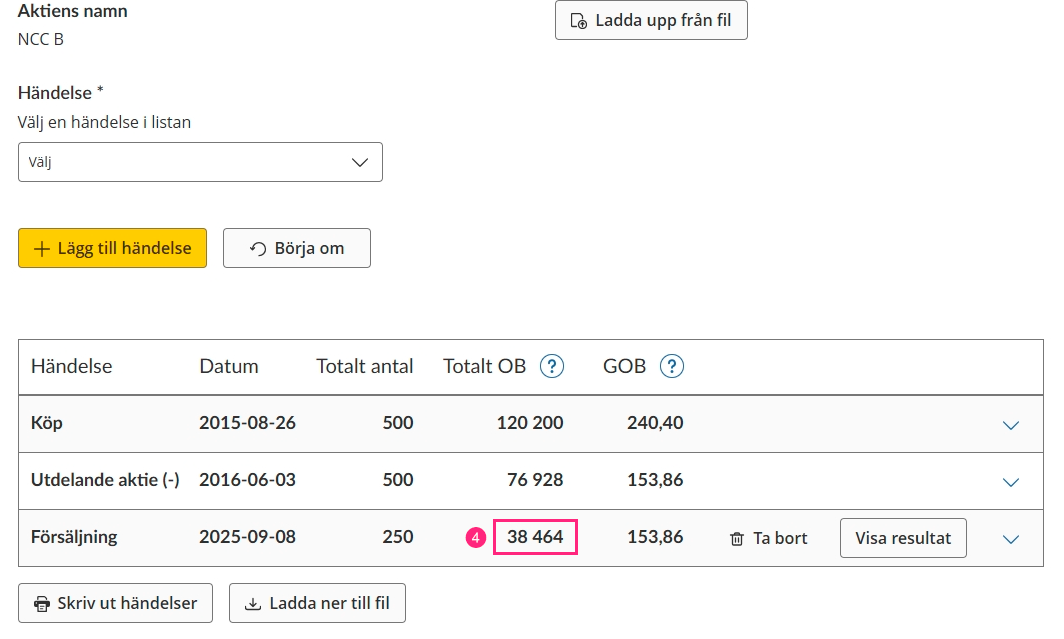

Försäljning efter utdelning av aktier (avknoppning)

Erik sålde 250 aktier i NCC B den 8 september 2025 för 198 kronor per aktie.

Försäljningspris

Eriks avräkningsnota visar att han har fått 49 300 kronor för sina aktier.

(250 × 198 kronor) – courtage 200 kronor = 49 300 kronor

Omkostnadsbelopp

Omkostnadsbeloppet är 38 464 kronor. Läs nedan hur Erik har beräknat omkostnadsbeloppet.

Omkostnadsbelopp – NCC och Bonava

Erik köpte 500 B-aktier i NCC i augusti 2015. Han plockar fram sin avräkningsnota. På den står det att han betalade 120 200 kronor för aktierna.

(500 aktier × 240 kronor) + courtage 200 kronor = 120 200 kronor

Den 3 juni 2016 delade NCC ut aktier i Bonava. Erik fick en B-aktie i Bonava för varje B-aktie i NCC. Utdelningen var skattefri, men i stället ska omkostnadsbeloppet delas upp mellan de ursprungliga och de utdelade aktierna. Av Skatteverkets allmänna råd (SKV A 2016:12) framgår att 36 procent av omkostnadsbeloppet, eller för Eriks del 43 272 kronor (120 200 kronor × 36 procent), hör till B-aktierna i Bonava.

Erik har nu kvar ett omkostnadsbelopp på 76 928 kronor i NCC (120 200 kronor – 43 272 kronor). Det genomsnittliga omkostnadsbeloppet är 153,856 kronor (76 928 kronor delat med 500 aktier).

Den 8 september 2025 säljer Erik 250 av sina 500 aktier i NCC. Försäljningspriset efter avdrag för courtage uppgår till 49 300 kronor. Antal sålda aktier och försäljningspris finns förifyllt i e-tjänsten.

Han räknar ut sitt omkostnadsbelopp vid denna försäljning till 38 464 kronor (genomsnittligt omkostnadsbelopp 153,856 kronor × 250 aktier). Erik fyller i omkostnadsbeloppet på 38 464 kronor i bilaga K4 i e-tjänsten.

Han har kvar ett omkostnadsbelopp på 38 464 kronor (76 928 kronor – 38 464 kronor) för de återstående 250 aktierna.

Eriks förlust blir 10 836 kronor (49 300 kronor – 38 464 kronor).

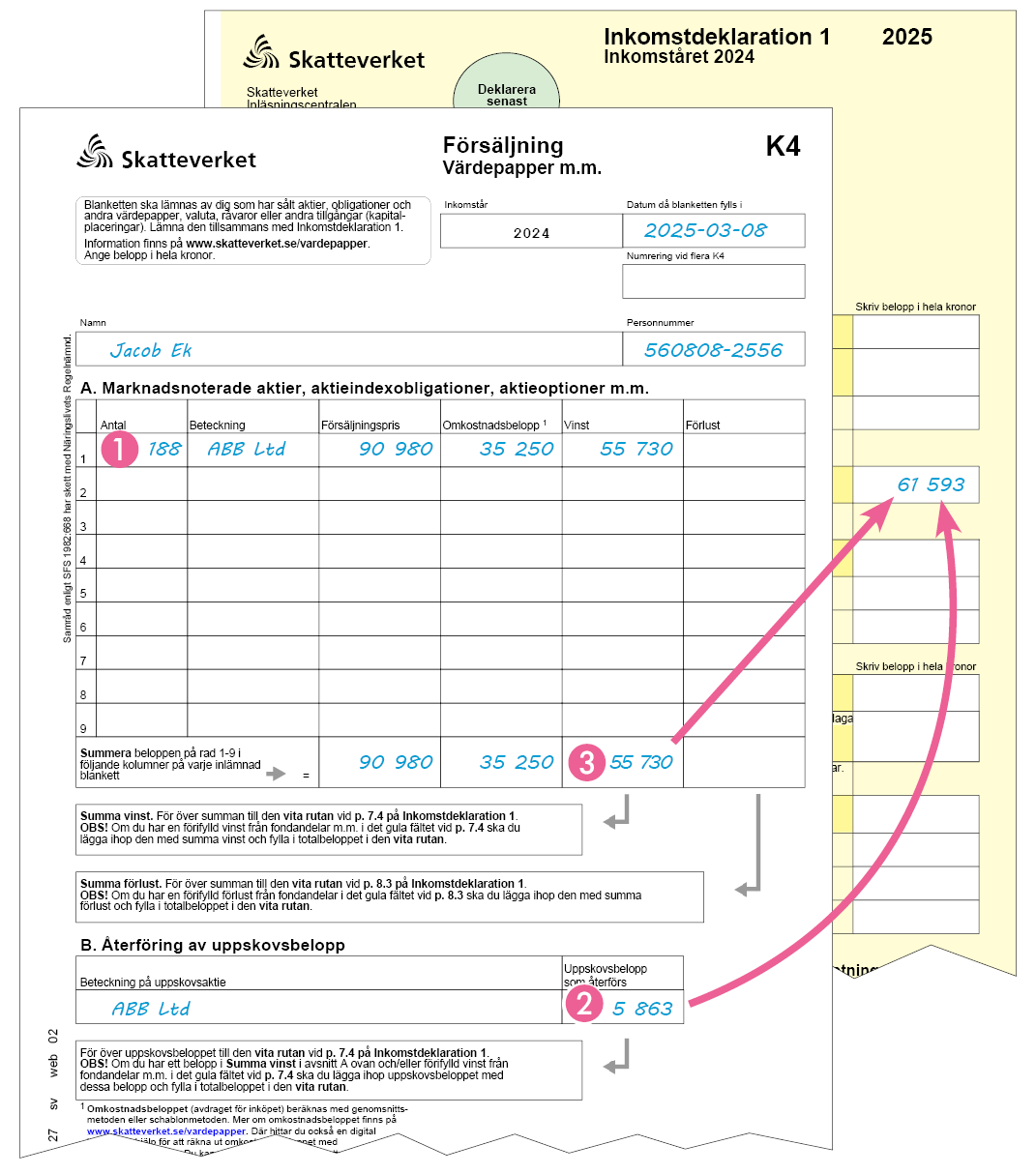

Återföring av uppskovsbelopp i ABB

Om du fick uppskov med vinsten vid ett aktiebyte inkomståren 1999, 2000, 2001 eller 2002 ska uppskovet återföras till beskattning om du har sålt de mottagna uppskovsaktierna eller överfört dem till ett investeringssparkonto under inkomståret 2024. Observera att du också måste återföra ditt uppskov om du flyttar från Sverige till ett land utanför EES-området eller om bolaget upphör, till exempel vid konkurs. Du kan även frivilligt återföra ditt uppskov till beskattning, helt eller delvis, utan att ha sålt några aktier.

I specifikationen till inkomstdeklarationen finns information om ditt uppskov från inkomståren 1999, 2000, 2001 och 2002. Specifikationen innehåller information om vilka aktier som avses samt hur stort det kvarvarande uppskovsbeloppet är. I aktiehistoriken finns information om omkostnadsbelopp, namnändringar med mera för de vanligaste aktierna med uppskov.

Försäljningspris

I mars 2024 sålde Jacob sina aktier i ABB Ltd för 485 kronor per aktie.

(188 aktier × 485 kronor) - courtage 200 kronor = 90 980 kronor

Omkostnadsbelopp

188 aktier × 187,50 kronor = 35 250 kronor

Läs här nedanför hur Jacob har beräknat omkostnadsbeloppet.

Vinst

90 980 kronor - 35 250 kronor = 55 730 kronor

Jacobs vinst blir 55 730 kronor.

Uppskovsbeloppet på 5 863 kronor ska återföras till beskattning i avsnitt B på bilaga K4 eftersom uppskovsaktierna är sålda.

Vinsten på aktierna i ABB Ltd, 55 730 kronor, summerar han tillsammans med uppskovsbeloppet 5 863 kronor och för över totalsumman 61 593 kronor (55 730 kronor + 5 863 kronor) vid punkt 7.4.

Fakta: Omkostnadsbelopp ABB

Inkomståret 1999 bytte Jacob 300 aktier i ABB AB mot 47 aktier i ABB Ltd. Han fyllde då i blanketten K4B och begärde uppskov med den beräknade vinsten på 5 863 kronor.

Av Riksskatteverkets rekommendation RSV S 1999:34 framgår att omkostnadsbeloppet kan beräknas till 750 kronor per aktie i ABB Ltd.

Den 7 maj 2001 genomfördes en split (4:1) av ABB Ltd-aktien (delning). Detta innebär att omkostnadsbeloppet för 1 aktie i stället delas upp på 4 aktier, och att det nya omkostnadsbeloppet per ABB Ltd-aktie efter splitten blir 187,50 kronor (750 kronor dividerat med 4). Efter splitten har Jacob 188 aktier i ABB Ltd (47 aktier × 4).

Fakta: Nyemission 2003

Under 2003 genomförde ABB Ltd en nyemission. Jacob var inte med i nyemissionen utan sålde sina teckningsrätter.

Nyemissionsvillkoren var N 7:10, 23,15 kronor. 10 gamla aktier gav således rätt att köpa 7 nya aktier till kursen 23,15 kronor per aktie. Om Jacob hade deltagit i nyemissionen hade han således fått köpa ytterligare 131 aktier (188 aktier ÷ 10 × 7) för 23,15 kronor per aktie vilket hade påverkat hans genomsnittliga omkostnadsbelopp.

Inlösen

Inlösen är en försäljning av aktierna till bolaget, och därför ska du redovisa din vinst eller förlust vid försäljningen på en K4-bilaga.

Äger du aktier i något av dessa bolag kan du ha varit med på inlösen av aktier under 2024:

- Betsson AB pdf, 388 kB.

- Björn Borg AB pdf, 311 kB.

- Sectra AB pdf, 436 kB.

- Kinnevik AB pdf, 383 kB.

- Creaspac AB pdf, 225 kB.

- Volvo Car AB pdf, 242 kB.

Om du känner dig osäker på om du har löst in aktier i ett bolag under 2024 kan du se i din specifikation till inkomstdeklarationen eller i e-tjänsten Inkomstdeklaration 1 om det finns kontrolluppgift på inlösta aktier. Efter aktiens namn står i sådant fall beteckningen IL.

Övriga värdepapper

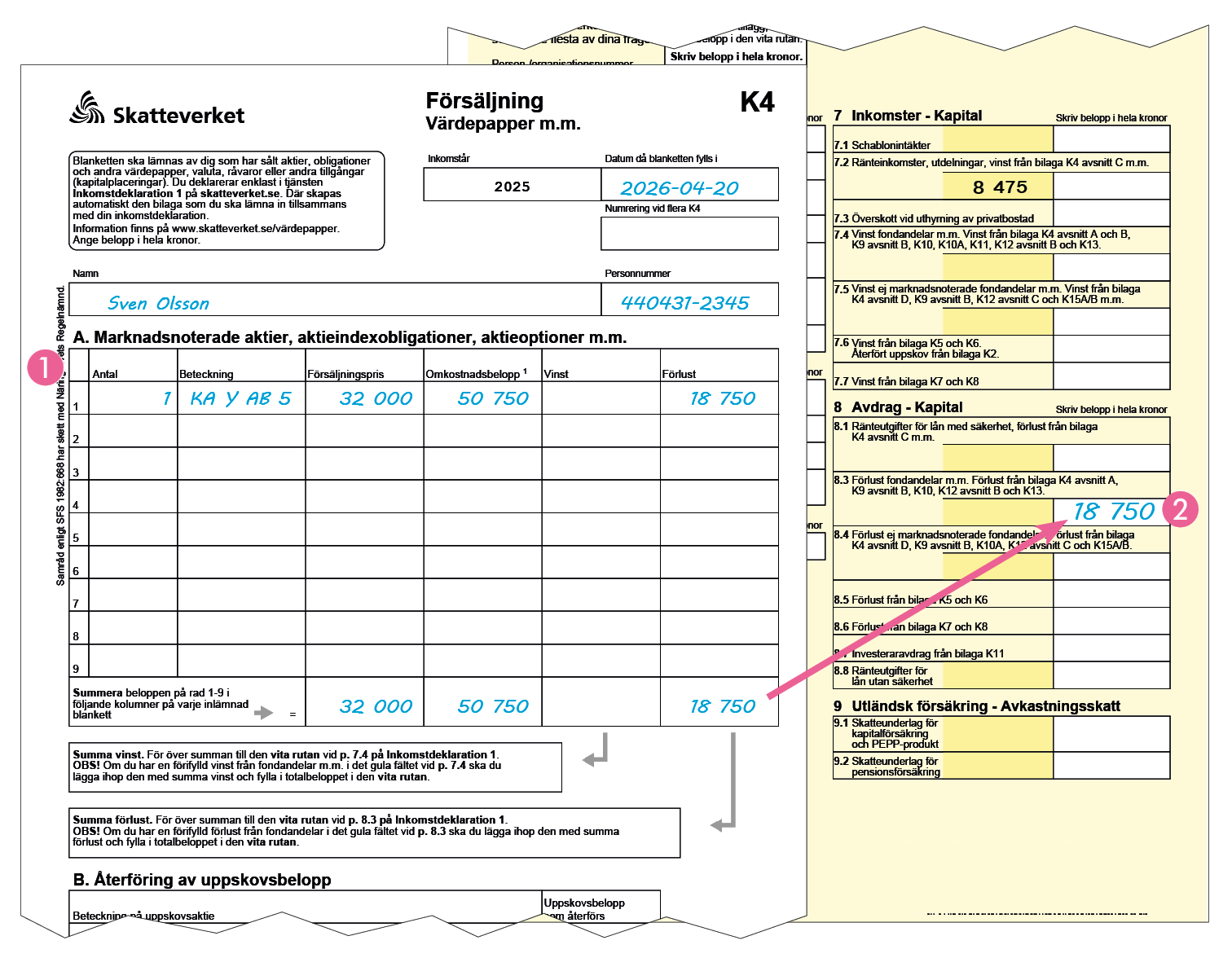

Inlösen av kapitalandelsbevis

Har du löst in eller sålt marknadsnoterade kapitalandelsbevis ska du redovisa dessa på bilaga K4, avsnitt A. Av kontrolluppgiften framgår inlösenbeloppet eller försäljningspriset. Ditt inköpspris framgår av den avräkningsnota som du fick vid köpet. Aktiebolagslagen ger möjlighet att utfärda vinst- och kapitalandelsbevis. Genom dessa instrument kan man i praktiken skapa ett värdepapper som ger samma avkastning till investerare som vad aktier skulle kunna ge utan att späda ut aktieinnehavet. Ett kapitalandelsbevis är ett lån där räntan knyts till bolagets vinst, kursutveckling eller utdelning.

Exempel

Sven köpte i september 2023 ett marknadsnoterat kapitalandelsbevis genom sin nätmäklare på nominellt 50 000 kronor som utfärdats av företag Y AB. Kapitalandelsbeviset löstes in under hösten 2025 och inlösenkursen uppgick till 32 000 kr. Några ytterligare utbetalningar kommer inte att ske. Under löptiden har Sven årligen erhållit 6 procent i ränta på det utlånade beloppet. Med anledning av denna inlösen har Sven fått två kontrolluppgifter.

Den ena avser den årliga avkastningen i form av ränta på 3 000 kronor (6 procent av 50 000 kronor), varav 900 kronor innehållits i preliminär skatt. Utbetalt belopp för den årliga avkastningen var således 2 100 kronor (3 000 kronor - 900 kronor). Den årliga avkastningen ingår i den förifyllda ränteinkomsten (8 475 kronor) på inkomstdeklarationen.

Den andra kontrolluppgiften på 32 000 kronor avser det inlösta kapitalandelsbeviset som ska redovisas på följande sätt:

Försäljningspris

Utbetalt belopp för kapitalandelsbevis, KA Y AB 5: 32 000 kronor

Omkostnadsbelopp

Inköpspris 50 000 kronor + courtage 750 kronor = 50 570 kronor

Förlust

32 000 kronor – 50 750 kronor = 18 750 kronor

Svens förlust blir 18 750 kronor.

Sven för över förlusten på 18 750 kronor till inkomstdeklarationen (vid punkt 8.3).

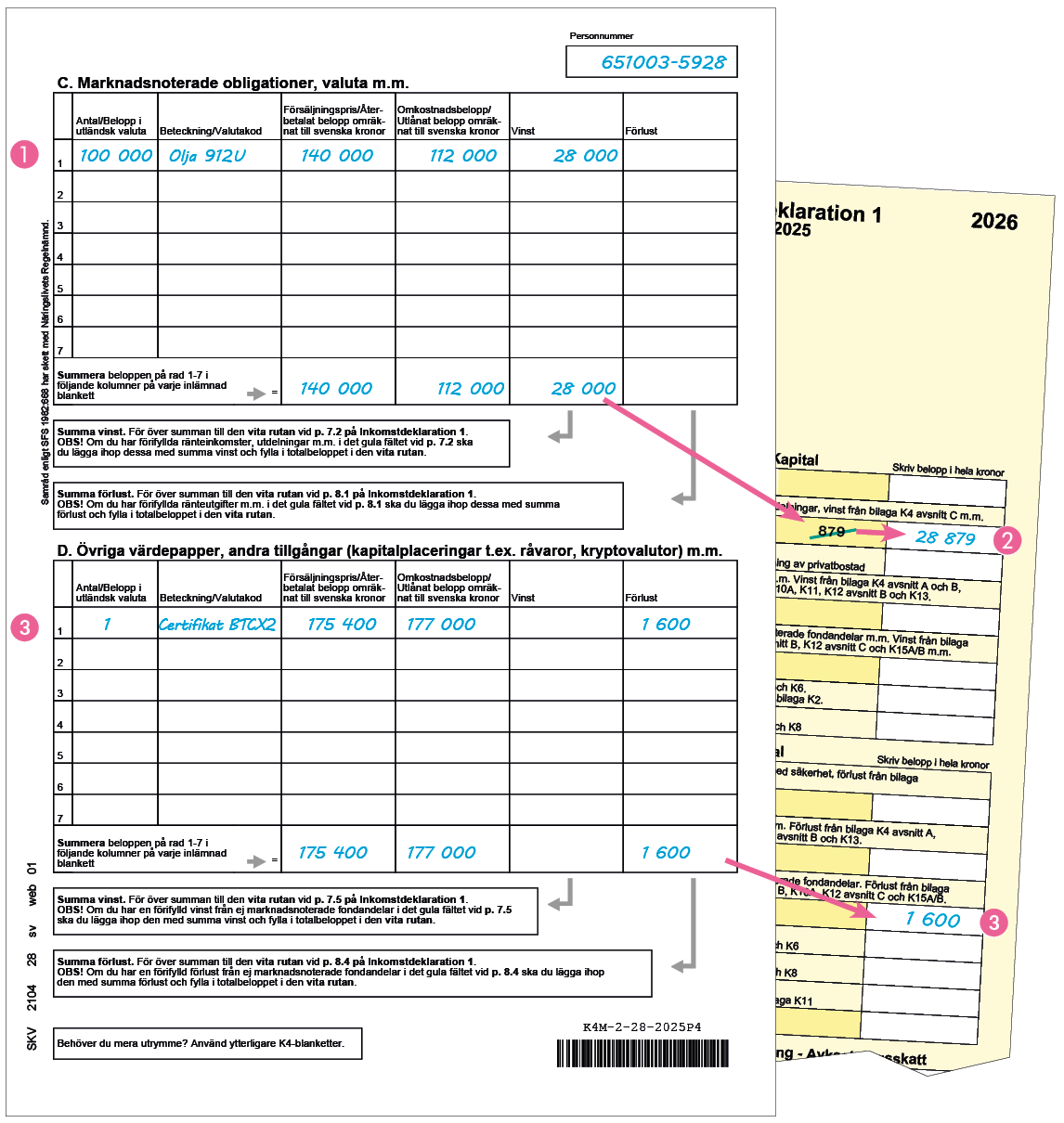

Inlösen av råvaruobligation och försäljning av certifikat med bitcoin som underliggande tillgång

Stina har under 2025 avyttrat olika värdepapper. Hon har löst in en marknadsnoterad råvaruobligation och sålt ett certifikat med bitcoin som underliggande tillgång.

Stina redovisar resultatet av inlösen av råvaruobligationen och försäljningen av certifikatet på bilaga K4, sidan 2.

Inlösen av råvaruobligation

Stina köpte i november 2019 en råvaruobligation på nominellt 100 000 kronor av Storbanken. Obligationen löstes in av Storbanken under 2025 och inlösenkursen var 140 procent. Med anledning av denna inlösen har Stina fått en kontrolluppgift från Euroclear på det utbetalda beloppet, 140 000 kronor. Den inlösta råvaruobligationen ska redovisas i avsnitt C på bilaga K4.

Försäljningspris

Utbetalt belopp för råvaruobligation Olja 912U: 140 000 kronor

Omkostnadsbelopp

Stina köpte råvaruobligationen i november 2019, 112 000 kronor (Emissionskurs 110 procent × 100 000 kronor + courtage 2 000 kr) = 112 000 kronor

Vinst

140 000 kronor - 112 000 kronor = 28 000 kronor

Stinas vinst blir 28 000 kronor.

Fyll i vinsten i inkomstdeklarationen

Vinsten på den inlösta råvaruobligationen 28 000 kronor lägger Stina ihop med den förifyllda ränteinkomsten 879 kronor och fyller i totalbeloppet 28 879 kronor (879 kronor + 28 000 kronor = 28 879 kronor) vid punkt 7.2. Samtidigt stryker hon det förifyllda beloppet, 879 kronor, på inkomstdeklarationen.

Försäljning av certifikat med bitcoin som underliggande tillgång

Stina köpte i oktober 2022 ett certifikat med bitcoin som underliggande tillgång för 177 000 kronor. Hon sålde certifikatet i november 2025 för 175 400 kronor. Det sålda certifikatet ska hon redovisa i avsnitt D på bilaga K4.

Försäljningspris

Utbetalt belopp för certifikat BTCX2: 175 400 kronor

Omkostnadsbelopp

Stina köpte certifikatet för 177 000 kronor (175 000 kronor + courtage 2 000 kr).

Förlust

175 400 kronor - 177 000 kronor = 1 600 kronor

Stinas förlust blir 1 600 kronor.

Stina för över förlusten på 1 600 kronor till inkomstdeklarationen (vid punkt 8.4).

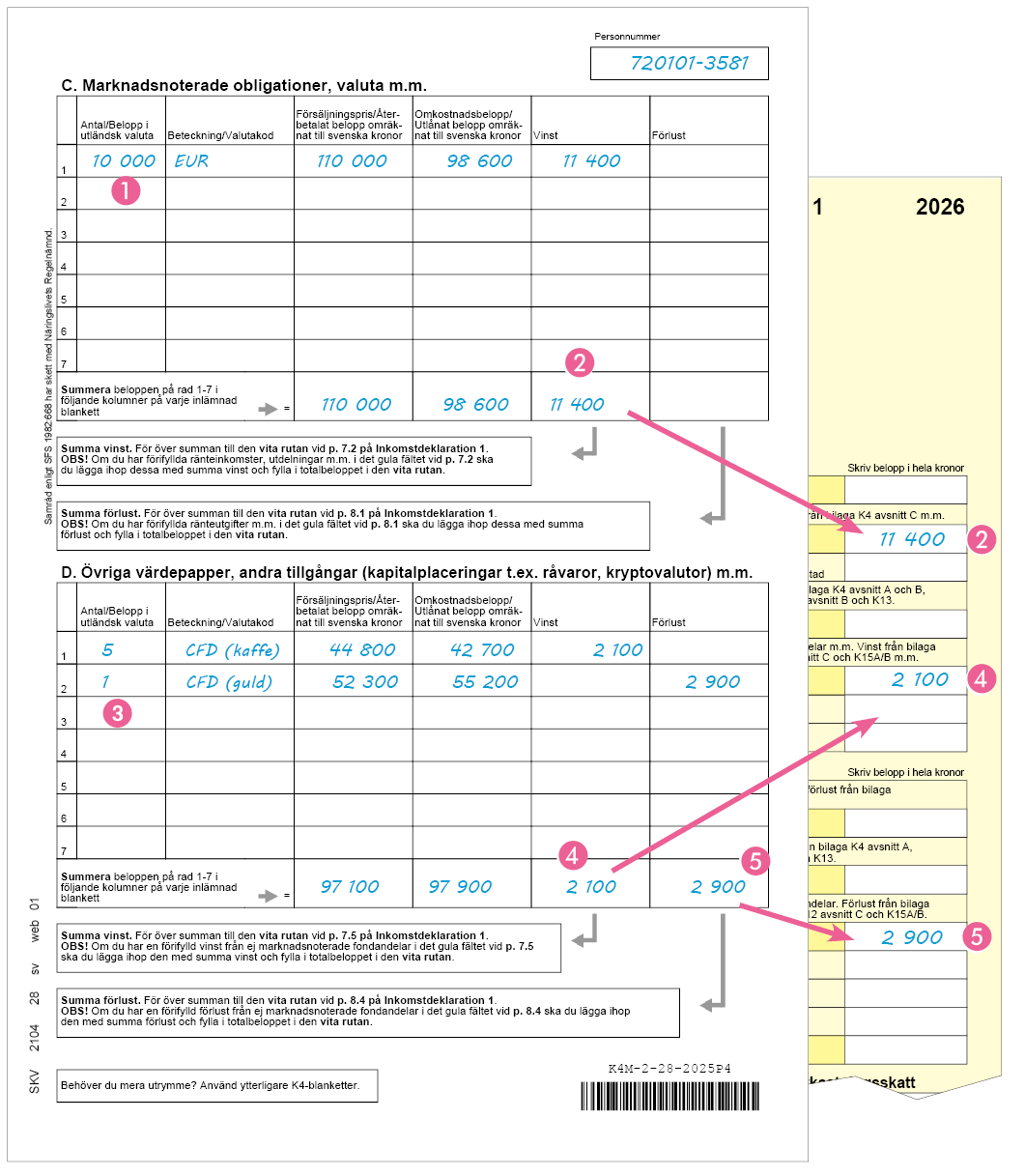

Uttag på konto i utländsk valuta – Försäljning av råvaror (CFD-kontrakt)

Har du växlat valuta mot en annan valuta (med undantag för resevaluta), sålt marknadsnoterad fordran i utländsk valuta, gjort uttag på konto i utländsk valuta eller sålt optioner, terminer eller CFD-kontrakt (Contracts For Difference) med valuta som underliggande egendom ska du redovisa detta på bilaga K4 avsnitt C. Hela vinsten beskattas och hela förlusten får dras av.

Har du sålt råvaror eller optioner, terminer eller CFD-kontrakt med råvaror (till exempel guld, olja, kaffe eller spannmål) som underliggande egendom ska du redovisa detta på bilaga K4 avsnitt D. Hela vinsten beskattas, men en förlust får enbart dras av med 70 procent. Kvoteringen till 70 procent görs automatiskt av Skatteverket.

Har du handlat med CFD-kontrakt?

Du som har handlat med CFD-kontrakt ska normalt redovisa resultatet på bilaga K4. Om du under 2025 har handlat med CFD-kontrakt hos CMC Markets, IG Markets, Skilling eller RoboMarkets behöver du inte redovisa detta på bilaga K4. Detta framgår i så fall av den specifikation som du har fått tillsammans med din inkomstdeklaration. Resultatet (vinst eller förlust) är redovisat på specifikationen och förifyllt på inkomstdeklarationen. Om du har handlat med CFD-kontrakt hos andra aktörer än CMC Markets, IG Markets, Skilling eller RoboMarkets ska dessa affärer redovisas på bilaga K4.

Uttag från utländskt bankkonto

Elin satte in 10 000 euro (EUR) på sitt nyöppnade finska bankkonto i februari år 2018 (= hon lånar ut 10 000 EUR till den finska banken). En EUR var då värd 9,86 svenska kronor (SEK). I november 2025 var hon tvungen att ta ut beloppet igen (= banken återbetalar beloppet till henne). Då var en EUR i stället värd 11,00 SEK. Elin har gjort en valutakursvinst eftersom valutakursen har stigit sedan hon gjorde insättningen. Kursvinsten ska beskattas.

Försäljningspris är det återbetalade beloppet omräknat till svenska kronor:

10 000 EUR × 11,00 SEK = 110 000 kronor

Omkostnadsbelopp är det utlånade beloppet omräknat till svenska kronor:

10 000 EUR × 9,86 SEK = 98 600 kronor

Elins vinst blir 11 400 kronor (110 000 kronor - 98 600 kronor).

Elin för över vinsten 11 400 kronor till inkomstdeklarationen (vid punkt 7.2).

Försäljning av råvaror genom CFD-kontrakt

Elin köpte även 5 CFD-kontrakt (kaffe) under 2025 för 42 700 kronor och sålde dessa samma år för 44 800 kronor. Elins vinst blir 2 100 kronor (44 800 kronor – 42 700 kronor). Elin köpte senare under året 1 CFD-kontrakt (guld) för 55 200 kronor och sålde detta samma år för 52 300 kronor. Hon får en förlust på 2 900 kronor (52 300 kronor – 55 200 kronor).

Elin för över vinsten 2 100 kronor till inkomstdeklarationen (vid punkt 7.5). Hela vinsten beskattas.

Förlusten 2 900 kronor för hon över till inkomstdeklarationen (vid punkt 8.4). Förlusten får enbart dras av med 70 procent av 2 900 kronor (2 030 kronor). Kvoteringen till 70 procent gör Skatteverket automatiskt åt Elin.