Företag

- Företag

- » Driva företag

- » Företagsformer

- » Aktiebolag

- » Underskott

Underskott

Normalt ska ett års underskott av näringsverksamhet i sin helhet dras av följande år. I vissa situationer begränsas dock avdragsrätten för tidigare års underskott.

Om aktiebolaget redovisar underskott ett år, får underskottet sparas och kan i framtiden användas för att göra avdrag mot överskott. Huvudregeln är att underskottet får dras av i nästa års deklaration. Om aktiebolaget, efter avdrag för tidigare års underskott, åter visar underskott får detta tas med till nästa år och så vidare. Någon tidsbegränsning för underskottsavdrag finns inte. Underskottet kan rullas vidare så länge aktiebolaget finns kvar.

I vissa situationer begränsas rätten till avdrag för tidigare års underskott. Vid en ägarförändring kan en beloppsspärr respektive en koncernbidragsspärr slå till. Beloppsspärren kan också bli aktuell vid en kvalificerad fusion och fission. Om underskottet har utgjort det övervägande skälet till att en ägarförändring skett har underskottsföretaget inte rätt att dra av underskott från tidigare år.

Dessutom finns det tidsbegränsade spärrar enligt bestämmelserna om verksamhetsavyttring, om partiella fissioner samt om kvalificerade fusioner och fissioner. Begränsningar i rätten att dra av tidigare års underskott finns också om aktiebolaget försätts i konkurs, får ett ackord eller vid en skulduppgörelse i samband med företagsrekonstruktion.

Underskott vid ägarförändring

Det som beskrivs på denna sida om underskott avser beskattningsår som går ut före den 1 januari 2025. För ägarförändringar som sker efter den 31 december 2024 finns nya regler. Beloppsspärren ändras så att underskott som får dras av efter en ägarförändring ska uppgå till ett belopp som motsvarar 300 procent av utgiften för förvärvet. Ändringarna i övrigt avser till största delen förenklingar av situationen där en grupp oberoende fysiska personer tillsammans förvärvar det bestämmande inflytandet över ett underskottsföretag.

Budgetpropositionen för 2025 volym 1 (avsnitt 12.13) Länk till annan webbplats.

Länk till annan webbplats.

Vad räknas som ägarförändring?

Det finns fyra olika situationer där en ägarförändring kan leda till att inrullat underskott begränsas eller försvinner helt.

Dessa uppstår när:

- Ett företag får det bestämmande inflytandet över ett underskottsföretag.

- En fysisk person med flera får det bestämmande inflytandet över ett underskottsföretag.

- Flera fysiska personer med flera förvärvar andelar med sammanlagt mer än 50 procent av rösterna i ett underskottsföretag.

- Ett underskottsföretag eller dess moderföretag får det bestämmande inflytandet över ett annat företag.

Ägarförändringssituationer (Rättslig vägledning) Länk till annan webbplats.

Länk till annan webbplats.

Beloppsspärren och koncernbidragsspärren

När det sker en ägarförändring i ett underskottsföretag blir vanligtvis två regler aktuella som begränsar rätten till avdrag för underskott: belopps- och koncernbidragsspärren. Om underskottet har utgjort det övervägande skälet till att en ägarförändring skett kan den särskilda begränsningsregeln bli aktuell. Det underskott som begränsas av spärrarna är företagets underskott beskattningsåret före det år då ägarförändringen sker. Det underskottet kallas ibland det inrullade underskottet. Underskott som uppkommer under och efter det beskattningsår ägarförändringen sker omfattas inte av vare sig beloppsspärren eller koncernbidragsspärren.

Om företagen före ägarförändringen ingick i samma koncern gäller inte någon av spärreglerna.

Beloppsspärren

Beloppsspärren innebär att underskottsföretaget inte får dra av inrullat underskott till den del det överstiger 200 procent av vad den nya ägaren eller de nya ägarna har betalat för att få det bestämmande inflytandet, eller för att förvärva andelar med mer än 50 procent av röstetalet i underskottsföretaget.

Underskott som uppstår från och med det beskattningsår ägarförändringen sker kan däremot dras av på vanligt sätt.

Vid tillämpning av beloppsspärren kan den som får bestämmande inflytande vara en juridisk person, till exempel ett aktiebolag, men även en fysisk person, ett dödsbo, ett handelsbolag i vilket fysisk person eller dödsbo är delägare samt annan utländsk juridisk person än utländskt bolag.

Exempel: Beloppsspärren

Vid ingången av beskattningsåret 2024 har AB A ett inrullat underskott på 500 000 kronor.

AB B köper hela AB A under beskattningsåret 2024 för 200 000 kronor. I deklarationen för beskattningsår 2024 kan AB A få avdrag för inrullat underskott med högst 400 000 kronor (200 procent × 200 000 kronor). Resterande del av underskottet, 100 000 kronor (500 000 kronor – 400 000 kronor), faller bort och kan aldrig utnyttjas.

Utgiften för att förvärva underskottsföretaget ska minskas med kapitaltillskott som har lämnats till företaget före ägarförändringen. Det gäller kapitaltillskott som lämnas under ägarförändringsåret och de två beskattningsåren före det beskattningsår som ägarförändringen sker.

Exempel: Kapitaltillskott vid beräkning av beloppsspärren

2021 äger AB B 20 procent av AB A. AB B lämnar under 2021 ett kapitaltillskott till AB A med 50 000 kronor eftersom bolag A går dåligt. 2022 lämnar AB B ytterligare ett kapitaltillskott till AB A på 50 000 kronor.

2024 köper AB B resterande 80 procent av AB A för 200 000 kronor. En ägarförändring har skett i AB A som har ett inrullat underskott 2024 på 500 000 kronor.

När beloppsspärren beräknas måste AB B’s utgift minskas med det kapitaltillskott som skett 2022 eftersom kapitaltillskottet skett under de två beskattningsår som var före det beskattningsår ägarförändringen skedde (2024).

Beloppsspärren räknas fram till:

(200 000 kronor – 50 000 kronor) × 200 procent = 300 000 kronor

I deklarationen för beskattningsår 2024 kan AB A få avdrag för inrullat underskott med högst 300 000 kronor. Resterande del av underskottet, 200 000 kronor (500 000 kronor - 300 000 kronor), faller bort och kan aldrig utnyttjas.

Koncernbidragsspärren

Koncernbidragsspärren innebär att underskottsföretaget inte kan utnyttja underskott som uppkommit före det beskattningsår ägarförändringen sker mot vissa koncernbidrag. Spärren gäller under det beskattningsår ägarförändringen sker och de fem följande åren. Därefter kan underskottet åter utnyttjas mot koncernbidrag.

Underskott kan dock under den tid koncernbidragsspärren gäller utnyttjas mot överskott i verksamheten i den mån det inte består av mottagna koncernbidrag. Koncernbidragsspärren gäller inte heller koncernbidrag från företag som redan innan ägarförändringen ingick i samma koncern som underskottsföretaget.

Om både belopps- och koncernbidragsspärren ska tillämpas gäller att kvarvarande underskott från föregående år först reduceras genom beloppsspärren. På den del som kvarstår tillämpas koncernbidragsspärren.

Koncernbidragsspärren (Rättslig vägledning) Länk till annan webbplats.

Länk till annan webbplats.

Exempel: Ett underskottsföretag blir köpt

Vid ingången av beskattningsåret 2024 har AB Y ett inrullat underskott på 1 000 000 kronor.

AB B köpte 100 procent av rösterna i AB Y under beskattningsåret 2024 för 350 000 kronor.

Både beloppsspärren och koncernbidragsspärren antas vara tillämpliga.

I deklarationen för beskattningsåret 2024 kan AB Y på grund av beloppsspärren bara få avdrag för inrullat underskott med högst 700 000 kronor (200 procent × 350 000 kronor). Resterande del, 300 000 kronor (1 000 000 kronor - 700 000 kronor), faller bort och kan aldrig utnyttjas.

För den del som kvarstår, 700 000 kronor, får avdrag endast göras med belopp motsvarande årets överskott exklusive ”spärrade” koncernbidrag.

Om ett företag efter en ägarförändring har ett koncernbidragsspärrat underskott kan det givetvis efter ägarförändringen uppkomma nya underskott. Hela underskottet, både den ospärrade och den spärrade delen, rullas då vidare till nästa år. Frågan om koncernbidragsspärren är ett hinder för att utnyttja hela eller delar av underskottet prövas nästa år.

Koncernbidragsspärren är även tillämplig när ett underskottsföretag, eller moderföretag till underskottsföretag, får bestämmande inflytande över ett annat företag. Vid denna typ av ägarförändring är emellertid inte beloppsspärren tillämplig.

Om det förvärvade företaget skulle vara ett underskottsföretag blir beloppsspärren och koncernbidragsspärren tillämplig för det förvärvade underskottsföretaget.

Exempel: Ett underskottsföretag är köpare

AB Z har ett underskott sedan föregående år på 1 000 000 kronor. AB Z köper under beskattningsår 2024 ett annat företag, AB C, för 350 000 kronor. AB C är ett företag som gått med överskott i många år.

Eftersom ett underskottsföretag får bestämmande inflytande över ett överskottsföretag inträder koncernbidragsspärren (dock inte beloppsspärren). Det innebär att i deklarationen för beskattningsåret 2024 får avdrag för underskottet 1 000 000 kronor endast göras med belopp motsvarande årets överskott, exklusive ”spärrade” koncernbidrag.

Särskild begränsningsregel

Om en ägarförändring skett efter den 10 juni 2021 och underskottet är det övervägande skälet till att ägarförändringen skett gäller en särskild begränsningsregel. Den innebär att rätten att dra av det inrullade underskottet helt faller bort. Bedömningen av om underskotten har utgjort det övervägande skälet till ägarförändringen ska göras med hänsyn till omständigheterna.

Andra tidsbegränsade spärrar

Spärrar som skjuter upp rätten till avdrag för kvarvarande underskott under en viss tid finns även enligt bestämmelserna om verksamhetsavyttring, partiella fissioner samt om kvalificerade fusioner och fissioner.

Begränsning vid konkurs

Om bolaget försätts i konkurs får underskott som uppkommit före konkursen inte dras av.

Begränsning vid ackord och skulduppgörelse

Vid ackord utan konkurs medges inte avdrag för underskott till den del det motsvarar skulder som fallit bort genom ackordet. Det beskattningsår som bolaget fått ackord reduceras därför avdrag för underskott från tidigare år med ett belopp motsvarande ackordsvinsten.

Om ett handelsbolag fått ackord är det delägarens avdrag för underskott som kvarstår från föregående år som reduceras. Detta innebär till exempel att om ett aktiebolag är delägare i ett handelsbolag som fått ackord så är det aktiebolagets underskott som ska reduceras.

Om viss del av skulderna faller bort vid en skulduppgörelse inom en företagsrekonstruktion gäller samma begränsning av avdragsrätten för underskott från tidigare år som vid ackord.

Så här deklarerar du underskottet efter en ägarförändring – exempel

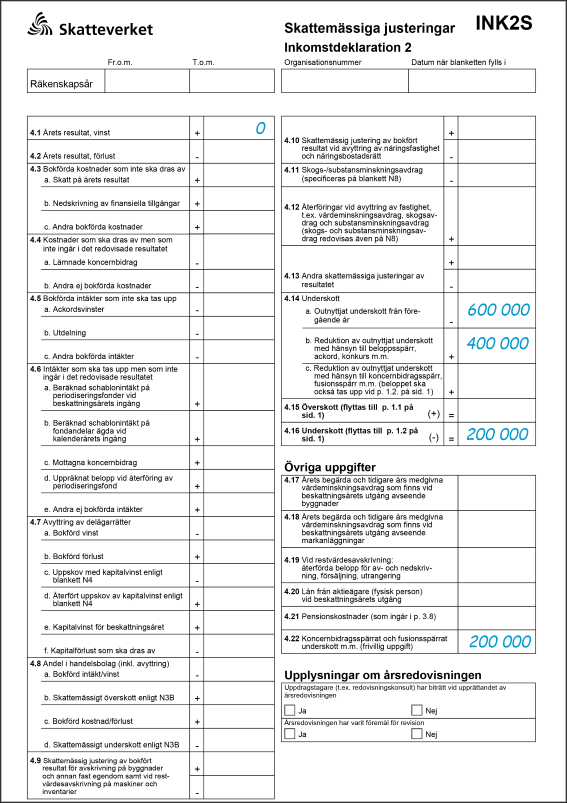

År 1

År 1 sker en ägarförändring i Aktiebolaget B då Aktiebolaget A köper samtliga aktier i bolaget för 100 000 kronor. Det finns inga andra bolag i den nybildade koncernen. Bolaget B redovisar år 1 ett nollresultat och det enda som finns är ett underskott från tidigare år på 600 000 kronor.

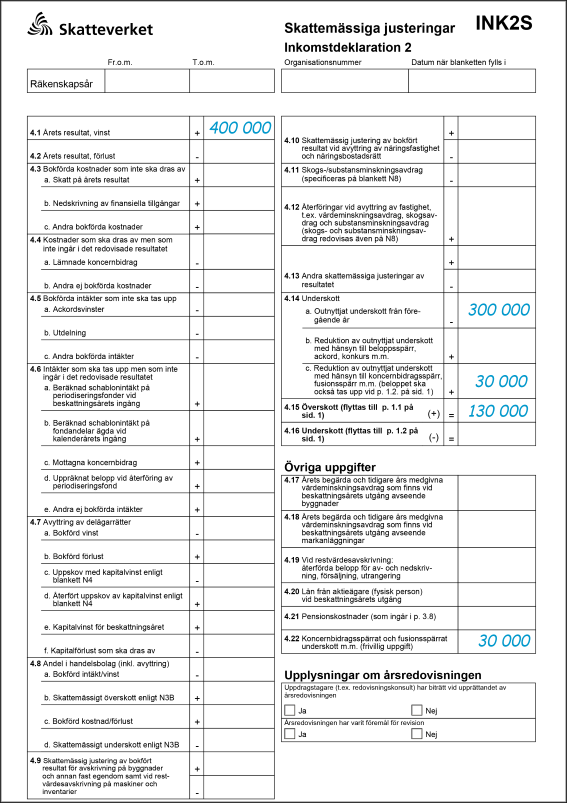

Beloppsspärren gör att 400 000 kronor av underskottet faller bort. Kvar finns ett underskott på 200 000 kronor. De första fem åren efter ägarförändringsåret får det underskottet inte dras av mot koncernbidrag (den så kallade koncernbidragsspärren). Underskottet ska deklareras på detta sätt i deklarationen.

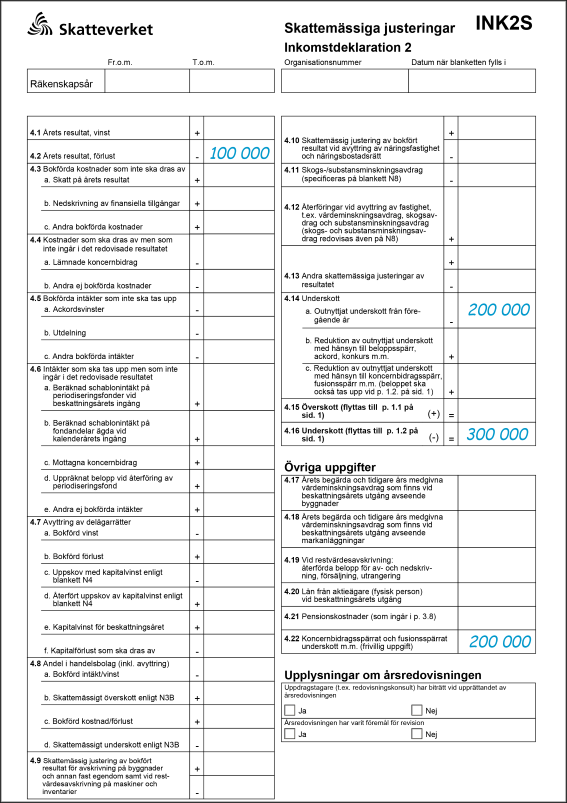

År 2

År 2 redovisar bolaget en bokförd förlust på 100 000 kronor. Hela underskottet sedan tidigare (200 000 kronor) får rullas in. Totalt uppgår underskottet nu till 300 000 kronor.

Den del av underskottet som kommer från tiden innan ägarförändringen får dock inte dras av mot framtida koncernbidrag ännu en tid framöver varför den delen, om bolaget vill, kan tas upp vid punkt 4.22 i deklarationen som en påminnelse om detta. Bolagets deklaration ska fyllas i på detta sätt år 2.

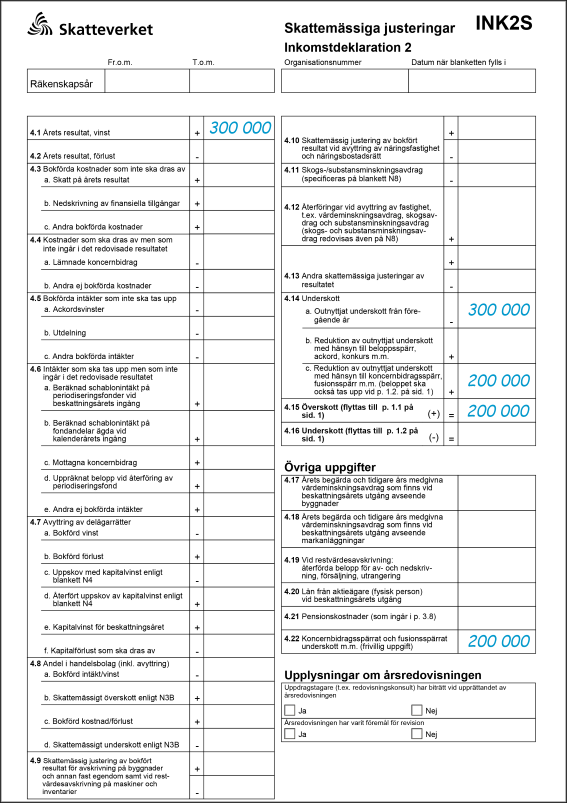

År 3

År 3 redovisar bolaget en bokförd vinst på 300 000 kronor. Vinsten motsvarar ett koncernbidrag på 300 000 kronor som man har tagit emot från ägaren (Aktiebolaget A). På grund av koncernbidragsspärren som gäller efter ägarförändringen år 1 får bolaget bara utnyttja 100 000 kronor av sitt totala underskott på 300 000 kronor. 200 000 kronor av underskottet får ju inte dras av mot koncernbidraget.

Bolaget kommer därför detta år ha såväl ett överskott på 200 000 kronor att beskatta som ett underskott på 200 000 kronor att rulla vidare (fortfarande spärrat för att utnyttjas mot koncernbidrag från Aktiebolaget A). Bolagets deklaration ska fyllas i på detta sätt år 3.

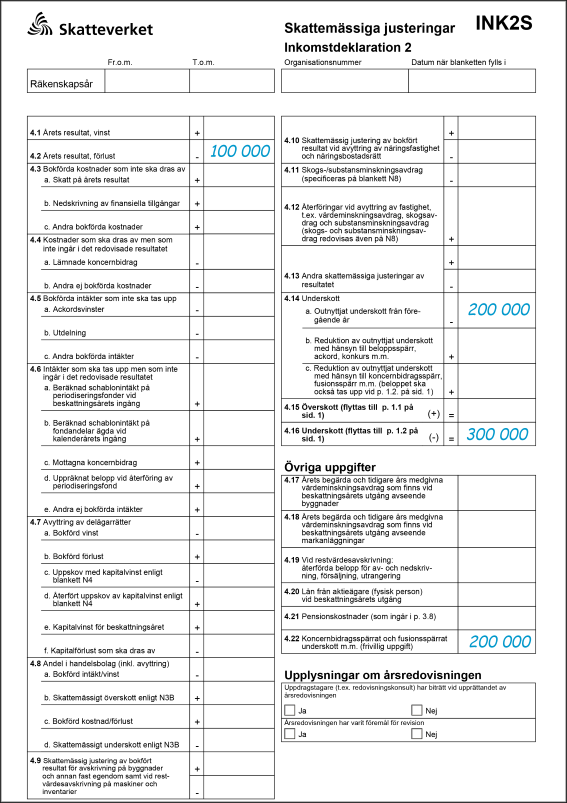

År 4

År 4 redovisar bolaget en bokförd förlust på 100 000 kronor. Denna läggs till det tidigare underskottet. Totalt uppgår underskottet nu till 300 000 kronor, varav 200 000 kronor inte får dras av mot koncernbidrag förrän tidigast år 7. Bolagets deklaration ska fyllas i på detta sätt år 4.

År 5

År 5 blir det bokförda resultatet en vinst på 400 000 kronor. I det resultatet ingår ett koncernbidrag med 130 000 kronor från Aktiebolaget A och 270 000 kronor avser egen upparbetad vinst. Av underskottet på totalt 300 000 kronor ska först den ospärrade delen på 100 000 kronor dras av mot den egenupparbetade vinsten (270 000 kronor - 100 000 kronor = 170 000 kronor).

Den kvarstående delen av underskottet som omfattas av koncernbidragsspärren, 200 000 kronor, får endast utnyttjas mot det som därefter finns kvar av den egna upparbetade vinsten. Den får alltså inte utnyttjas mot den del av resultatet som motsvaras av koncernbidraget. Kvar av underskottet blir då 200 000 kronor - 170 000 kronor = 30 000 kronor. Resultatet hänförligt till koncernbidraget 130 000 kronor redovisas som ett överskott och beskattas. Bolagets deklaration ska fyllas i på detta sätt för år 5.

Om du missat att ta upp underskottet i deklarationen ett år

Om du ett år glömmer att ta upp det outnyttjade underskottet, ska du begära omprövning av det året. Även efterföljande års deklarationer ska omprövas om de berörs av ändringen.

Om du till exempel redovisat ett underskott i företagets deklaration för beskattningsåret 2021 och sedan glömt att redovisa underskottet i deklarationerna för beskattningsåren 2022 och 2023, kan du inte rätta detta genom att ta upp underskottet i deklarationen för beskattningsåret 2024. Istället behöver du begära omprövning av företagets inkomstdeklarationer för både 2022 och 2023. Det gäller även om resultatet i slutändan skulle bli detsamma som om man tagit upp det bortglömda underskottet direkt i deklarationen för beskattningsåret 2024.

Kontakta oss

Viktiga datum för ditt företag

Här kan du få fram viktiga datum för ditt företag. Då kan du lätt se när du behöver betala in skatter, deklarera eller när du får utbetalningar.

Aktuellt

-

Tre sätt att minska risken för id-kapning

När någon obehörig använder ditt personnummer eller andra personuppgifter, för a...

-

Tips för att skydda din adress

Det kan hända att en obehörig skriver sig på din folkbokföringsadress, och använ...

-

Tänk säkert – agera smart

När risken för hackerattacker ökar i samhället behöver alla skydda sin digitala ...